Le point hebdo de l'investisseur : Les espoirs maintiennent les indices en orbite

| Vendredi 30 avril | Le point hebdo de l'investisseur |

| Les bonnes publications d'entreprises et le maintien de la politique monétaire ultra-accommodante de la Réserve Fédérale ont entretenu le courant acheteur cette semaine, permettant à bon nombre d'indices d'inscrire de nouveaux records annuels voire historiques. Quelques prises de bénéfices surviennent néanmoins ce vendredi, alors que les taux sont de nouveau repartis à la hausse, avec la montée de l'inflation aux Etats-Unis et en Allemagne. |

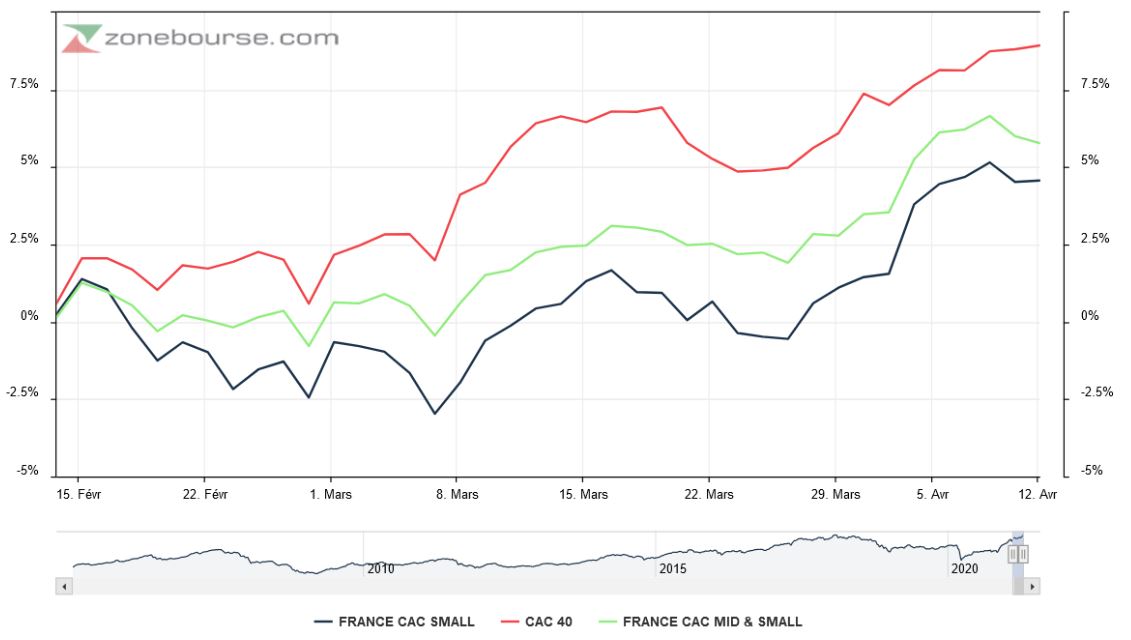

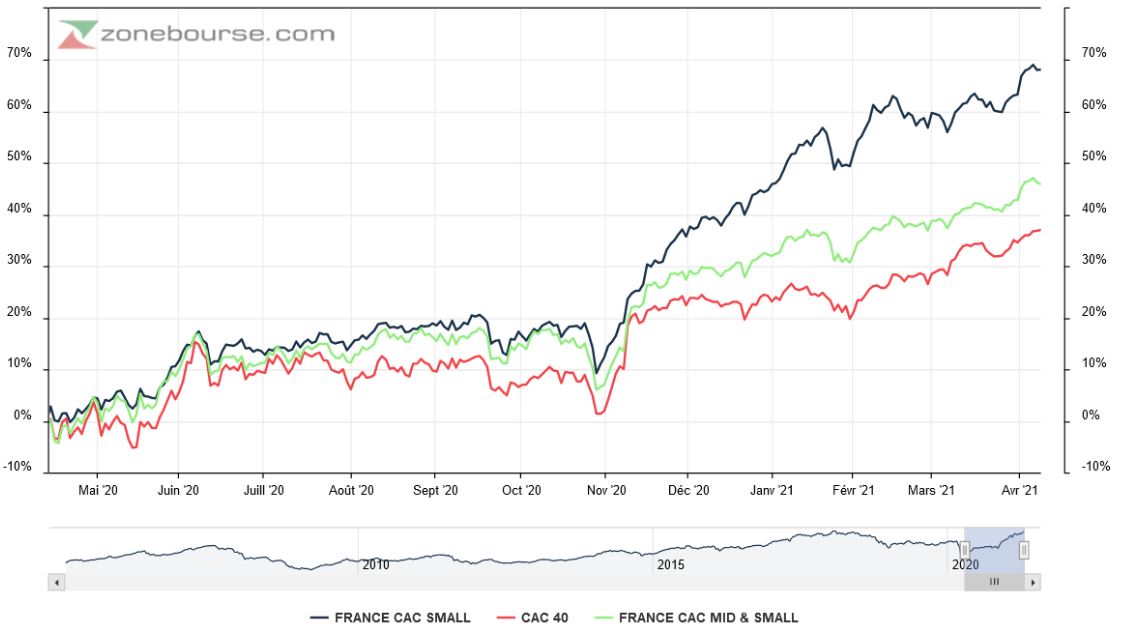

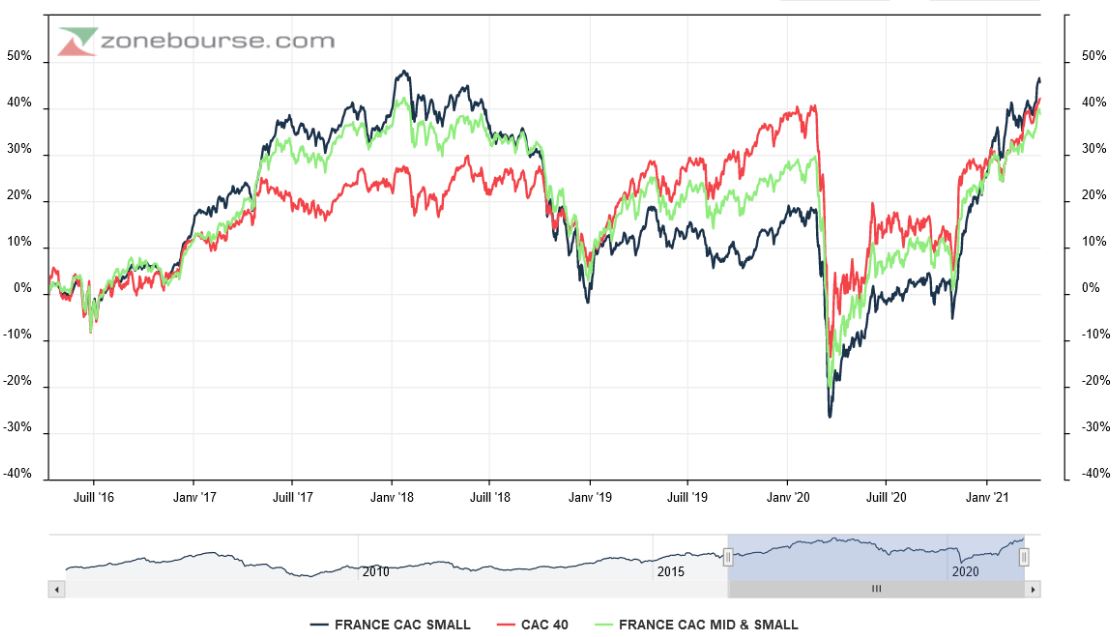

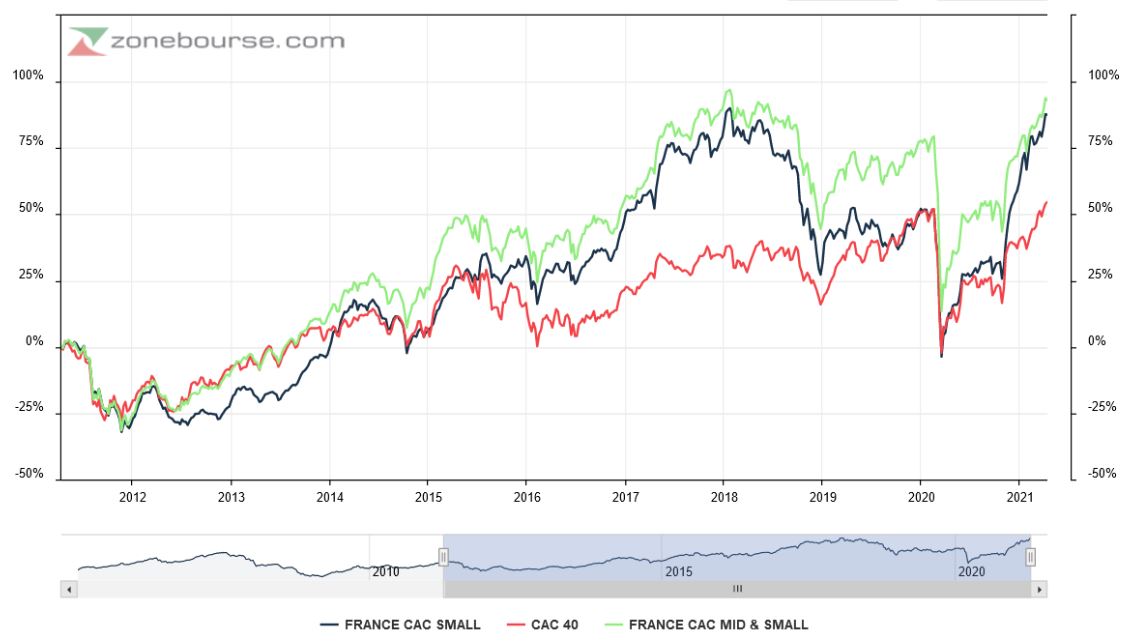

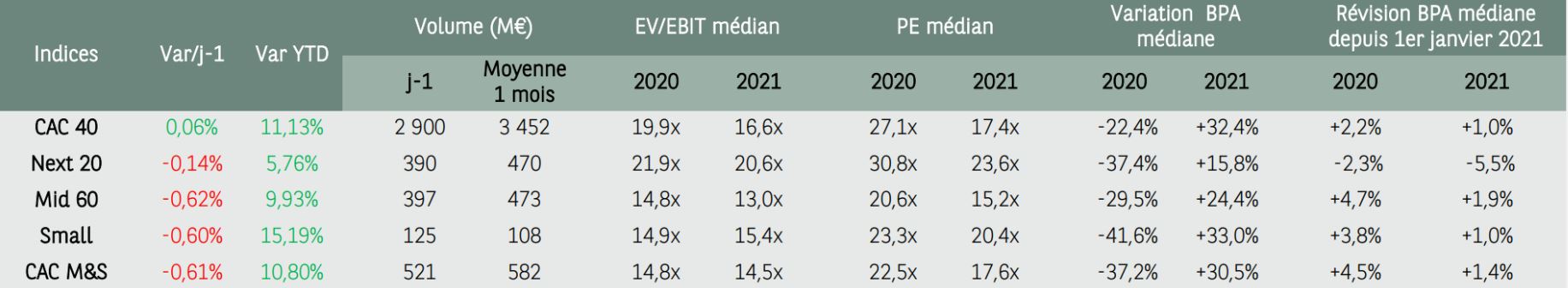

| Indices Sur la semaine écoulée, l'Asie est à la traîne, à l'image du Nikkei qui cède 0.7%, le Shanghai Composite 0.8% et du Hang Seng qui recule de 1.2%. En zone euro, à l'heure de la rédaction de ce point, le CAC40 enregistre une performance hebdomadaire de 0.45%. Le Dax cède, quant à lui, 0.6% alors que le Footsie progresse de 0.6%. Pour les pays périphériques, l'Italie recule de 0.9% tandis que le Portugal et l'Espagne signent les deux meilleures performances, avec +1.45 et 2.7%. Aux Etats-Unis, le Dow Jones s'inscrit en baisse de 0.5% sur les cinq derniers jours, le S&P500 grapille 0.2% et le Nasdaq100 est stable. |

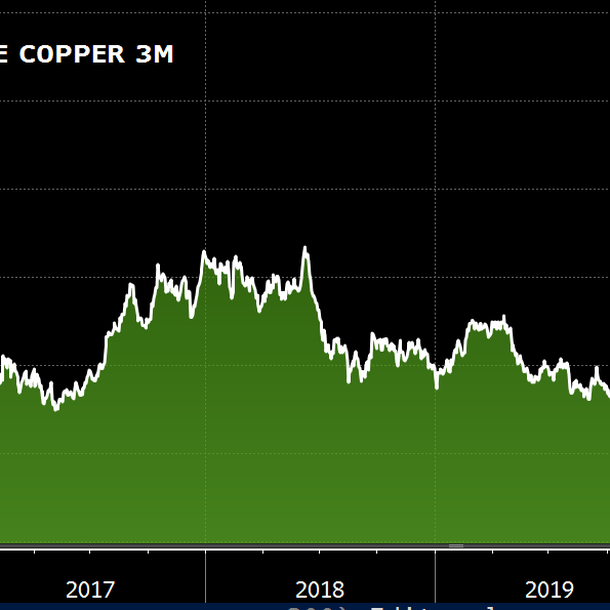

| Matières premières Les cours pétroliers ont signé une belle semaine de progression, soutenus par une baisse des stocks américains. Le statut quo de l'OPEP+, qui a sans surprise maintenu sa stratégie. L'augmentation graduelle de l'offre, du cartel élargi, n'a pas déstabilisé les opérateurs. Le Brent remonte par conséquent à 68.4 USD le baril tandis que le WTI tutoie les 65 USD. Les métaux précieux évoluent en forte baisse après l'intervention de Jerome Powell, qui ancre les anticipations du marché vers un scénario inflationniste sans lendemain. L'or a cédé du terrain à 1760 USD, tout comme l'argent à 27.7 USD. C'est l'événement de la semaine, la tonne de cuivre a atteint les 10.000 USD au LME, un niveau inédit depuis 2011. Le métal rouge, considéré comme un baromètre de l'économie mondiale, est victime d'une demande très importante. En majorité en provenance de Chine, et l'offre ne suit pas le rythme. Accélération du cuivre  |

| Marchés actions Valeur suédoise spécialisée dans la virtualisation des salles de jeu de casinos, Evolution Gaming Group s'est lancée en 2006 dans le service de monétisation des tables de jeux pour ses clients : 888 Casino plus d'autres marques connues comme Betfair, Betsson, Draftkings, Unibet.. EGG opère comme un sous-traitant qui développe, produit et licencie une technologie de reproduction des salles de jeu virtuelles. L'entreprise a largement profité de la fermeture des casinos durant la pandémie. La présentation des résultats du T1 2021 a d'ailleurs été saluée par les investisseurs : +18% ces cinq derniers jours. Les variations à court terme (+101% depuis le 1er janvier), à moyen terme (+537% depuis le creux de mars 2020) et à long terme (+2.866% sur cinq années glissantes) sont impressionnantes, comme le montre son graphique ci-dessous. Forte poussée du titre Evolution Gaming Group  |

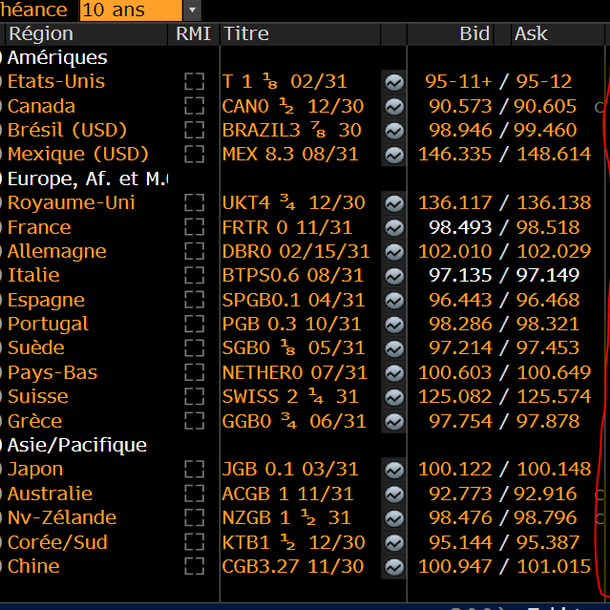

| Marché obligataire Mettant en avant une nette amélioration depuis que la pandémie s'est installée il y a plus d'un an, la Fed a déclaré que «les risques pesant sur les perspectives économiques subsistent», adoucissant ainsi le langage précédent qui faisait référence au virus posant «des risques considérables». Suite à cette intervention, les rendements des bons du Trésor à dix ans américains ont retrouvé le chemin de la hausse, à 1.63%. En Europe, les références obligataires offrent des rémunérations plus attractives. Si le Bund allemand se maintient en territoire négatif (-0.22%), les autres emprunts majeurs du continent affichent des taux positifs, à l'image de l'OAT française à 0.12%. L'Italie (0.88%), l'Espagne (0.44%) et la Grèce (0.94%) voient leur dette principale offrir également des rendements supérieurs. Le parcours ascendant des rémunérations adossées aux titres souverains se duplique aussi pour l'emprunt suisse à dix ans, qui revient proche de zéro à -0.25%. Rendements des taux à dix ans par pays au plus haut depuis le début d'année (colonne avec points bleus)  |

| Marché des changes L’élan cyclique à court terme pousse à l’appréciation de la parité EUR/USD, qui se traite sur une base de 1.205 USD. De l’autre côté de l’Atlantique, l'annonce de la Maison Blanche sur une potentielle augmentation des impôts, dont la taxe sur les gains issus de transactions financières, a poussé le billet vert sur la défensive. Les investisseurs se sont détournés du dollar pour acheter la monnaie unique. Outre-Manche, l'indice des directeurs d'achats reflète la croissance la plus rapide du secteur privé au Royaume -Uni depuis fin 2013. La livre a profité de cette publication pour s'adjuger quelques points de base face au dollar à 1.40 USD. Retour en Europe où la couronne norvégienne continue son parcours gagnant. La devise nordique a bondi de 7% par rapport à l’euro depuis 4 mois. Les cambistes restent "long" sur le NOK et anticipent, à l’aube de la sortie de crise mondiale., un prochain relèvement des taux directeurs par la Norge Bank. De leur côté, le franc suisse et le yen, cibles traditionnelles des flux refuges, se trouvent en retrait dans un marché où les investisseurs ont mis le curseur "risque" au maximum de la jauge. Progression de la couronne norvégienne face au billet vert  |

| Statistiques économiques En Chine, peu de données étaient au programme. Les indices PMI manufacturier et services sont ressortis à respectivement 51.1 et 54.9 (contre 55.9 et 51.8). Une fois n'est pas coutume, la croissance de l'activité manufacturière ralentit alors que celle des services accélère. Pour l'Allemagne, l'IFO recule à 96.8 (contre 97.8 anticipé) et le PIB baisse de 1.7% (consensus -1.5%). En revanche, les prix à l'importation progressent de 1.8% et l'indice CPI allemand ressort à 0.7%. En zone euro, la plupart des chiffres ont dépassé les attentes. Le taux de chômage retombe à 8.1%, le PIB recule de seulement 0.8% et l'indice des prix à la consommation est dans le consensus à +1.6%. Outre-Atlantique, les données ont pour la plupart déçu. Si l'indice du Conference Board culmine à 121.7 et les dépenses des ménages bondissent de 21.1%, les dépenses ne grimpent que de 4.2%. Le PIB était légèrement sous les attentes (6.4% contre 6.8% attendu) et les inscriptions hebdomadaires au chômage moins bonnes que prévu à 553K. La balance commerciale, les promesses de ventes de logements et les stocks de commerce de gros ont également déçu. |

| Les espoirs maintiennent les indices en orbite Curieuse ambiance autour des indices dont les parcours ne font pas forcément apparaître d'accélération technique mais qui, en revanche, ne cède aucune fraction de terrain. Cette situation d'ascension lente, inscrivant jour après jour des records historiques se fait avec un écroulement de la volatilité qui touche des plus bas depuis la période pré-crise sanitaire. Le premier trimestre se veut exceptionnel en termes de publications. La vigoureuse reprise devrait perdurer sur les prochains trimestres surtout si la consommation retrouve une place dynamique au côté de l'investissement, piliers d'une croissance solide. La question majeure réside désormais dans la capacité de l'économie à supporter ce choc de la demande et donc de surchauffe (à l'image des tensions sur les prix des matières premières), sans générer une augmentation durable des prix au-delà donc d'un phénomène provisoire. |