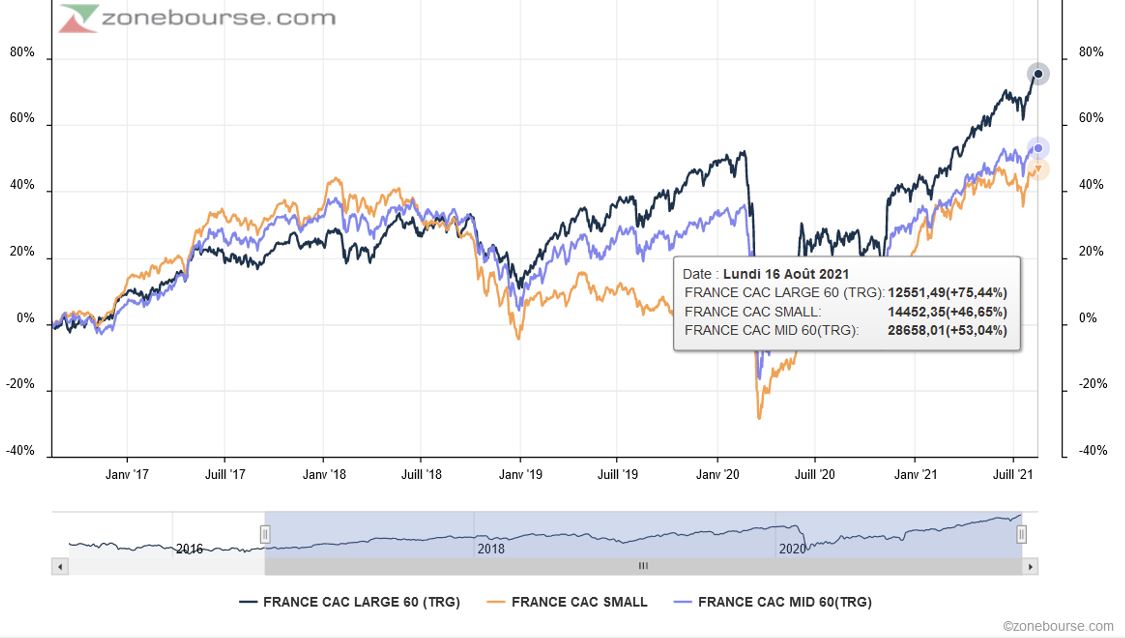

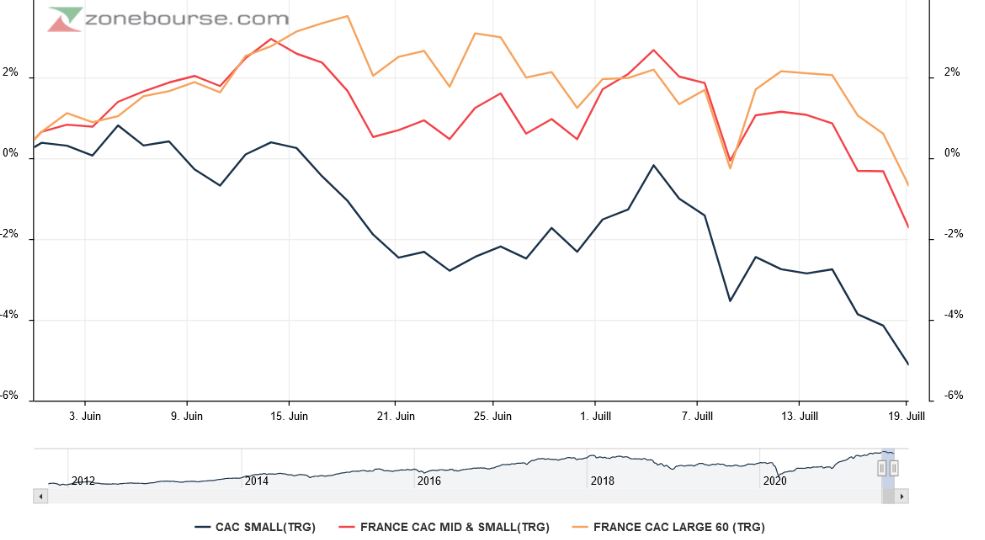

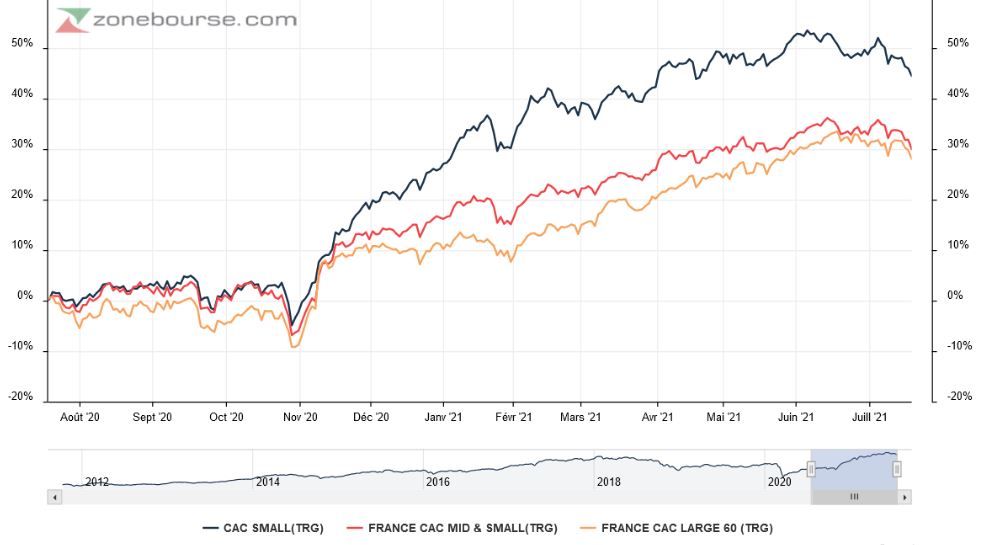

A noter que sur 5 ans, quand l’on intègre les dividendes, les grandes capitalisations françaises (indice CAC LARGE 60 TRG) battent les indices de petites (CAC SMALL TRG) et moyennes (CAC MID 60 TRG) valeurs.

Evolution, dividendes inclus, des indices actions par taille de capitalisation depuis 5 ans : les grandes l’emportent

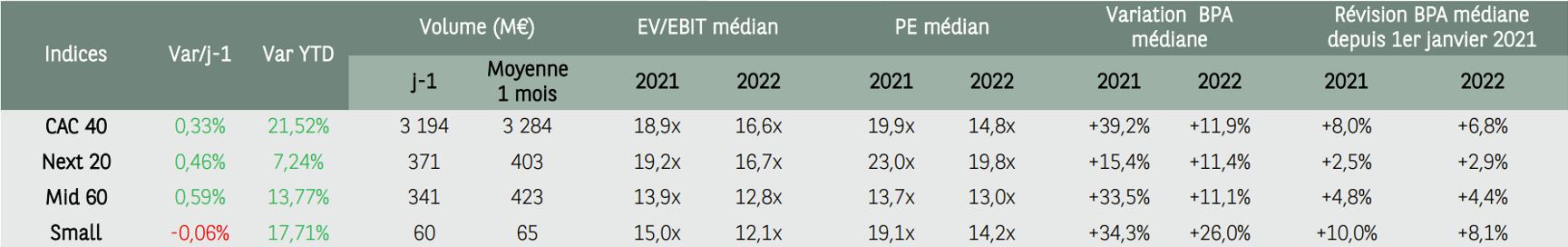

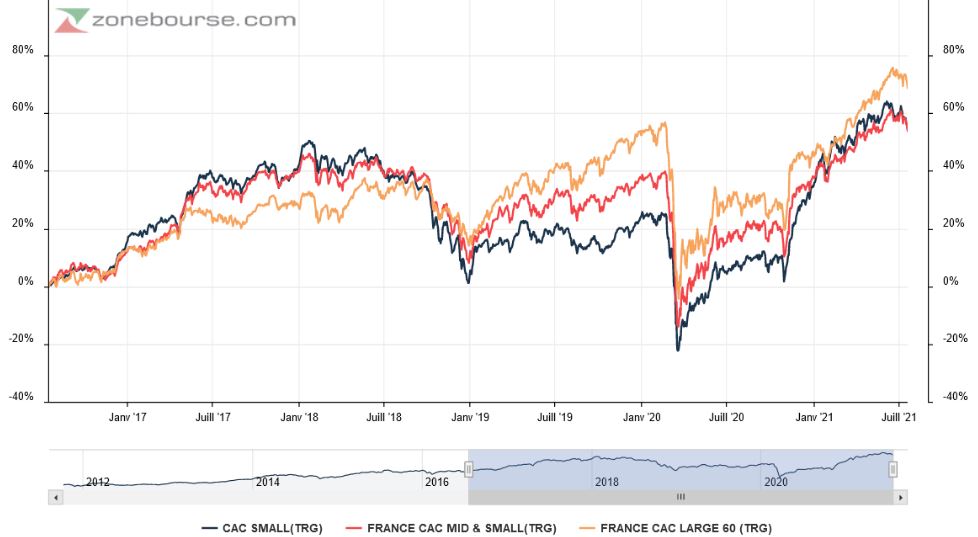

En termes de valorisations, le document ci-dessous indique que les multiples de valorisations des petites et moyennes capitalisations sont redevenus inférieurs à ceux du CAC 40, tout en restant élevés. Les hausses bénéficiaires sont particulièrement élevées pour les petites capitalisations.

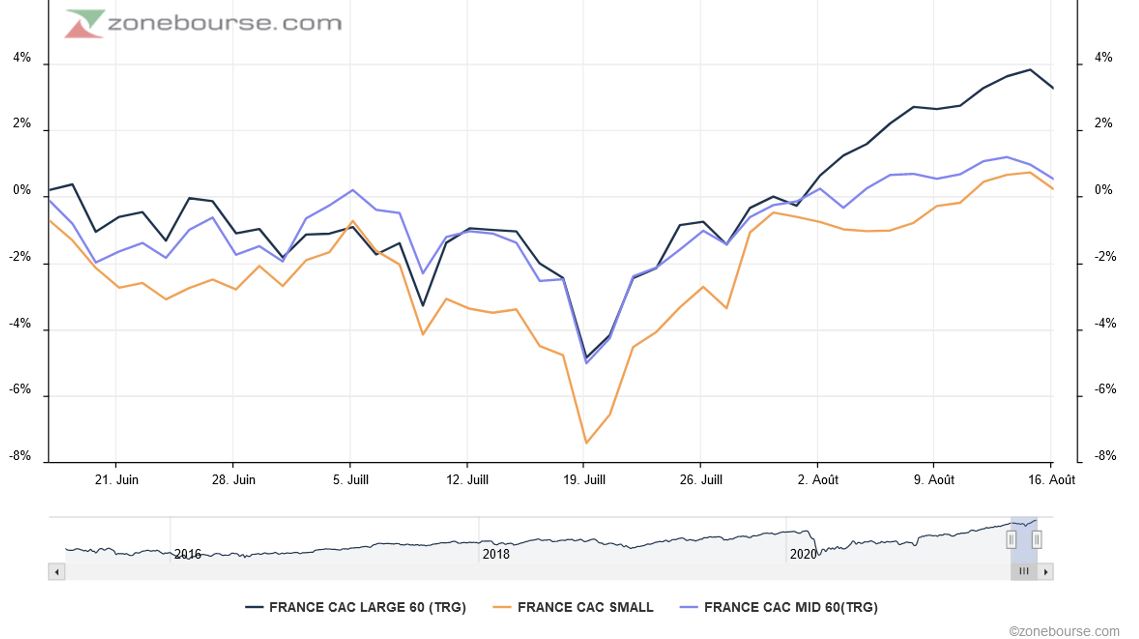

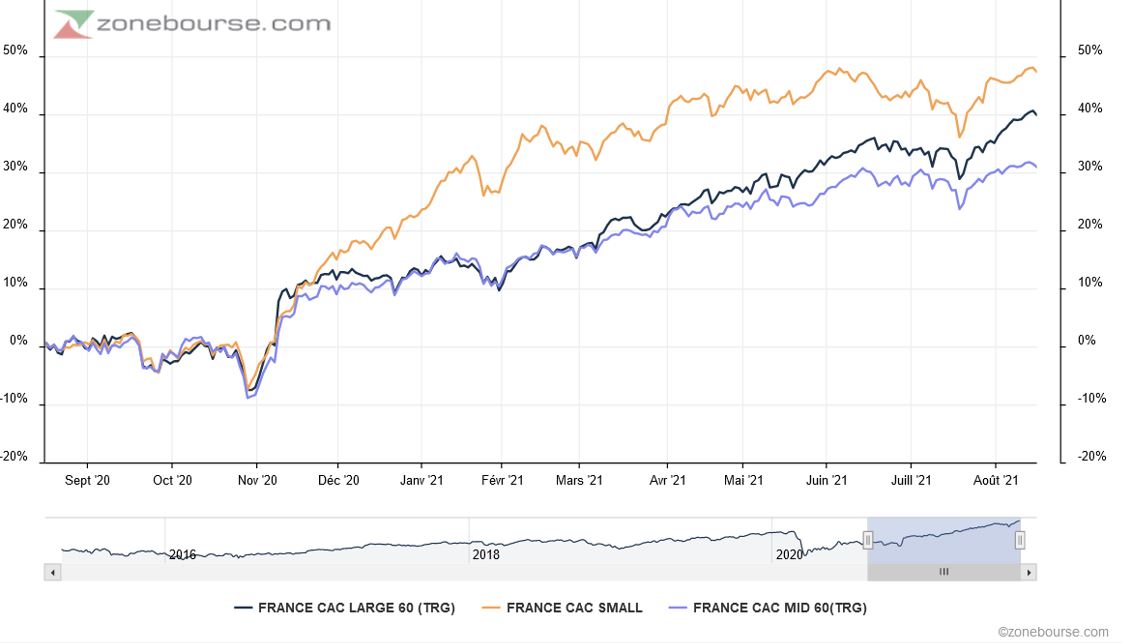

Source : Portzamparc le 19/7/21

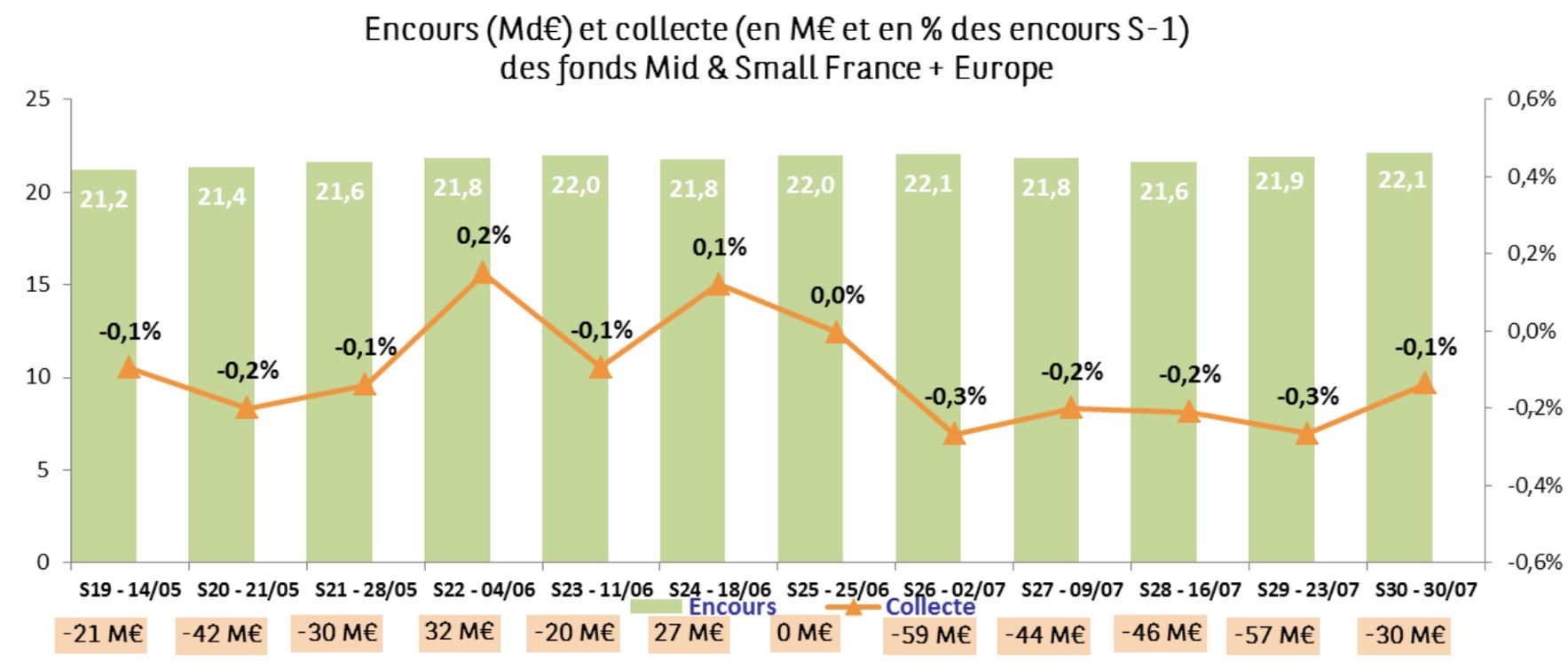

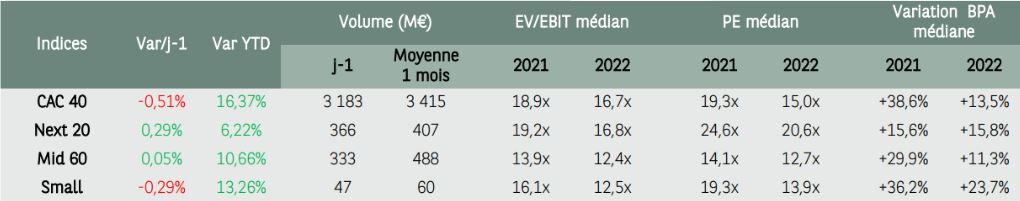

Concernant l’évolution des encours des fonds liés à la collecte/décollecte, les données fournies par Portzamparc montrent un certain manque d’intérêt pour les PME cotées. Cela se retrouve dans le succès mitigé des opérations d’introduction en Bourse qui se multiplient depuis quelques semaines. Les fonds vident leurs pochent pour suivre les augmentations de capital, mais participent peu aux IPO.

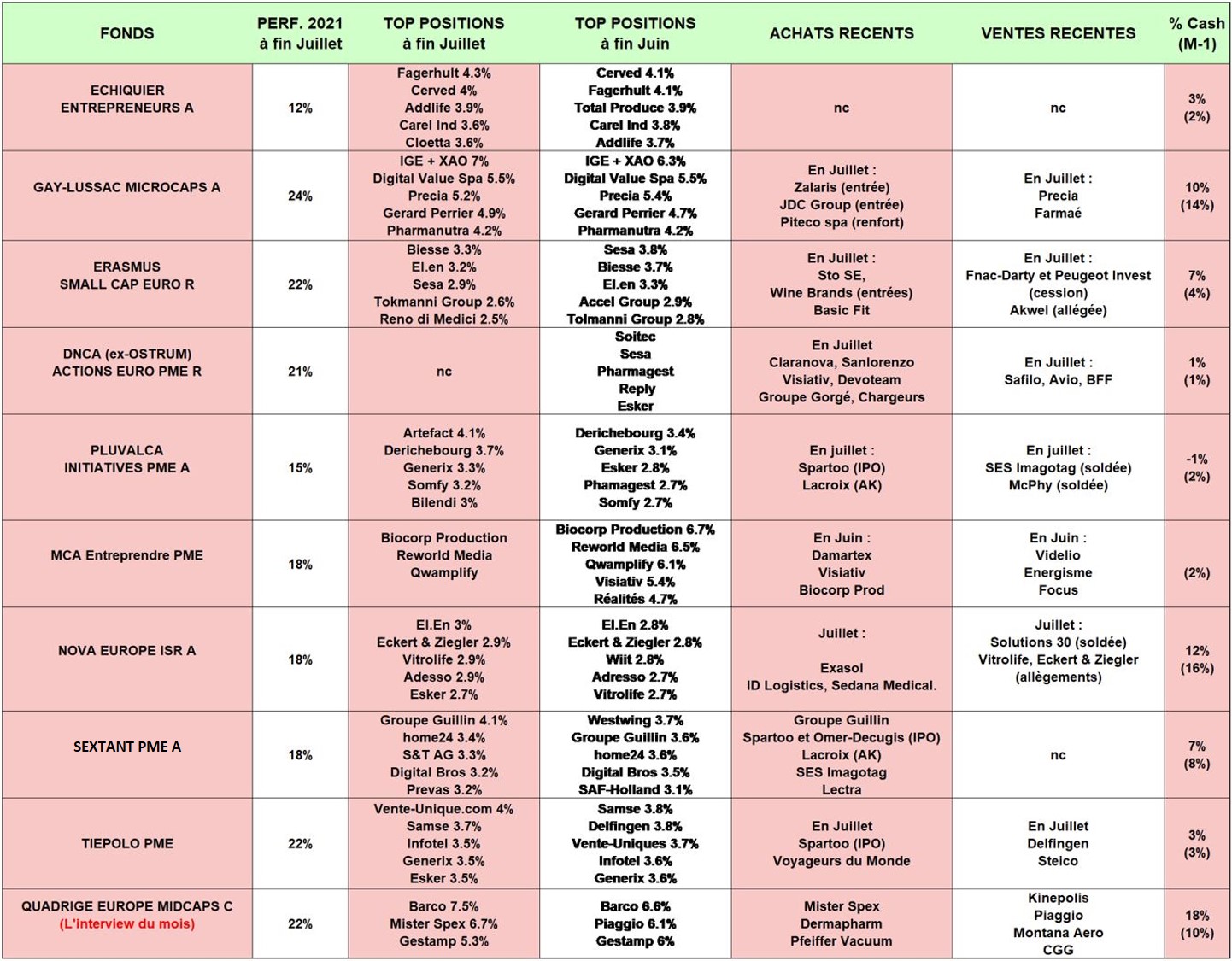

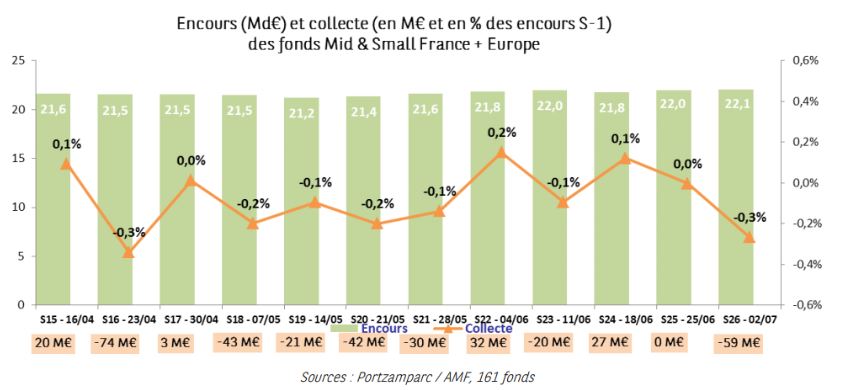

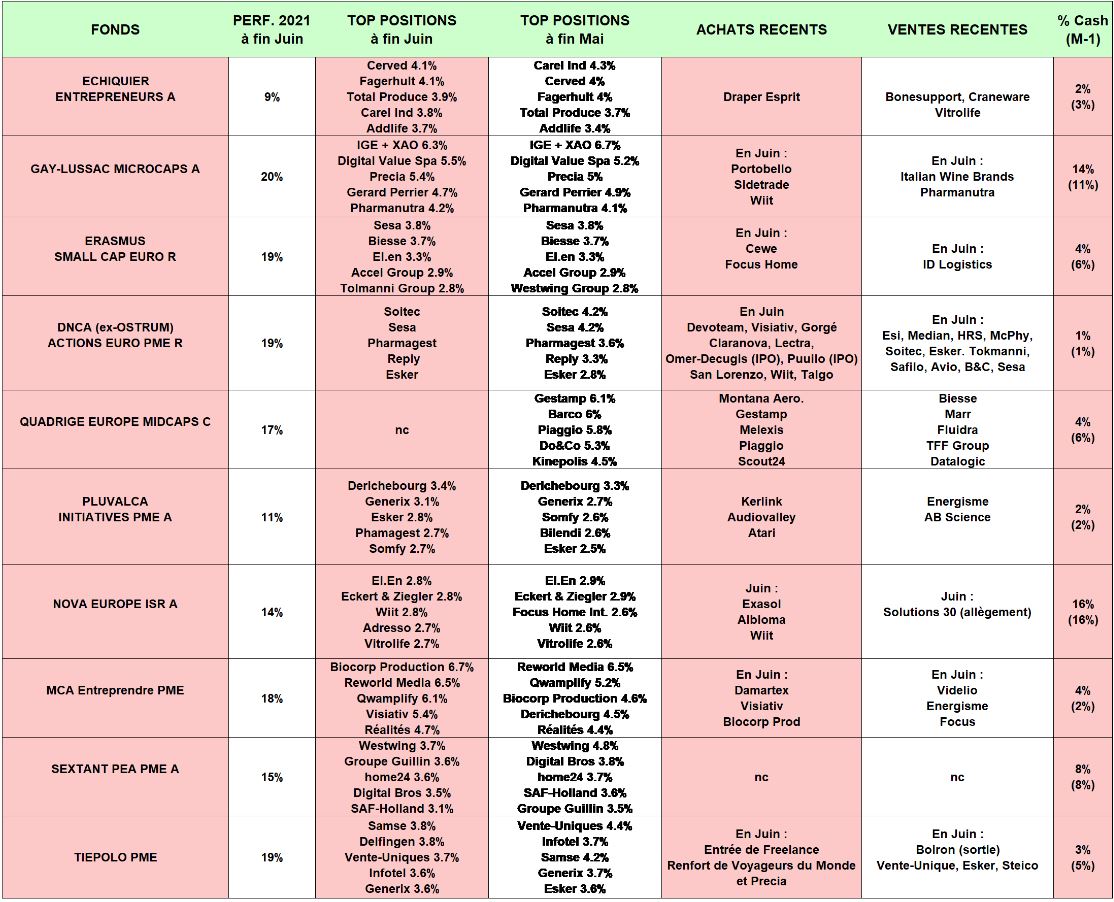

Revue des meilleurs fonds Small Caps à la fin du mois dernier :

(Source : Quantalys, reporting mensuel des sociétés de gestion)

Le contexte étant dressé, venons-en aux mouvements de nos fonds vedette à travers notre tableau synthétique.

De façon générale, nous remarquons :

- La performance moyenne annuelle des fonds sur 5 ans converge, les fonds croissance étant rattrapés par les fonds faisant plus attention aux ratios de valorisation à court terme.

- La performance moyenne des fonds de la sélection en 2021 (+16%) est en ligne avec celle des indices européens de petites et moyennes valeurs. A noter que ces fonds prennent rarement position sur les bio et medtech du fait du manque de chiffre d’affaires et de profits dégagés par ce type de société.

- Technologies de l’information, Industries et Santé constituent les secteurs les mieux représentés dans les tous meilleurs fonds. A noter la montée en puissance des secteur Consommation Discrétionnaire et Consommation de Base/cyclique.

- Les taux d’investissement sont en légère hausse et très élevés dans l’ensemble. Le manque de collecte et les nombreuses levées de fonds n’y sont sûrement pas pour rien.

- Un engouement de la sélection pour la mid cap italienne du secteur informatique via Sesa et Wiit ainsi que le nouvel allègement en Solutions 30 des derniers fonds ayant gardé une petite position sur le titre.

De façon plus particulière, nous notons :

- Le fonds Pluvalca Initiatives PME recule de -1,2% sur le mois et ne progresse « que » de 11% depuis le début de l’année. Ce fonds très performant sur la durée (il a presque doublé en 5 ans) recèle de nombreuses valeurs projets de forte croissance (croissance des BPA estimée à 31% en 2021), croissance qui a un prix puisque le PER moyen du fonds s’élève à 23x les prévisions 2021 (EV/EBE 10.6x). Après avoir été pénalisé par Solutions 30, AB Science a pesé en juin : « la biotech a dû arrêter le recrutement de nouveaux patients dans l'attente des conclusions des autorités sanitaires du potentiel risque cardiovasculaire du médicament. En raison de cette incertitude forte, nous avons soldé la ligne ». Energisme, dont la croissance tarde à se matérialiser alors que la situation de trésorerie se tend, a également pénalisé la performance du portefeuille. « Suite à un contact avec le management et un allègement de notre position, nous conservons le solde de notre position » conclue le rapport de gestion.

- Le fonds Gay-Lussac Microcaps a initié une position dans Portobello et Wiit à l’occasion d’augmentations de capital. « Portobello détient des participations dans des médias italiens, ce qui lui permet d’échanger des encarts publicitaires contre les invendus des distributeurs, revendus ensuite dans les magasins Portobello à des prix attractifs.» Concernant WIIT, « le fournisseur de service cloud qui opère ses propres datacenters devrait poursuivre la consolidation du marché allemand avant de pénétrer le marché français ». Les gérants ont également profité d’une légère baisse du titre pour se renforcer dans Sidetrade, l’éditeur de logiciels de réduction et de sécurisation des créances clients. « Le groupe a une stratégie de croissance ambitieuse alliant croissance organique et croissance externe, qui devrait permettre au groupe d’atteindre les 100 millions de dollars de chiffre d’affaires à horizon 2025 » commentent les gérants. Enfin, le rapport mensuel s’étend sur le dossier italient IWB, producteur et distributeur de vin qui a annoncé une opération majeure avec l’acquisition d’EnoItalia, un producteur véronais. Cette opération « devrait permettre au groupe de doubler de taille et d’accroître fortement sa présence sur de nouveaux marchés. Les expertises des deux groupes sont complémentaires, aussi bien sur le plan des produits que sur les zones géographiques couvertes. IWB est réputé pour sa production de vin rouge lorsque Enoitalia est préféré pour ses vins blancs et son Prosecco. IWB est très présent en Suisse, Allemagne et Autriche tandis qu’Enoitalia est davantage présent au Royaume-Uni et aux EtatsUnis ». De quoi rendre l’équipe très confiante sur la création de valeur qui découlera de cette opération et qui permettra à IWB de « rentrer dans une nouvelle dimension ».

- Chez Eiffel, le fonds Nova Europe ISR affiche une performance positive grâce à la contribution de titres tels que :

Probi (+27,7%) : le spécialiste suédois des probiotiques profite de l'annonce de son partenariat avec la société suédoise de produits de bien-être Oriflame qui utilisera désormais les produits d'amélioration de la digestion de Probi.

Adesso (+8,8%) : l'Entreprise de Services Numériques allemande continue son extension géographique en annonçant l'ouverture de bureaux en Finlande où la société proposera notamment son expertise SAP aux entreprises nordiques.

Esker (+8,8%) : le spécialiste français des logiciels de dématérialisation de documents complète sa gamme de produits en lançant une solution de lutte contre la fraude aux paiements lors du règlement digital de factures.

Evotec (+5,6%) : le spécialiste allemand de la recherche clinique externalisée annonce qu'elle lance une nouvelle initiative ("PRROTECT") permettant une meilleure réponse de la recherche aux phénomènes de pandémies virales.

Aubay (+8,9%) : l'Entreprise de Services Numériques française profite de l'initiation à l'achat par un broker ainsi que de perspectives de croissance en 2021 qui devraient dépasser la prévision moyen-terme de 5-7% par an.

A contrario, certains titres affichent des performances négatives sur le dernier mois, à l'instar notamment de :

Focus Home Interactive (-18,6%) : le spécialiste français de l'édition de jeux vidéo AA s'affiche dans le rouge malgré l'annonce d'un deal d'édition pour un jeu Alien,franchise importante de Disney.

Bigben Interactive (-14,9%) : le spécialiste français des accessoires multimédia et des jeux vidéo est pénalisé en bourse malgré une très bonne publication pour l'exercice 2020-2021 avec une croissance des revenus de 11% et des marges en hausse.

Carel (-13,8%) : le spécialiste italien des capteurs de température et d'humidité compte parmi les contributeurs négatifs à la performance alors même que les prévisions de croissance des revenus du groupe sont solides en 2021 avec une attente de +10%.

Sedana Medical (-14,0%) : le spécialiste suédois des solutions de sédation voit son cours reculer dans l'attente de l'approbation dans plusieurs pays européens de son produit Sedaconda.

A noter enfin que le fonds a continué d'alléger sa position sur Solutions 30 en raison de la controverse récente et qu’il a renforcé Albioma, Exasol ou encore Wiit.

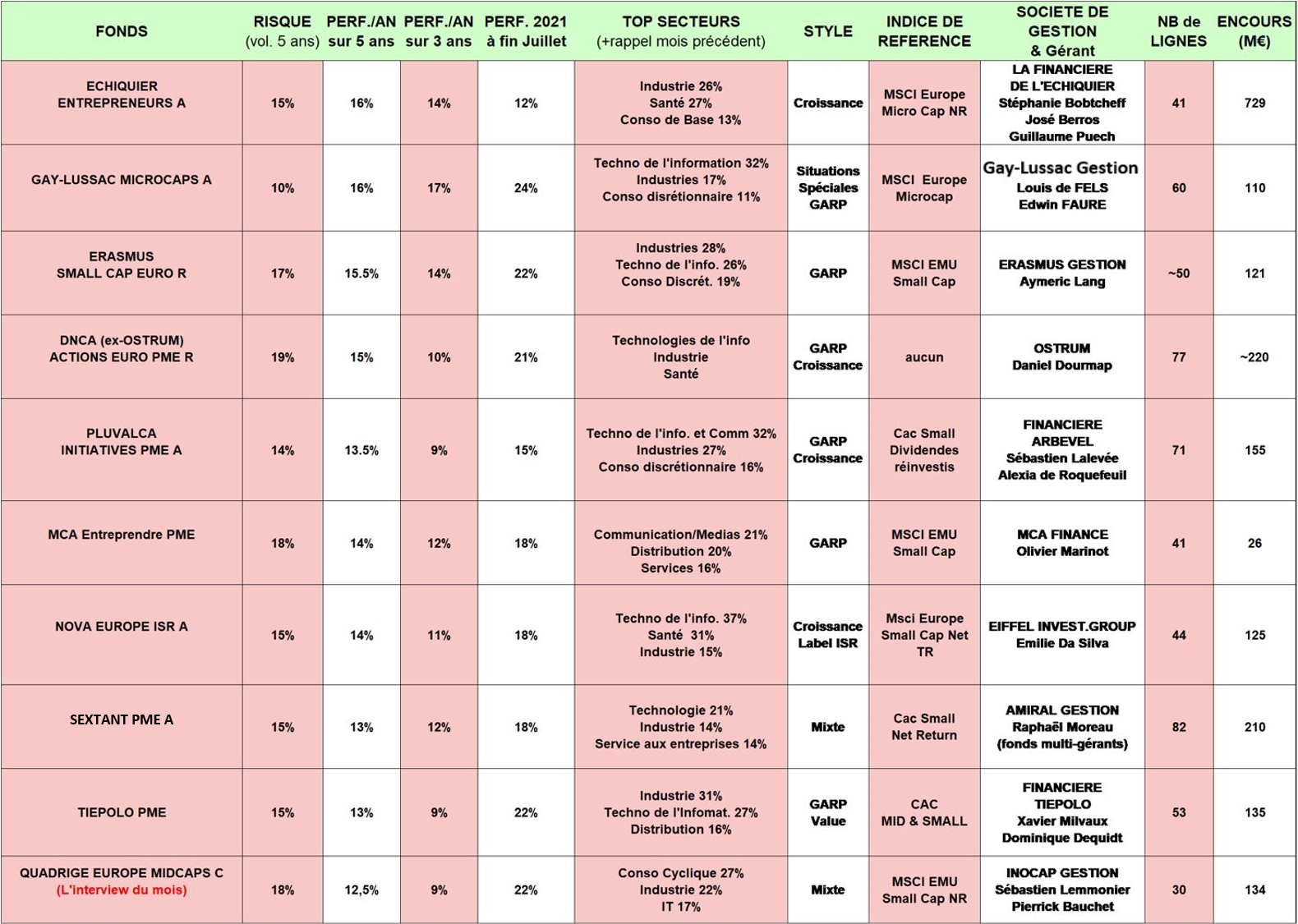

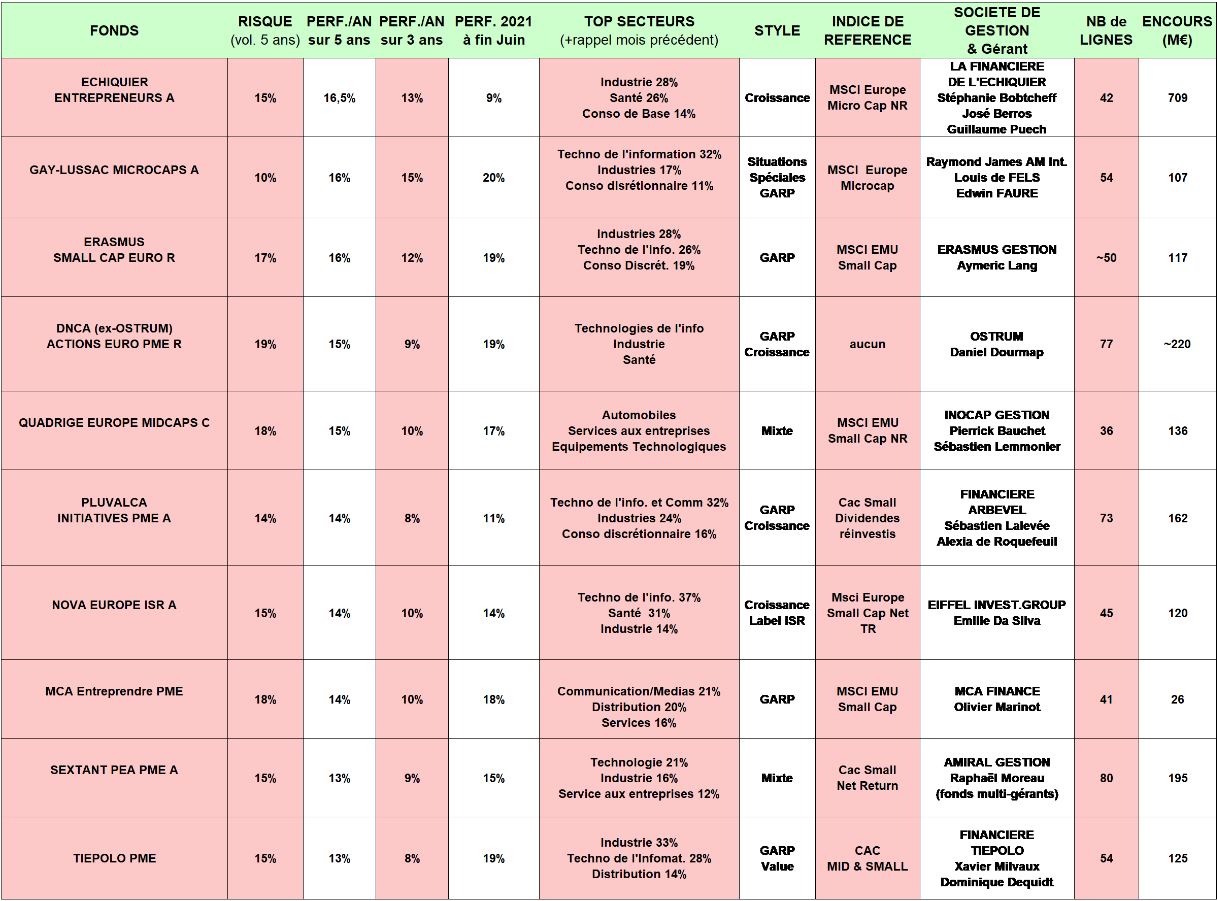

Pour terminer, voici quelques informations complémentaires sur la dizaine de fonds de petites valeurs sélectionnés.

Les fonds ont été sélectionnés selon leur performance sur longue période (nous avons retenu une durée de 5 ans, durée généralement retenue pour l’investissement dans les fonds actions) et leur forte pondération en valeurs françaises capitalisant moins d’un milliard d’euros (minimum 20% du fonds).

On y remarque que le style de gestion « croissance » ou « growth » domine largement la sélection et que le nombre de titres en portefeuille varie facilement du simple (40 valeurs) au double (80 valeurs).

GLOSSAIRE : LES STYLES DE GESTION

Le style de Gestion "Croissance" ou "Growth" privilégie les valeurs de croissance. Ces valeurs sont choisies pour leur fort potentiel de développement, en mettant au second plan leur valorisation boursière au regard du chiffre d’affaires et des résultats actuellement réalisés. Ces sociétés sont en effet souvent populaires et chères car leurs perspectives sont élevées et leur valorisation anticipe une poursuite de la croissance des bénéfices. Les plus belles valeurs de croissance sauront croitre par-delà les cycles et prendre régulièrement des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : la technologie, la santé. Ex. de valeur de croissance : Eurofins, Orpéa, Esker, Solutions 30…Typiquement, leur PER dépasse les 20x.

Le style de Gestion "Valeur" ou "Value" privilégie les valeurs décotées, mal valorisées, et souvent mal-aimées. Les gérants se focalisent alors sur les chiffres publiés, plus rassurants que des prévisionnels incertains par nature. Les valeurs de croissance sauront croitre par-delà les cycles et prendre des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : les valeurs cycliques, l’automobile, les bancaires, la construction. Ex. de valeur : Quadient, Hexaôm, Plastiques du Val-de-Loire, ALD, NRJ Group… Typiquement, leur PER est inférieur à 10x.

Le style de Gestion "GARP" ou Growth At Reasonable Price ou Croissance à prix raisonnable, cherche à trouver un juste milieu entre les deux, à dénicher des valeurs de croissance certes, mais pas à n’importe quel prix.

Ex. de valeur : Alten, Delta Plus, Oeneo, Vétoquinol … Typiquement, leur PER se situe entre 10x et 20x.

Finissons par une citation de Warren Buffet : "Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu’une entreprise ordinaire à un prix extraordinaire."