-par Patrick Vignal

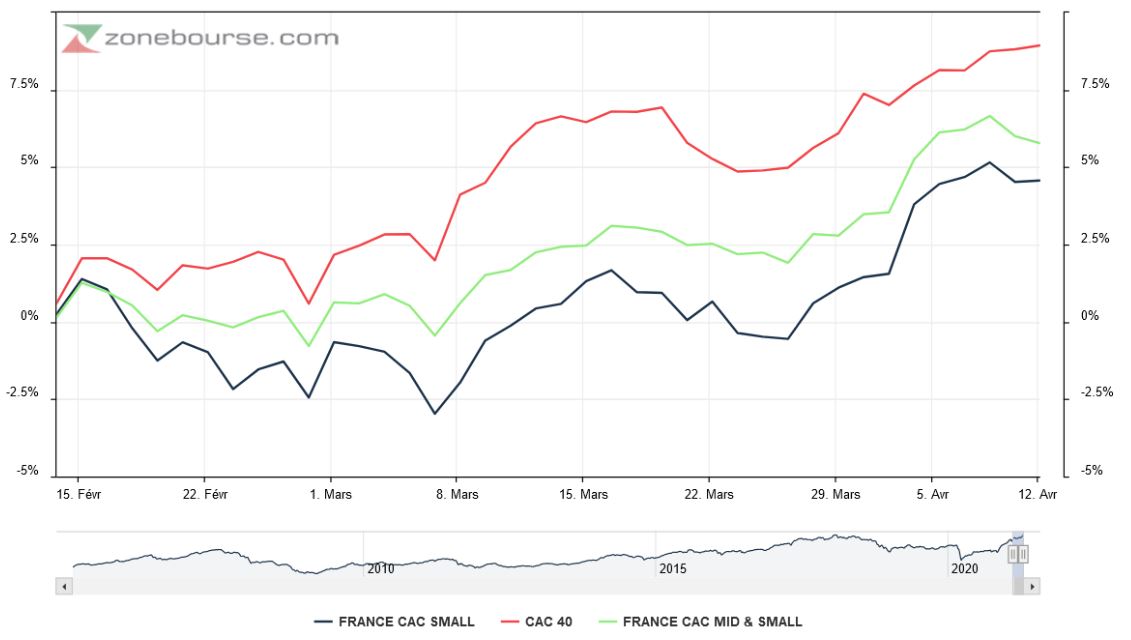

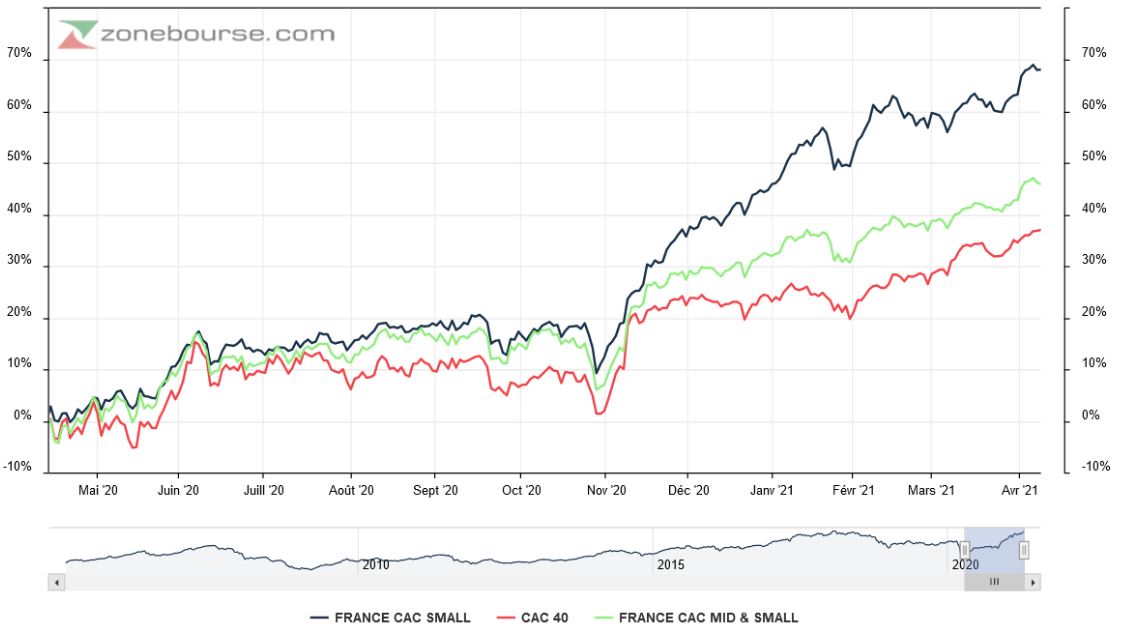

PARIS (Reuters) - Les Bourses européennes ont entamé lundi le mois de mai en progressant calmement dans un environnement toujours favorable aux actifs risqués, les investisseurs paraissant vouloir faire taire un vieil adage boursier.

L'adage en question, "Sell in May and go away", souligne le caractère traditionnellement baissier du mois en question mais semble passé de mode.

Le CAC 40 parisien a clôturé en hausse de 0,61% à 6.307,9 points et le Dax allemand a pris 0,66%.

L'indice EuroStoxx 50 a progressé de 0,64% et le FTSEurofirst 300 de 0,58%, tout comme le Stoxx 600.

La Bourse de Londres était fermée pour un jour férié.

L'espoir d'une forte reprise économique porte toujours les indices mais la crainte que sa vigueur contraigne les grandes banques centrales à resserrer prématurément leur politique monétaire n'a pas disparu.

Les indices PMI sur l'activité du secteur manufacturier dans les économies européennes au mois d'avril n'ont rien fait pour modifier le paysage puisque celui de la zone euro a atteint un niveau record avec toutefois une hausse des commandes non exécutées en raison des pressions sur l'offre liées à la crise sanitaire.

VALEURS EN EUROPE

En Europe, les publications trimestrielles de grandes entreprises se font plus rares et les variations sectorielles sont restées limitées, avec un avantage toutefois pour les compartiments cycliques comme l'automobile (+1,17%).

A Paris, Renault (+1,77%) a signé la plus forte hausse du CAC.

Le secteur technologique (+0,08%) a en revanche marqué le pas avec de nettes baisses pour Worldline (-1,60%) et STMicroelectronics (-1,48%).

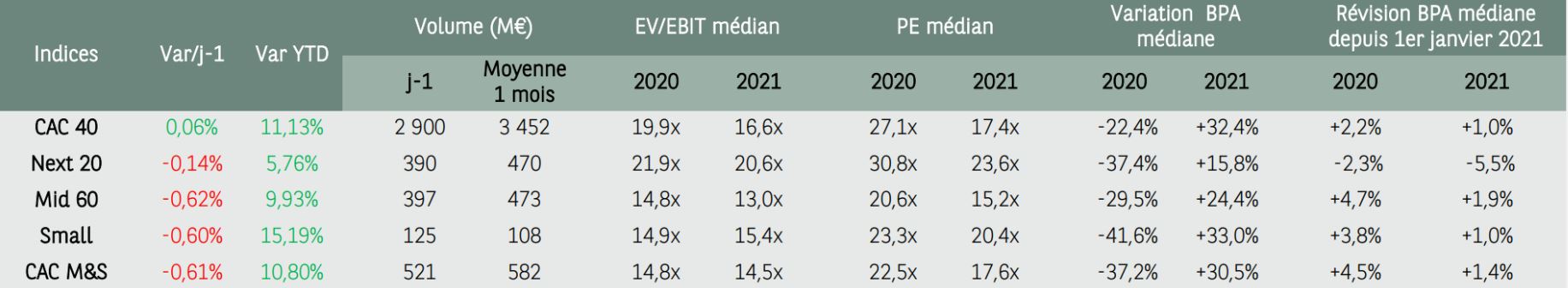

Contre la tendance, DBV Technologies a cédé 5,57%, la plus forte baisse de l'indice large parisien SBF 120, sur un abaissement de sa recommandation sur le titre par Portzamparc, qui s'inquiète du coût du plan de restructuration en cours.

A l'inverse, Genfit a grimpé de 3,14% après avoir annoncé le lancement par son partenaire Labcorp d'un nouveau test de diagnostic de la NASH (stéatohépatite non alcoolique) en Amérique du Nord.

Parmi les plus fortes hausses du Stoxx 600, Banco Sabadell a pris 4,47% à Madrid après des propos optimistes de son directeur général, qui voit le produit net des intérêts grimper grâce notamment aux facilités de financement offertes par la Banque centrale européenne (BCE).

A la hausse également, Lufthansa a gagné 2,63% après l'évocation par son patron d'une nette reprise des vols cet été.

À WALL STREET

A l'heure de la clôture en Europe, le Dow Jones accroît ses gains pour prendre 0,8%. Le S&P 500 progresse plus modestement et le Nasdaq recule légèrement.

L'annonce d'un ralentissement de la croissance de l'activité manufacturière aux Etats-Unis au mois d'avril a eu peu d'effet sur la tendance.

L'indice ISM manufacturier est ressorti en baisse à 60,7 avoir grimpé à 64,7 en mars, ce qui marquait son plus haut niveau depuis décembre 1983.

Le soutien budgétaire massif et l'extension de la vaccination à tous les Américains majeurs ont entraîné une explosion de la demande, à laquelle les entreprises peinent à répondre.

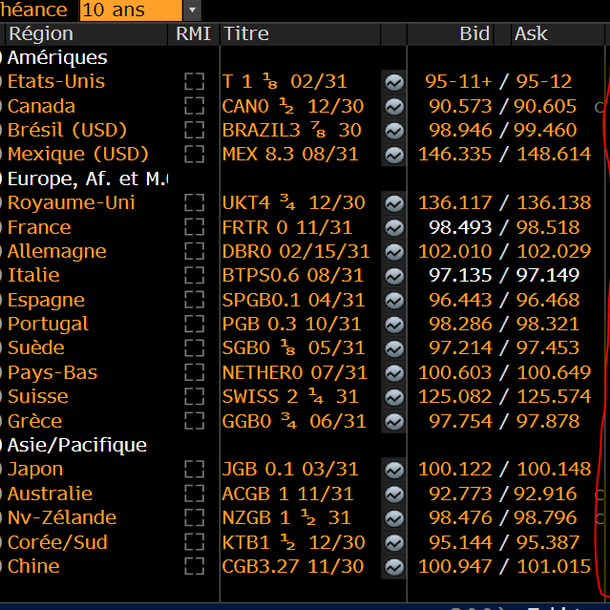

TAUX

Si les données manufacturières ont peu joué sur les actions, elles ont en revanche entraîné la baisse du rendement des bons du Trésor américain, qui cède plus de deux points de base, autour de 1,61%.

Longtemps orienté à la hausse, son équivalent allemand a suivi le mouvement pour terminer en recul d'un point de base, autour de -0,20%.

Le dollar a lui aussi marqué le coup, accentuant son recul pour perdre 0,4% face à un panier de référence et permettre à l'euro de remonter à 1,2065.

PÉTROLE

Les deux contrats de référence sur le brut progressent nettement, l'attente d'un fort rebond de la demande dans les pays développés et en Chine au second semestre l'emportant sur la crainte d'un ralentissement en Inde, pays en proie à une violente vague de contaminations par le COVID-19.

Le baril de Brent prend 1,4% à 67,69 dollars et celui de brut léger américain (West Texas Intermediate, WI) gagne 1,6% à 64,57 dollars.