Mes choix et mouvements sont basés sur l'analyse technique des graphiques,merci pour votre attention et fidélité,le succès de chaque individu dépend de son fond, le dévouement,le désir et la motivation. Soutenir trades actions biotechs en faisant un Don via le bouton Paypal(totalement sécurisé) merci pour vôtre contribution.

Articles les plus consultés

-

francis 13 Version sans publicité Marchés Actualités Analyses Crypto Fonds Graphiques Technique Brokers Outils Portefe...

-

6% Hydroxyethyl Starch 130 / 0.4 in 0.9% Injection de chlorure de sodium (Voluven 500 mL freeflex flexible en plastique intraveineuse solut...

-

Top Gaining Stocks % Chg Dernier Symb Compagnie Le volume 16,22% 2.15 SRNE Sorrento Therapeut 7030 10,92% 2,64 CIE Cobalt Inte...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Iridium 14.95 + 39.07% 0,60K Mondialisation de l'Inde. 0,4800 + 18,52% 1,80K...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Oracle Corporation 51.30 + 10,73% 58.90K Staples Inc 9.25 + 6,81% 12,31K Delcat...

-

Citoyens_Français @citoyenneFrance 8 juin Plus Attali : « Les élus n’ont plus de pouvoir et voici votre avenir » - Effr......

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Lipocine In 5.32 + 32,34% 38.64K Enphase Energy Inc 0,938 + 17,57% 10,37K Delca...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Delcath 0.1230 + 24,24% 196,67K Neos Therapeutics I. 10.50 +16.67% 34.36K Enpha...

-

28 juin 2017 Nom du médicament et numéro de demande Ingrédient actif Formulaire de posologie / itinéraire Soumission Compagnie ...

-

Plus fortes hausses en préouverture Nom Dernier Var.% Vol. DragonWave Inc 1,3900 +25,23% 3,55K Alibaba 139,95 +11,35% 1,40M MoSys...

vendredi 1 janvier 2021

jeudi 31 décembre 2020

Elles anticipent le rebond de 2021

Les bourses asiatiques anticipent le rebond de 2021 - Market Blog

Par Xavier Diaz

PARIS (Agefi-Dow Jones)--Les places boursières asiatiques terminent l'année à de nouveaux plus hauts historiques, poussées par la perspective d'un rebond de l'économie en 2021 qui profitera davantage à cette région.

L'indice MSCI Asie Pacifique hors Japon a atteint un nouveau record après une progression de 18,9% cette année, soutenu, notamment, par le bond des marchés chinois. L'indice CSI 300, qui regroupe les plus grandes capitalisations des places boursières de Shangai et de Shenzhen, revient à son niveau de juin 2015 (avant que la bulle des actions chinoises n'éclate) après une progression de près de 25% depuis janvier. L'indice ChiNext des start-up cotées à Shenzhen bondit même de 43%. L'ensemble des marchés d'Asie-Pacifique ont été tirés par cette dynamique favorable. A la Bourse de Séoul, l'indice Kospi atteint un record après avoir bondi de près de 29% cette année tandis que la Bourse de Taïwan s'octroie 20%, également à un niveau record. Tokyo quant à elle termine l'année à un plus haut historique de 30 ans après avoir gagné 16%.

L'ensemble de la région profite du rebond de l'économie chinoise. La Chine sera la seule grande économie à afficher cette année une croissance de son PIB (+2%). La Corée du Sud et Taïwan tirent parti de la forte demande mondiale de produits électroniques, soutenue par le recours massif au télétravail. Et si la région Asie hors Japon accusera en 2020 la plus faible croissance des dernières années, elle va accélérer en 2021 pour retrouver l'an prochain son rythme de croissance d'avant le Covid-19, selon Mike Shiao, responsable de la gestion actions asiatiques chez Invesco. Les économistes de JPMorgan anticipent un rebond de la croissance des émergents asiatiques de 8,2% l'an prochain (dont +8,6% pour la Chine) et de 7,2% pour l'ensemble de l'Asie Pacifique, quand la croissance mondiale rebondira de 5,1% (3,9% pour les marchés développés).

La région devrait logiquement enregistrer l'une des meilleures reprises bénéficiaires l'an prochain après avoir déjà mieux résisté cette année que d'autres zones géographiques. C'est notamment le cas des entreprises chinoises dont les bénéfices sont attendus en hausse de près de 20% en 2021. C'est bien moins que les 45% de croissance attendus en zone euro, mais les bénéfices en Chine ont légèrement progressé en 2020 quand ils ont chuté de 40% en Europe.

-Xavier Diaz, L'Agefi. ed: VLV

"Le Market Blog" est le blog économique et financier de l'agence Agefi-Dow Jones.

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

December 31, 2020 03:03 ET (08:03 GMT)

mercredi 30 décembre 2020

mardi 29 décembre 2020

SMALL& MID CAPS

Small & Mid Caps : les derniers choix des stars de la gestion

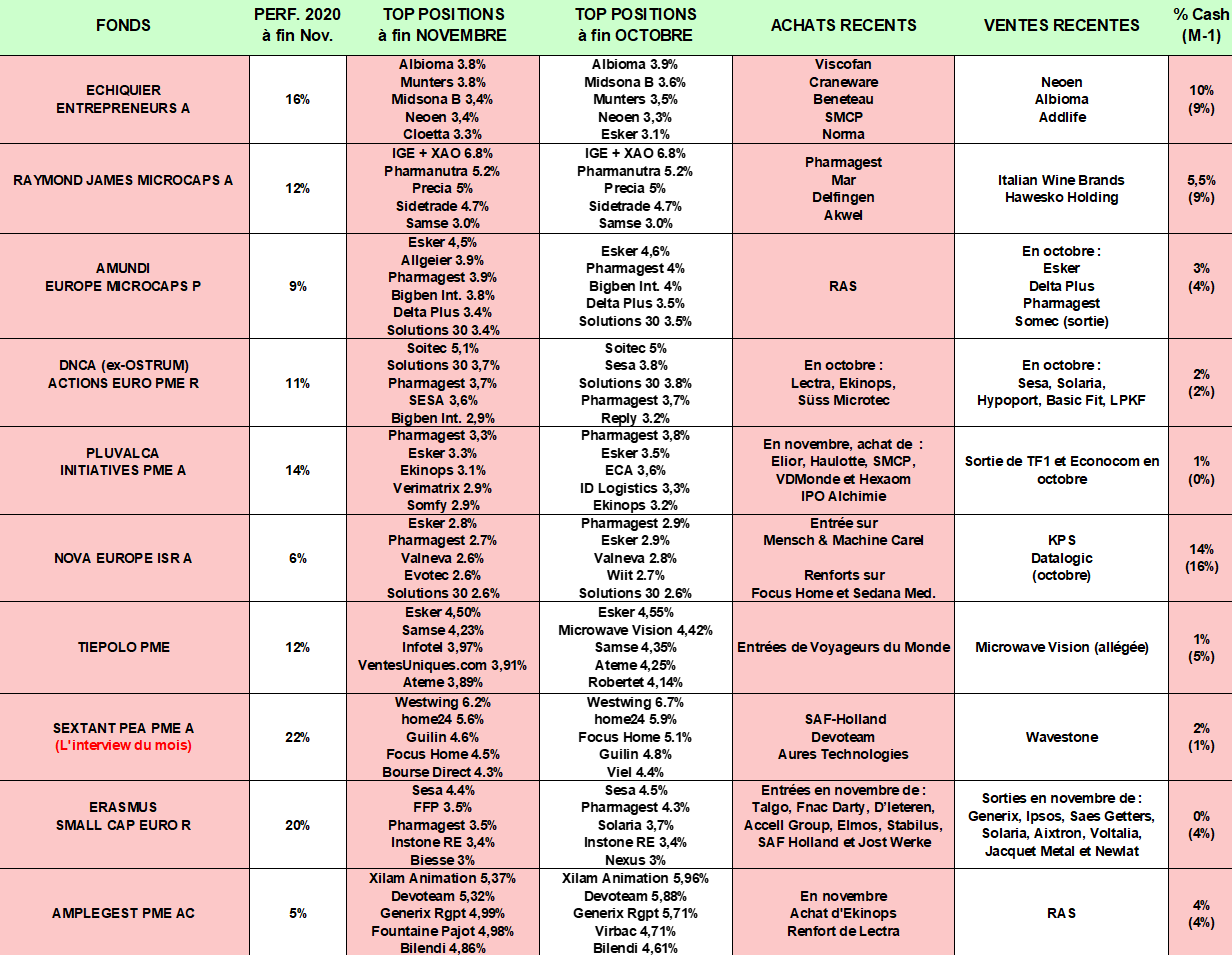

Chaque mois, nous épluchons les rapports mensuels d’activité des fonds (OPC) investis dans les petites valeurs et vous résumons sous forme de tableau synthétique les derniers choix des meilleurs gérants. L’objectif : vous aider à mieux les sélectionner, mieux comprendre leurs performances, et vous permettre de suivre facilement les dernières décisions des meilleurs « stock-picker » français. Et pourquoi pas de vous en inspirer dans vos propres choix de valeurs.

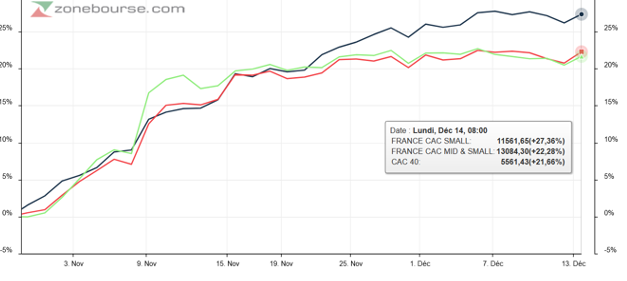

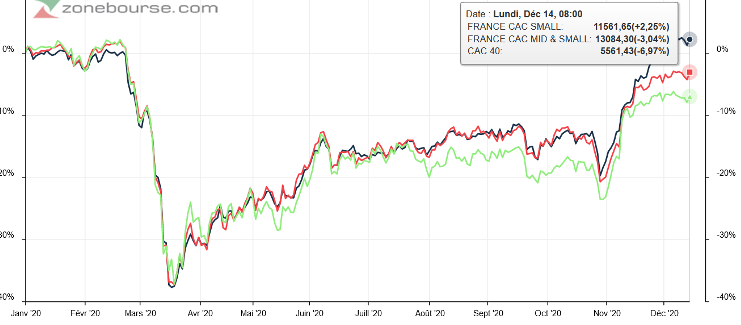

Le contexte : une piqûre d’optimisme qui fait rebondir de plus de 25% les petites valeurs

Les 3 annonces successives d'études positives sur des candidats vaccin contre la COVID 19 continuent de diffuser de l’optimisme un mois après les 1ères annonces. Les plans de soutien et de relance, monétaires et budgétaires, participent également à entretenir un rally de fin d’année anticipé.

Cette envolée a été très favorable aux titres malmenés depuis le début de l'année qui entrevoient enfin une sortie de cette crise économique et sanitaire. Les petites valeurs ont amplifié le mouvement.

Les petites valeurs ont retrouvé leur niveau de janvier affichent une performance positive en 2020.

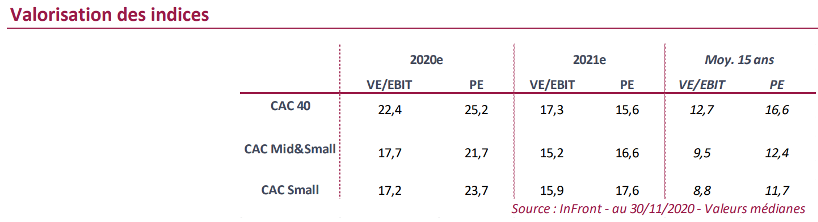

En termes de valorisations, le document ci-dessous (source GreenSome Finance) montre des valorisations similaires selon la taille des entreprises cotées à Paris et plutôt généreuses sur la base des estimations 2021. Cependant, le retour à la normale est maintenant plutôt prévu pour 2022 et le contexte actuel de rendement et d’afflux de liquidités dans le système financier est sans comparaison avec les 15 dernières années, justifiant des niveaux de valorisations artificiellement inflatés.

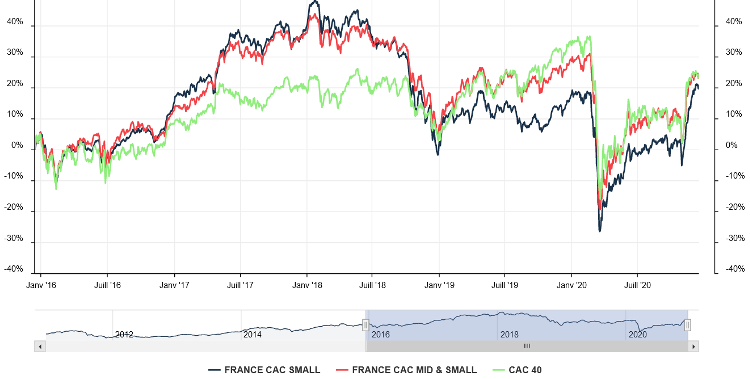

Le graphique suivant montre que sur les 5 dernières années, horizon classique pour juger de la performance des entreprises cotées, la performance des actions est redevenue honorable et similaires selon les types de capitalisation.

Evolution des indices actions français par taille de capitalisation depuis 5 ans

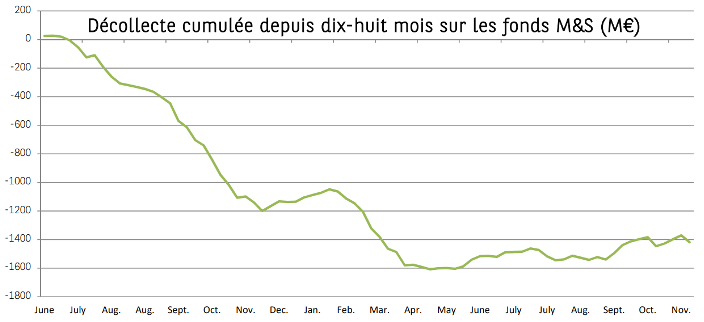

Concernant l’évolution des encours des fonds liés à la collecte/décollecte, l’embellie des dernières semaines reste fragile d’après les chiffres de Portzamparc :

Revue des meilleurs fonds Small Caps à la fin du mois dernier

(Source : Quantalys, reporting mensuel des sociétés de gestion)

Le contexte étant dressé, venons-en aux mouvements de nos fonds vedette à travers notre tableau synthétique.

De façon générale, nous remarquons :

- Une nette surperformance de la sélection depuis le début de l’année - à fin novembre - avec une performance moyenne à +13% avec certains fonds en hausse de plus de 20%. Tous les fonds sont dans le vert. Le stock-picking, le biais croissance, l’allocation sectorielle et géographique, ainsi que la capacité la gestion du taux d’investissement expliquent la différence. Seule une forte rotation d’actifs d’ici la fin de l’année pourrait changer la donne.

- Les tous meilleurs fonds concentrent toujours 60 à 85% de leur portefeuille sur 3 secteurs : IT, Santé et Industries.

- Les taux d’investissement sont encore un peu plus élevés et les positions cycliques légèrement ont été renforcées.

De façon plus particulière, nous notons que :

- L’équipe de gestion de Pluvalca Initiatives PME « a renforcé ses investissements en faveurs de profils plus cycliques/value, mouvements déjà démarrés il y a quelques mois, avec des achats en Elior, Haulotte, SMCP, Voyageurs du Monde et Hexaom. Pluvalca Initiatives PME a également participé à l’introduction en bourse d’Alchimie, une plateforme technologique de distribution de chaînes thématiques exclusives en OTT sous un modèle original de partage de revenus avec les ayant-droit, les talents et les opérateurs télécoms. Dans ce contexte où l’incertitude est toujours présente, nous conservons la volonté de maintenir un fonds équilibré entre valeurs de croissance disposant d’une forte visibilité à moyen terme et valeurs cycliques/industrielles qui pourraient bénéficier d’une reprise plus significative en 2021 et revenir se rapprocher des niveaux pré-crise d’ici 2022 ».

- Le fonds Erasmus Small Cap Euro a accéléré courant novembre ses mouvements en surpondérant son thème Recovery. Le poids des sociétés Value est passé sur le mois de 35% à 45%. « Nous avons réalisé de nombreux arbitrages avec 8 ventes et 8 achats. Nous avons cédé Generix, Ipsos, Saes Getters, Solaria, Aixtron, Voltalia, Jacquet Metal et Newlat. Et en face, nous avons initié des positions sur Talgo, Fnac Darty, D'Ieteren, Accell Group, Elmos, Stabilus, SAF-Holland et Jost Werke» note le gérant. « L’objectif était de prendre des bénéfices sur des valeurs dont la valorisation nous semblait tendue et aller chercher des dossiers plus cycliques de qualité, avec un potentiel de hausse plus important. »

- Amplegest PME rejoint le club des fonds de la sélection investis en Ekinops (1,5% du fonds). « A l’heure où le déploiement de la fibre est plus essentiel que jamais et où la 5G pointe le bout de son nez, il devient critique de renforcer la puissance du réseau central car sans cela, aucune de ces technologies et des usages qui y sont liés ne seront viables. Ekinops conçoit des équipements qui répondent à cette nécessité. Sur l’aspect financier, un retraitement comptable serait justifié car la marge courante affichée intègre des éléments clairement non récurrents. Nos modèles font ressortir une valorisation particulièrement faible ». L’équipe a également renforcé la position sur Lectra au début du mois car « ce titre était pour nous un bon moyen de nous couvrir face une envolée des marchés en prenant un risque mesuré (éditeur de logiciels pour l’industrie de l’automobile en partie) ». Enfin, « sur Devoteam, nous pourrions être amenés à renforcer notre position car l’OPRA lancée par les fondateurs s’est conclue par un succès mitigé laissant un flottant tout à fait suffisant. Nous valorisons le titre à 130 euros contre 97,90 euros au 07.12.2020. ». Un point de vue que nous a également partagé par Raphaël Moreau (gérant de Sextant PME) dans une interview à paraître.

- Cela faisait longtemps que le fonds le plus performant de la sélection, n’avait pas tant sous-performé. Fonds très majoritairement investi sur des valeurs de croissance, Echiquier Entrepreneurs n’a progressé « que » de 8,72% sur le mois et affiche +15,49% depuis le début de l'année. La performance relative à l’indice est « pénalisée par le violent mouvement de rotation sectorielle vers les valeurs les plus cycliques et impactées par la crise sanitaire, sur lesquelles le fonds est moins exposé. En effet, si nous avions renforcé ces valeurs cycliques et en ‘situation spéciale’ depuis l’été (à l’image des entrées de Norma, Beneteau ou SMCP dont les cours de bourse ont progressé de plus de 30% en novembre), elles sont limitées à 25 % du portefeuille » décryptent les gérants.

- Enfin, l’équipe de Raymond James Microcaps est confiante dans la reprise du secteur automobile et a acheté les équipementiers Akwel (renfort de position) et Delfingen (participation à l’augmentation de capital). Sur Akwel, le reporting indique que la société a « publié de très bons résultats au troisième trimestre 2020, avec un chiffre d’affaires en croissance organique de +6,7%. En effet, la reprise de l’activité observée au cours de l’été s’est confirmée en septembre avec un chiffre d’affaires record de 108,6M€ sur le mois. Ces bonnes performances sont principalement liées aux perspectives encourageantes affichées par le rapprochement Opel/PSA et à la forte reprise des activités en Chine. De plus, malgré la reconstitution des stocks liée à la reprise d’activité, la trésorerie nette du groupe continue de croître sur le troisième trimestre, ce qui confirme l’excellente gestion opérationnelle d’Akwel ». Et d’ajouter : « Nous sommes convaincus que Akwel va bénéficier du rebond de l’industrie automobile et va poursuivre sa croissance grâce à ses investissements pour accompagner les tendances de marché notamment en matière de véhicules propres. ». Sur une toute autre thématique et suite à une bonne publication, le fonds a également renforcé Pharmagest, éditeur de logiciel de santé très détenu par les fonds de la sélection et qui a réalisé de nouveaux plus hauts annuels en novembre.

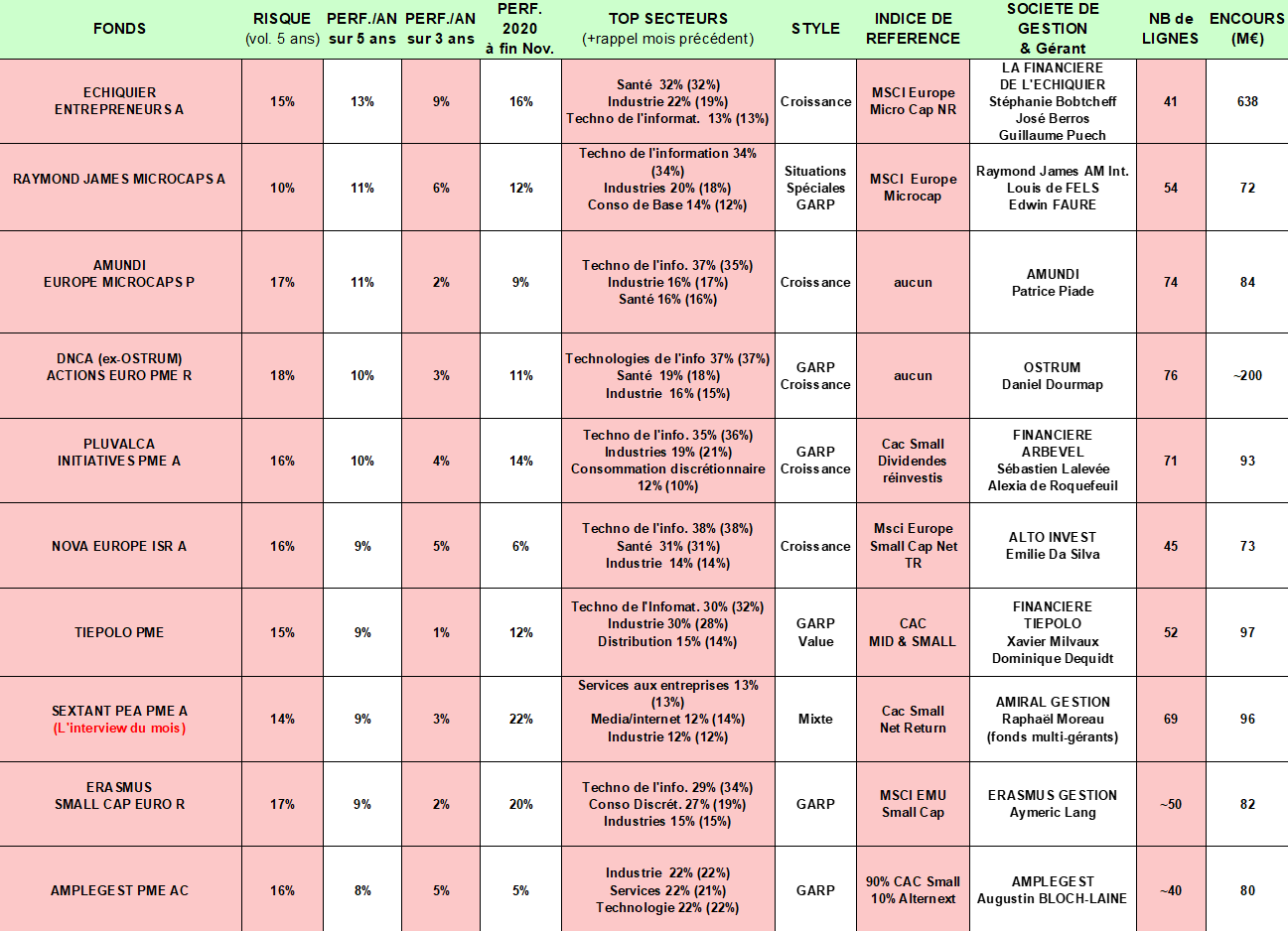

Pour terminer, voici quelques informations complémentaires sur la dizaine de fonds de petites valeurs sélectionnés.

Les fonds ont été sélectionnés selon leur performance sur longue période (nous avons retenu une durée de 5 ans, durée généralement retenue pour l’investissement dans les fonds actions) et leur forte pondération en valeurs françaises capitalisant moins d’un milliard d’euros (minimum 20% du fonds).

On y remarque que le style de gestion « croissance » ou « growth » domine largement la sélection et que le nombre de titres en portefeuille varie facilement du simple (40 valeurs) au double (80 valeurs).

GLOSSAIRE : LES STYLES DE GESTION

Le style de Gestion "Croissance" ou "Growth" privilégie les valeurs de croissance. Ces valeurs sont choisies pour leur fort potentiel de développement, en mettant au second plan leur valorisation boursière au regard du chiffre d’affaires et des résultats actuellement réalisés. Ces sociétés sont en effet souvent populaires et chères car leurs perspectives sont élevées et leur valorisation anticipe une poursuite de la croissance des bénéfices. Les plus belles valeurs de croissance sauront croitre par-delà les cycles et prendre régulièrement des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : la technologie, la santé. Ex. de valeur de croissance : Eurofins, Orpéa, Esker, Solutions 30…Typiquement, leur PER dépasse les 20x.

Le style de Gestion "Valeur" ou "Value" privilégie les valeurs décotées, mal valorisées, et souvent mal-aimées. Les gérants se focalisent alors sur les chiffres publiés, plus rassurants que des prévisionnels incertains par nature. Les valeurs de croissance sauront croitre par-delà les cycles et prendre des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : les valeurs cycliques, l’automobile, les bancaires, la construction. Ex. de valeur : Quadient, Hexaôm, Plastiques du Val-de-Loire, ALD, NRJ Group… Typiquement, leur PER est inférieur à 10x.

Le style de Gestion "GARP" ou Growth At Reasonable Price ou Croissance à prix raisonnable, cherche à trouver un juste milieu entre les deux, à dénicher des valeurs de croissance certes, mais pas à n’importe quel prix.

Ex. de valeur : Alten, Delta Plus, Oeneo, Vétoquinol … Typiquement, leur PER se situe entre 10x et 20x.

Finissons par une citation de Warren Buffet : "Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu’une entreprise ordinaire à un prix extraordinaire."

EN DIRECT DES MARCHES

EN DIRECT DES MARCHES : Eurofins, Albioma, Akka, Europlasma, SAP, Alibaba, Novavax, Orsted, Dätwyler...

L'actualité est toujours faible en ce mardi 29 décembre sur le sociétés, même si quelques annonces importantes ont eu lieu. En France, Akka va licencier à cause de la situation dans l'industrie aéronautique. En Allemagne, SAP a confirmé le projet d'IPO de sa filiale Qualtrics aux Etats-Unis. A Taiwan, Orsted cède la moitié du capital d'un grand projet éolien à un pool d'investisseurs. En Espagne, journée décisive pour le projet entre Unicaja et Liberbank.

En France

Annonces importantes

- Genomics (Eurofins) lance un service efficient de séquençage intégral du génome viral du SARS-CoV-2.

- Akka contraint à un plan de sauvegarde de l'emploi portant sur environ 900 postes, principalement en Occitanie, faute de reprise dans l'industrie aérienne.

- Albioma met en service sa quatrième centrale 100 % bagasse au Brésil.

- Réalités lance une augmentation de capital de 4,9 M€ réservée à ses managers.

- Prismaflex cède le contrôle de sa filiale américaine Anthem Displays à Circle Graphics, en conservant 28,9 %.

- Europlasma émet 650 OCA au profit de Global Tech. La société communique aussi sur la réduction du stock de déchets à traiter après le redémarrage d'Inertam durant l'été.

- EO2 a publié ses résultats semestriels.

Dans le monde

Annonces importantes

- SAP SE introduira sa filiale américaine Qualtrics en Bourse l'année prochaine, sur la base d'une valorisation d'environ 10 Mds$.

- Ant Group (Alibaba) songerait à créer un holding soumis à la régulation bancaire, selon Bloomberg.

- Les conseils d'administration des banques espagnoles Unicaja et Liberbank se réunissent aujourd'hui pour voter sur le rapprochement des deux établissements.

- TAL Education reçoit 3,3 Mds$ d'argent frais via un placement privé souscrits par un pool d'investisseurs comprenant Silver Lake.

- Novavax lance la phase III des tests sur son candidat-vaccin Covid-19.

- Atlantia a accordé un délai courant jusqu'à la fin du mois de janvier pour l'étude du projet de reprise de sa filiale autoroutière par un consortium emmené par la CDP.

- Orsted a cédé la moitié de son projet offshore GC1 à Taiwan à un consortium d'investisseurs pour 2,66 Mds$.

- Dätwyler étend à 2030 ses accords avec Nespresso.

- Atenor acquiert 50% de TBMB aux Pays-Bas.

- JPMorgan Chase acquiert l'activité de fidélisation et de tourisme de cxLoyalty.

- Siegfried émet deux emprunts obligataires hybrides de 80 MCHF.

Ça publie aujourd'hui. Sugi Holdings, Adastria…