PUT - SPRINTER OPEN END - LIGHT SWEET CRUDE OIL FUTURE (WTI) (CL) - NMX (ELECTRONIC)/C1(LB06V) |

|

| ||||||||||||

Mes choix et mouvements sont basés sur l'analyse technique des graphiques,merci pour votre attention et fidélité,le succès de chaque individu dépend de son fond, le dévouement,le désir et la motivation. Soutenir trades actions biotechs en faisant un Don via le bouton Paypal(totalement sécurisé) merci pour vôtre contribution.

PUT - SPRINTER OPEN END - LIGHT SWEET CRUDE OIL FUTURE (WTI) (CL) - NMX (ELECTRONIC)/C1(LB06V) |

|

| |||||||||||||

Le contexte : à bout de souffle ?

Les bonne surprises micro et macroéconomiques ainsi que l’accalmie sur les taux longs ont permis aux petites valeurs européennes de pousser la performance de ce début 2021 un peu plus loin avec un indice MSCI EMU Small en hausse de +3.19%. Même phénomène en France (CAC Small +2.9%) avec cependant une sous performance par rapport au CAC 40 (+3.6%).

Les titres croissance étaient de nouveau recherchés en avril, notamment les valeurs technologiques. Une tendance qui a du mal à se prolonger en ce début de mois de mai : les « valeurs covid » et les dossiers de qualité qui ont le mieux traversé la crise peinent à réaliser de nouveaux plus hauts en Bourse, quelle que soit la qualité de leur publication.

Des petites valeurs moins dynamiques que les grandes depuis quelques semaines

Dans leurs commentaires d’activité, les sociétés sont nombreuses à évoquer la hausse des prix des matières premières et logistiques, les pénuries de composants électroniques qui provoquent des goulots d’étranglement au niveau de la production ou du transport.

Sur le marché primaire, les introductions en Bourse et les opérations financières (levées de fonds, offres publiques) sont nombreuses.

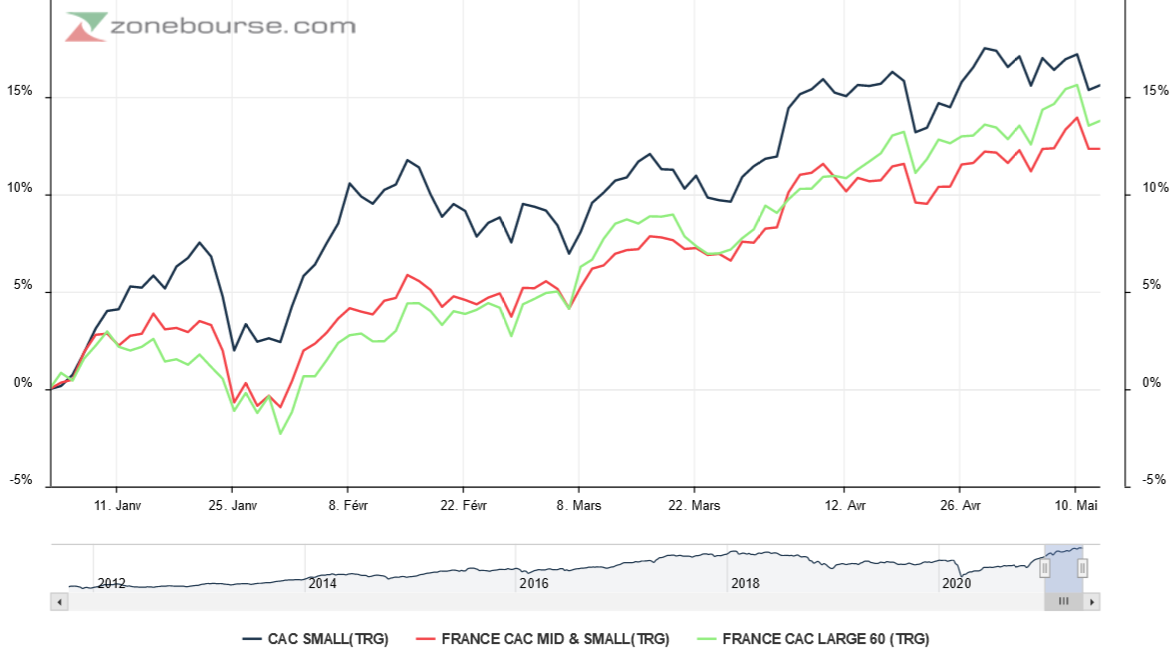

Evolution des indices actions par taille de capitalisation depuis 1 an : les petites ont mieux rebondi à partir de novembre

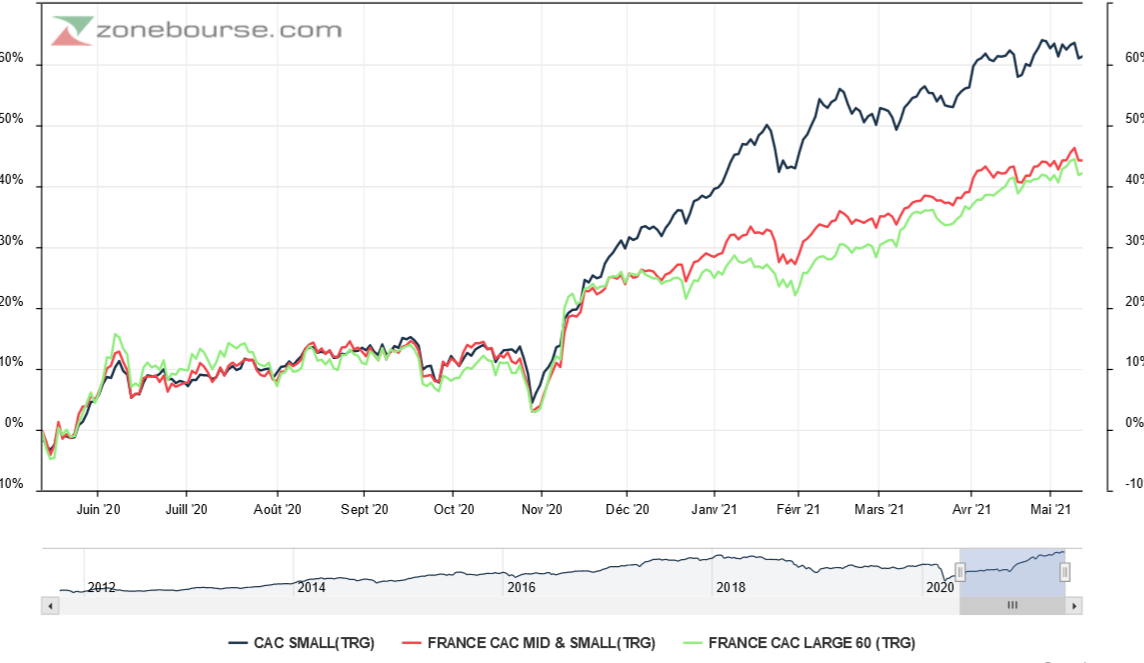

Les petites et moyennes valeurs surperforment largement sur 1 an et 10 ans. Sur 5 ans également, sauf quand on élargit à l’indice CAC 60 dividendes inclus :

Evolution des indices actions français depuis 5 ans : des progressions semblables sur 5 ans

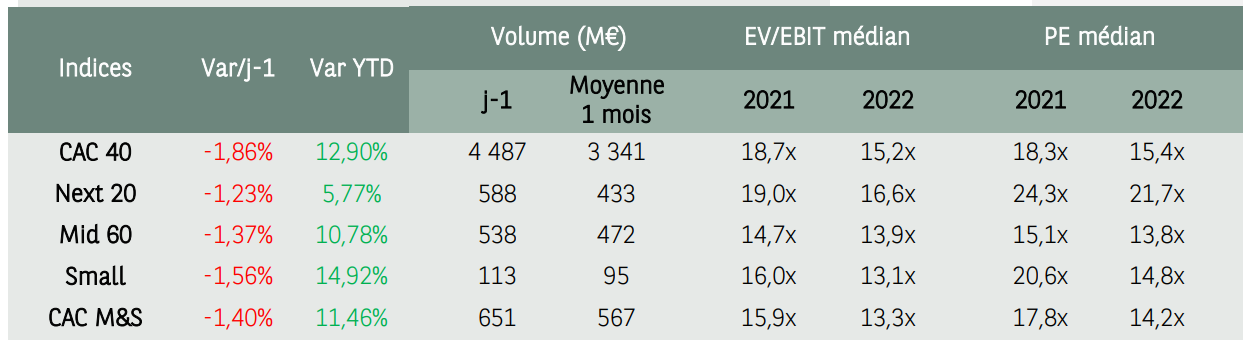

En termes de valorisations, le document ci-dessous indique que les multiples de valorisations des petites et moyennes capitalisations sont redevenus inférieurs à ceux du CAC 40, tout en restant élevés. Sur ce dernier point, Daniel Dourmap, gérant de DNCA Actions Euro PME observe que « la hausse des taux longs nous semble plutôt une bonne nouvelle, car il était anormal d’avoir des taux négatifs, cela nuisait à la hiérarchie du risque. Tant que les taux à 10 ans sont inférieurs à 2%, la valorisation des sociétés de croissance n’est pas à risque. »

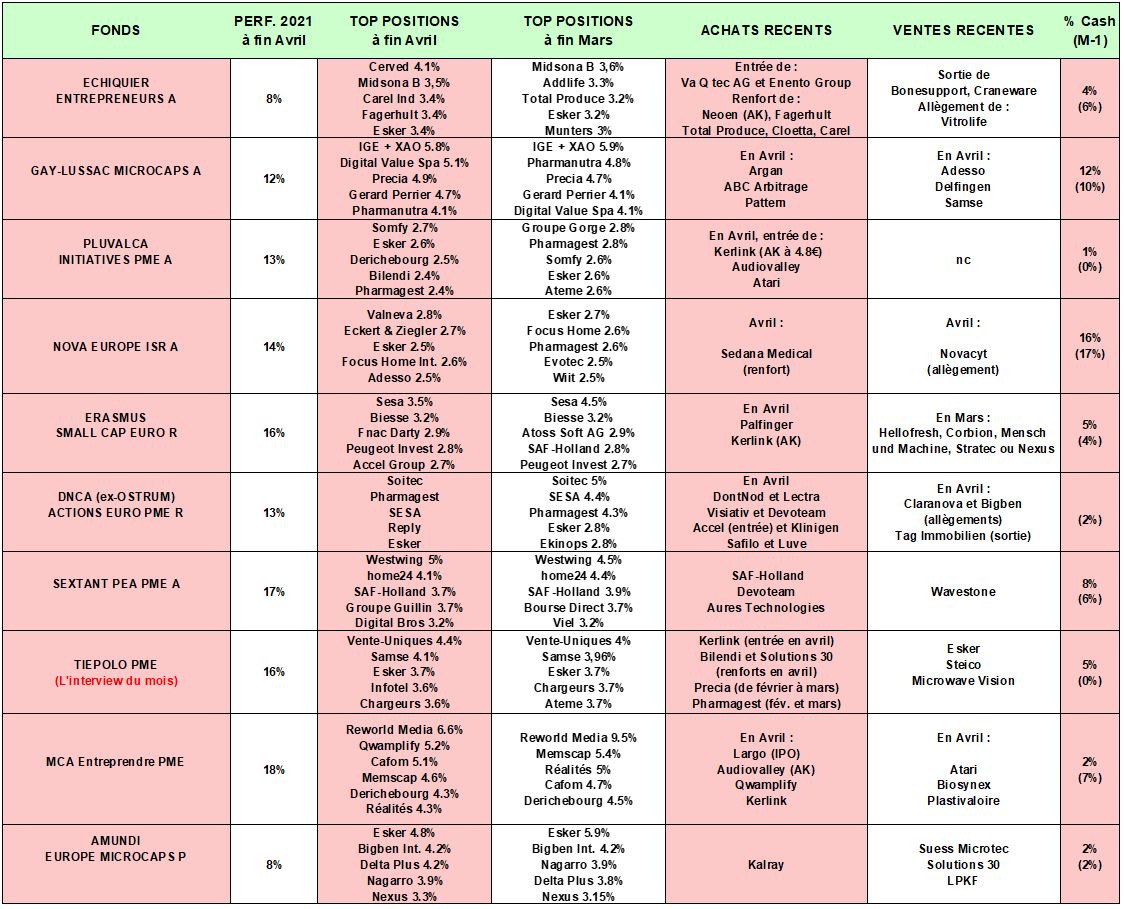

Revue des meilleurs fonds Small Caps à la fin du mois dernier :

Source : Quantalys, reporting mensuel des sociétés de gestion (Cliquer pour agrandir)

Le contexte étant dressé, venons-en aux mouvements de nos fonds vedette à travers notre tableau synthétique.

De façon générale, nous remarquons :

De façon plus particulière, nous notons que :

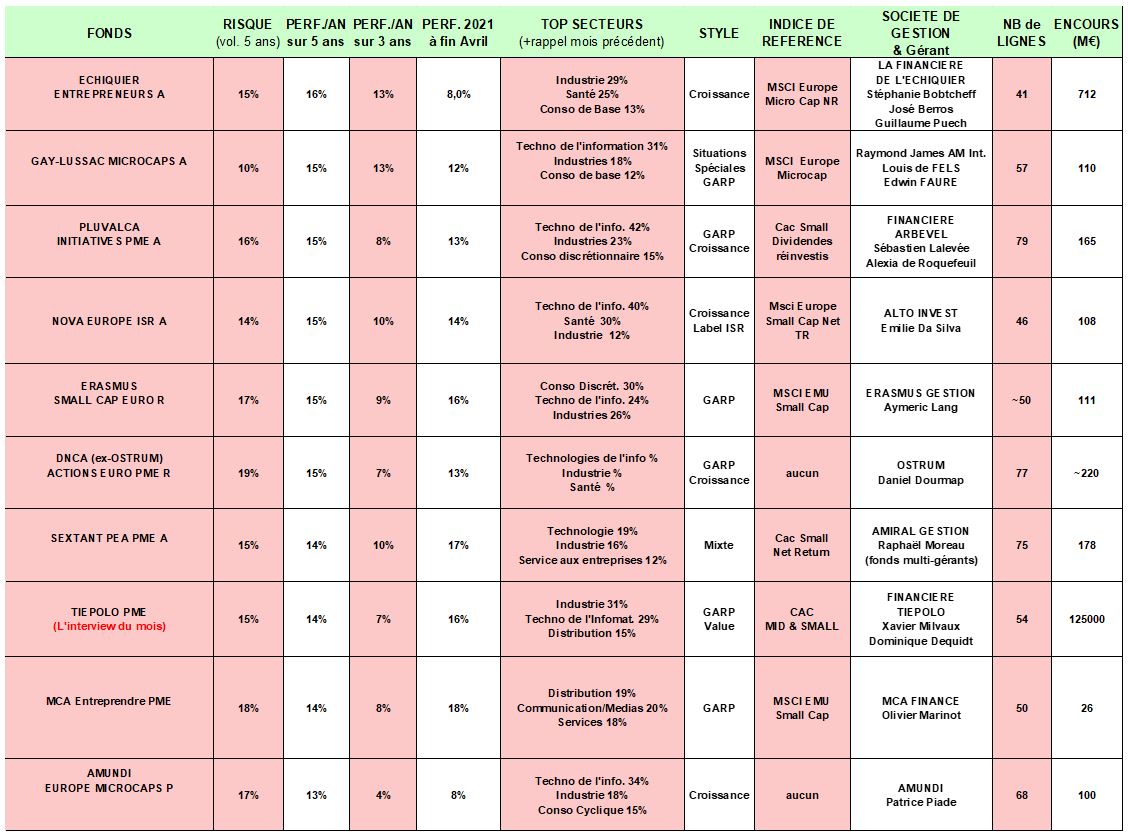

Pour terminer, voici quelques informations complémentaires sur la dizaine de fonds de petites valeurs sélectionnés.

Source : Quantalys (Cliquer pour agrandir)

Les fonds ont été sélectionnés selon leur performance sur longue période (nous avons retenu une durée de 5 ans, durée généralement retenue pour l’investissement dans les fonds actions) et leur forte pondération en valeurs françaises capitalisant moins d’un milliard d’euros (minimum 20% du fonds).

On y remarque que le style de gestion « croissance » ou « growth » domine largement la sélection et que le nombre de titres en portefeuille varie facilement du simple (40 valeurs) au double (80 valeurs).

GLOSSAIRE : LES STYLES DE GESTION

Le style de Gestion "Croissance" ou "Growth" privilégie les valeurs de croissance. Ces valeurs sont choisies pour leur fort potentiel de développement, en mettant au second plan leur valorisation boursière au regard du chiffre d’affaires et des résultats actuellement réalisés. Ces sociétés sont en effet souvent populaires et chères car leurs perspectives sont élevées et leur valorisation anticipe une poursuite de la croissance des bénéfices. Les plus belles valeurs de croissance sauront croitre par-delà les cycles et prendre régulièrement des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : la technologie, la santé. Ex. de valeur de croissance : Eurofins, Orpéa, Esker, Solutions 30…Typiquement, leur PER dépasse les 20x.

Le style de Gestion "Valeur" ou "Value" privilégie les valeurs décotées, mal valorisées, et souvent mal-aimées. Les gérants se focalisent alors sur les chiffres publiés, plus rassurants que des prévisionnels incertains par nature. Les valeurs de croissance sauront croitre par-delà les cycles et prendre des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : les valeurs cycliques, l’automobile, les bancaires, la construction. Ex. de valeur : Quadient, Hexaôm, Plastiques du Val-de-Loire, ALD, NRJ Group… Typiquement, leur PER est inférieur à 10x.

Le style de Gestion "GARP" ou Growth At Reasonable Price ou Croissance à prix raisonnable, cherche à trouver un juste milieu entre les deux, à dénicher des valeurs de croissance certes, mais pas à n’importe quel prix.

Ex. de valeur : Alten, Delta Plus, Oeneo, Vétoquinol … Typiquement, leur PER se situe entre 10x et 20x.

Finissons par une citation de Warren Buffet : "Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu’une entreprise ordinaire à un prix extraordinaire."

(CercleFinance.com) - Jefferies réaffirme sa recommandation 'achat' sur RWE avec un objectif de cours rehaussé de 43 à 45 euros, soit un potentiel de progression de l'ordre de 40% pour le titre, dans une note sur l'électricien allemand et sur ses pairs EDF et Iberdrola.

(CercleFinance.com) - Jefferies réaffirme sa recommandation 'achat' sur EDF avec un objectif de cours rehaussé de 15 à 16 euros, soit un potentiel de progression de l'ordre de 40% pour le titre, dans une note sur l'électricien français et sur ses pairs RWE et Iberdrola.

(CercleFinance.com) - Credit Suisse réitère son opinion 'surperformance' sur Allianz et relève son objectif de cours de 220 à 235 euros, dans le sillage d'estimations de BPA rehaussées d'environ 5% pour 2021 et de 4 à 2% entre 2022 et 2025.

(CercleFinance.com) - Credit Suisse maintient son conseil de 'surperformance' sur le titre Ryanair, avec un objectif de cours relevé à 18,65 euros, contre 17,91 euros auparavant.