https://s14085.pcdn.co/forecasts/green-battery-metals-forecast-2022/

Mes choix et mouvements sont basés sur l'analyse technique des graphiques,merci pour votre attention et fidélité,le succès de chaque individu dépend de son fond, le dévouement,le désir et la motivation. Soutenir trades actions biotechs en faisant un Don via le bouton Paypal(totalement sécurisé) merci pour vôtre contribution.

Articles les plus consultés

-

francis 13 Version sans publicité Marchés Actualités Analyses Crypto Fonds Graphiques Technique Brokers Outils Portefe...

-

6% Hydroxyethyl Starch 130 / 0.4 in 0.9% Injection de chlorure de sodium (Voluven 500 mL freeflex flexible en plastique intraveineuse solut...

-

Top Gaining Stocks % Chg Dernier Symb Compagnie Le volume 16,22% 2.15 SRNE Sorrento Therapeut 7030 10,92% 2,64 CIE Cobalt Inte...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Iridium 14.95 + 39.07% 0,60K Mondialisation de l'Inde. 0,4800 + 18,52% 1,80K...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Oracle Corporation 51.30 + 10,73% 58.90K Staples Inc 9.25 + 6,81% 12,31K Delcat...

-

Citoyens_Français @citoyenneFrance 8 juin Plus Attali : « Les élus n’ont plus de pouvoir et voici votre avenir » - Effr......

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Lipocine In 5.32 + 32,34% 38.64K Enphase Energy Inc 0,938 + 17,57% 10,37K Delca...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Delcath 0.1230 + 24,24% 196,67K Neos Therapeutics I. 10.50 +16.67% 34.36K Enpha...

-

28 juin 2017 Nom du médicament et numéro de demande Ingrédient actif Formulaire de posologie / itinéraire Soumission Compagnie ...

-

Plus fortes hausses en préouverture Nom Dernier Var.% Vol. DragonWave Inc 1,3900 +25,23% 3,55K Alibaba 139,95 +11,35% 1,40M MoSys...

dimanche 21 novembre 2021

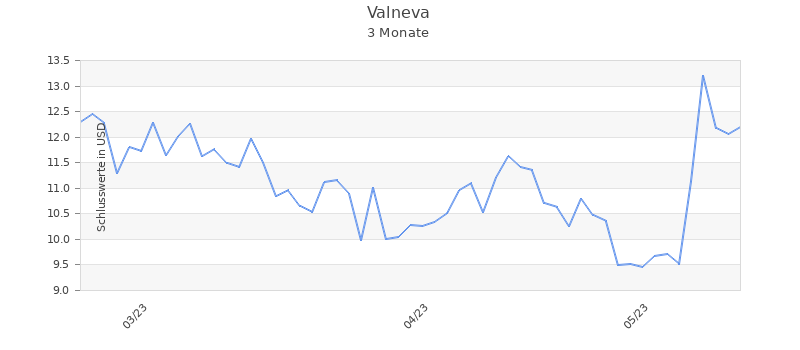

VALNEVA.... on croise les doigts

Valneva : La technologie passera-t-elle à l'achat la semaine prochaine ?

par Investor Publishing , 21 novembre 2021

Chez le développeur français de vaccins Valneva, ils attendent avec impatience l'approbation du vaccin à virus mort VLA2001 par l'Agence européenne des médicaments (EMA), qui peut désormais intervenir presque à tout moment. Valneva a profité du temps d'attente pour publier jusqu'à présent des résultats impressionnants pour l'exercice. Le stock de trésorerie à lui seul a augmenté de plus de 50 pour cent entre janvier et septembre ...

Valneva fait également du bon travail en bourse. Après une brève période de turbulences en début de mois, le titre a réussi à maintenir sa position bien au-dessus de la barre des 20 euros et a récemment poursuivi son ascension. Avec le niveau de prix actuel d'environ 21,50 euros, les signaux d'achat techniques sont désormais disponibles à tout moment. Les cours de clôture les plus élevés à ce jour se situent entre 22,50 et 22,70 euros et donc à moins de cinq pour cent de distance...

L'action s'approche donc toujours du niveau record de l'ordre de 22,50 euros. Mais les investisseurs devraient-ils entrer ici en premier ? Ou préférez-vous attendre ? Quelle est l'ampleur du potentiel de revers à Valnva ? Notre toute nouvelle analyse spéciale Valneva apporte des réponses à toutes ces questions. Cliquez simplement ici.

jeudi 18 novembre 2021

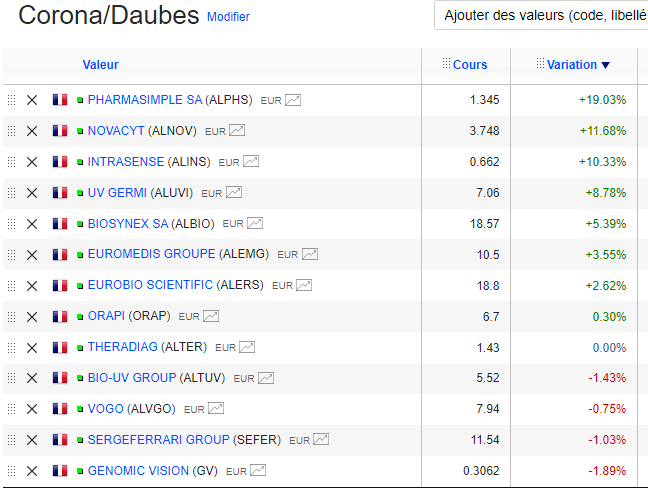

SMALL CAPS

Small Caps : les derniers choix des stars de la gestion

Chaque mois, nous épluchons les rapports mensuels d’activité des fonds (OPC) investis dans les petites valeurs et vous résumons sous forme de tableau synthétique les derniers choix des meilleurs gérants. L’objectif : vous aider à mieux les sélectionner, mieux comprendre leurs performances, et vous permettre de suivre facilement les dernières décisions des meilleurs « stock-picker » français. Et pourquoi pas de vous en inspirer dans vos propres choix de valeurs.

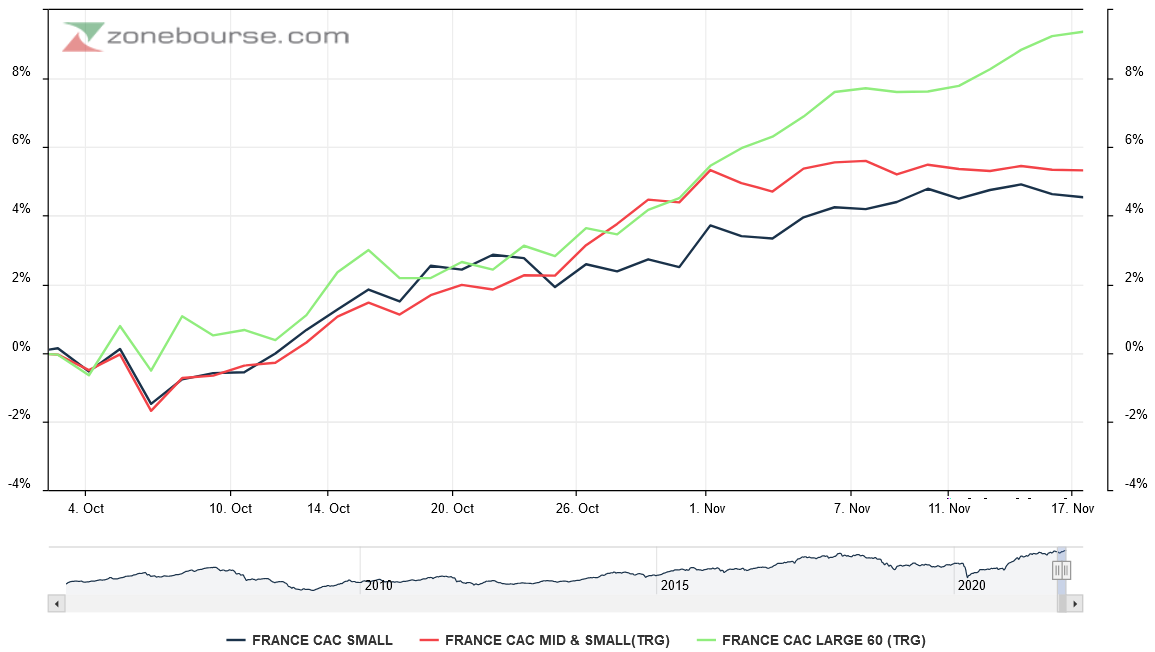

Le contexte : les « large » prennent le large

L’indice MSCI Europe Micro Cap TR a progressé de 1% seulement en octobre. La progression fut supérieure en France avec des indices small & mid caps en hausse de 2% à 3% et encore meilleure pour les large caps en France et en Europe, les grands indices affichant près de 5% de hausse mensuelle.

La vague de résultats et l’accalmie sur les taux d’intérêt ont favorisé la reprise et même l’accélération à la hausse des marchés d’actions. La hausse des valeurs du luxe, de l’énergie et des valeurs bancaires a profité aux grosses capitalisations dans leur ensemble. Au sein des capitalisations plus modestes, les valeurs de croissance s’en sortent mieux également. De sorte que la catégorie small value profite de l’euphorie dans une bien moindre mesure.

Mais l’année n’est pas terminée et quoique les dirigeants restent prudents sur les perspectives et l’évolution des marges compte tenu des tensions inflationnistes et aux contraintes d’approvisionnement, on sent que la demande est forte et résiliente, permettant de répercuter les hausses de coûts et de préserver les marges.

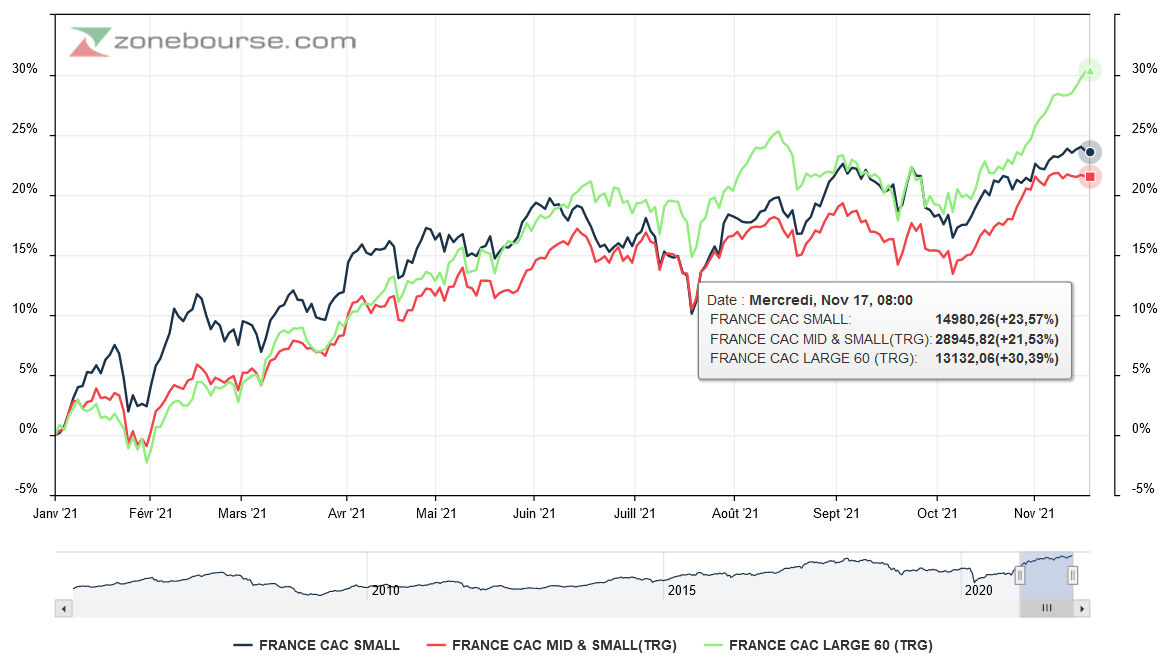

A noter que sur 5 ans, quand l’on intègre les dividendes, les grandes capitalisations françaises (indice CAC LARGE 60 TRG) battent les indices de petites (CAC SMALL TRG) et moyennes (CAC MID 60 TRG) valeurs.

Evolution, dividendes inclus, des indices actions par taille de capitalisation depuis 5 ans : les grandes l’emportent

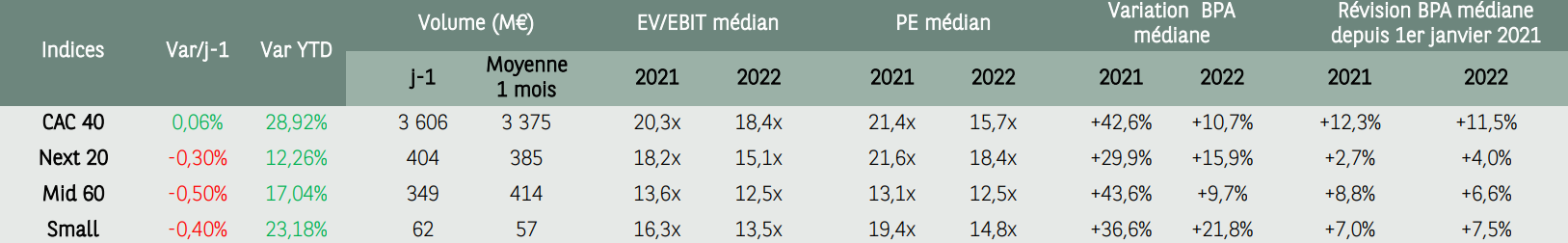

En termes de valorisations, le document ci-dessous indique que les multiples de valorisations sont élevés sur 2021, dans la perspective de hausses bénéficiaires encore conséquentes en 2022.

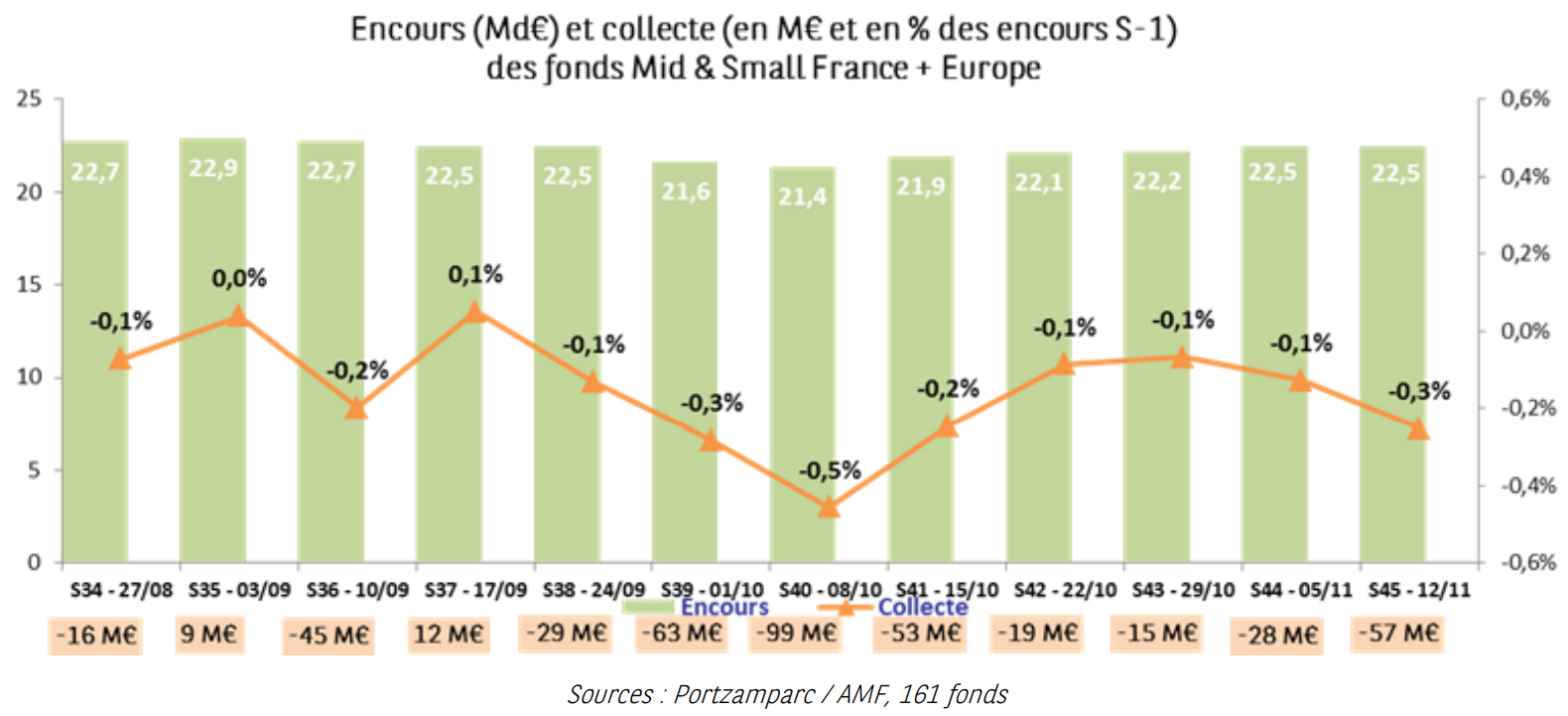

Concernant l’évolution des encours des fonds liés à la collecte/décollecte, les données fournies par Portzamparc confirment une légère décollecte sur le compartiment des petites valeurs. Conjugué à la publication des résultats semestriels, le stock-picking joue à plein. Y compris au niveau du marché primaire alors que les IPO ont repris depuis la rentrée.

Revue des meilleurs fonds Small Caps à la fin du mois dernier

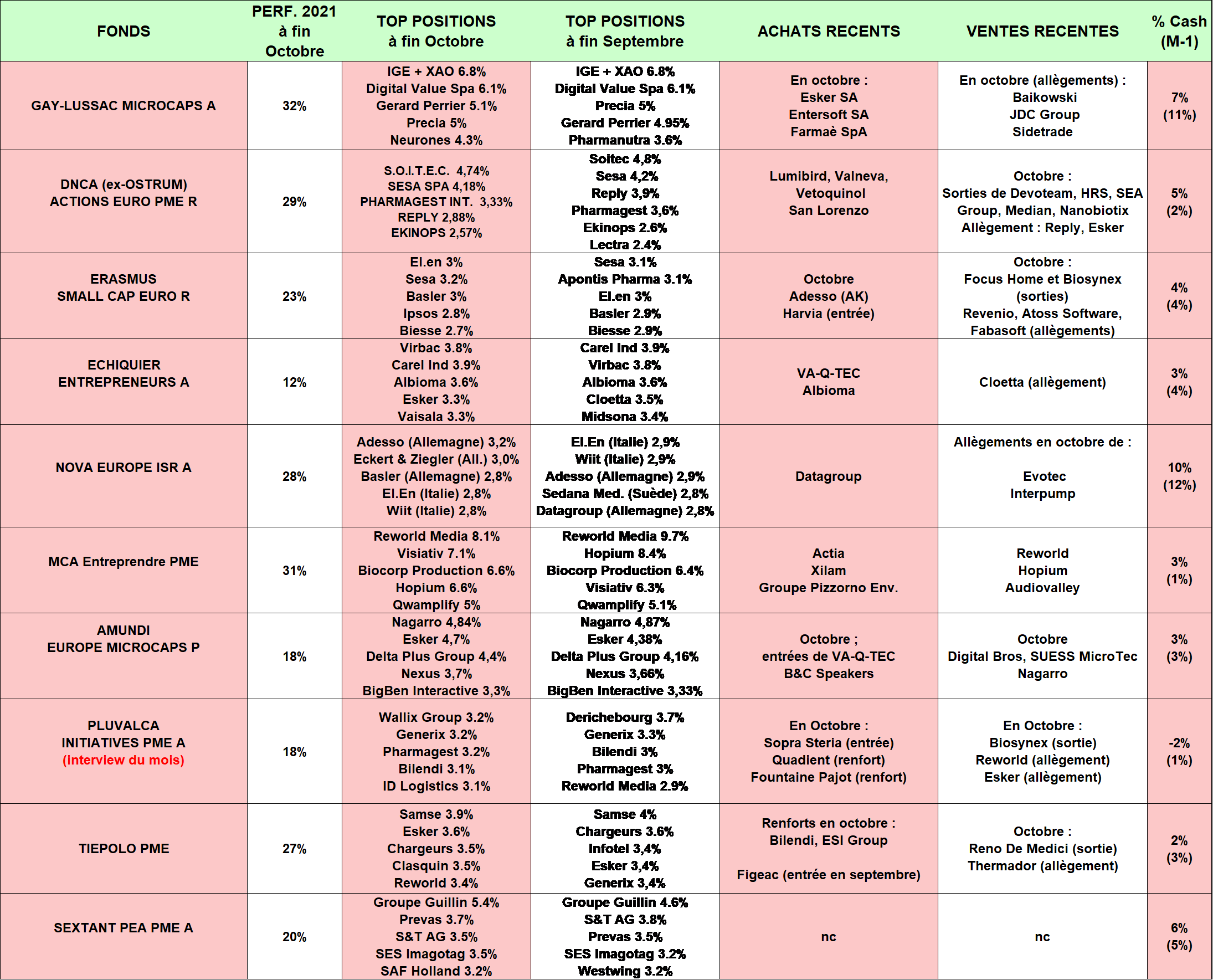

Le contexte étant dressé, venons-en aux mouvements de nos fonds vedette à travers notre tableau synthétique.

De façon générale, nous remarquons que :

- La performance moyenne des fonds de la sélection en 2021 (+19%) est légèrement inférieure aux indices small cap de référence.

- Technologies de l’information, Industries et Santé constituent les secteurs les mieux représentés dans les tous meilleurs fonds, ce qui est peu étonnant compte tenu de leur attrait pour les valeurs de croissance qui surperforment largement sur 5 ans.

- Les taux d’investissement sont stables dans l’ensemble ainsi que les encours.

De façon plus particulière, nous notons que :

- Les gérants de Gay-Lussac Microcaps (ce fonds pointe à +32% en 2021 et est le meilleur performeur sur 5 ans) a effectué en octobre « plusieurs mouvements en amont de la période de résultats trimestriels et pris des profits suite à de belles publications sur certaines valeurs plus cycliques comme Baikowski que nous avons allégé après l’annonce des résultats et l’important rallye boursier qui s’en est suivi. Nous avons également réduit nos lignes en JDC Group et Sidetrade dans le respect de notre processus de contrôle des budgets de risque après une belle performance de ces valeurs. Notre conviction sur le potentiel de ces deux sociétés reste toutefois inchangée.

Du côté des renforcements, nous avons augmenté nos pondérations en Esker, Entersoft et Farmaè. Esker, le spécialiste des solutions cloud et d’automatisation de processus administratifs, a publié de solides prises de commandes tout en relevant ses prévisions pour 2021. Entersoft, le fournisseur grec de logiciels de comptabilité, a affiché une fois de plus un fort rythme de croissance organique sur un marché encore très immature tout en donnant plus de visibilité sur la pénétration du segment de la gestion de ressources humaines. Enfin, Farmaè SpA, le détaillant en ligne italien de produits en vente libre (OTC) et cosmétiques, a affiché un taux de conversion record malgré une base de comparaison difficile, témoignant de la qualité du service et de la fidélisation clients. Le groupe a également souligné une volonté de croissance externe future en dehors du pays ».

- Echiquier Entrepreneurs sous performe de nouveau en octobre, « impacté par quelques publications de résultats trimestriels inférieures aux attentes, en raison notamment du contexte de hausse des coûts de matières premières et logistiques qui pénalisent nos valeurs industrielles (à l’image de Munters, Fagerhult ou Aluflexpack). Le principal contributeur à la performance a été Vaisala, qui figure aujourd’hui parmi les principales convictions du fonds. Cette société finlandaise, spécialiste historique des équipements météorologiques, connaît une nette accélération de sa dynamique de croissance grâce au déploiement de sa gamme d’instruments de mesure environnementale vers les marchés de la santé, de l’énergie ou de l’alimentaire… La qualité des produits permet à la société de dégager des marges opérationnelles élevées supérieures à 20 % sur ces activités. Nous pensons que Vaisala dispose également de relais de croissance significatifs dans la commercialisation de plateformes de données météorologiques (qui seront notamment indispensables au fonctionnement de véhicules autonomes) et via le déploiement de ses solutions de mesures du vent pour l’industrie éolienne » ont commenté les gérants.

- Les gérants de DNCA Actions Euro PME estiment que « les politiques monétaires vont devenir moins accommodantes » et que l’ «on s'en doutait, mais le resserrement sera très progressif ; nous continuons à penser que la hausse de l'inflation est transitoire et que les taux longs ne monteront pas beaucoup. Ce contexte reste favorable aux valeurs de croissance. Les difficultés actuelles (approvisionnement compliqué, coûts en hausse, difficulté d'augmenter les prix de vente) vont permettre de trier les sociétés qui sont réellement de qualité : elles contrôlent bien leur chaîne d'approvisionnement, elles ont le pouvoir de monter leurs prix. C'est celles que nous sélectionnons depuis des années. Moins de croissance économique ne signifie pas récession, donc il nous semble trop tôt pour vendre les valeurs industrielles ; les petites capitalisations devraient par conséquent retrouver de l'élan face aux larges capitalisations » conclue le reporting de ce fonds qui s’est récemment renforcé sur Lumibird, Valneva, Vetoquinol, et San Lorenzo.

- Le fonds Amundi Europe Microcaps signe son retour dans la sélection. Peu enclin à entrer et sortir de nouvelles positions, ce fonds a pourtant initié deux nouvelles lignes. La première sur B&C Speakers qui fabrique des haut-parleurs professionnels haut de gamme et équipe notamment des salles de concert et qui « devrait donc bénéficier de la réouverture des économies ». La seconde sur « va-Qtec qui fournit divers produits et solutions dans le domaine de l'isolation thermique haute performance utilisés pour conserver et transporter au froid des produits pharmaceutiques (dont les vaccins Covid-19) ou pour l’isolation des conduits et des bâtiments. Le groupe a d'ailleurs développé des partenariats pour soutenir ces deux derniers marchés. »

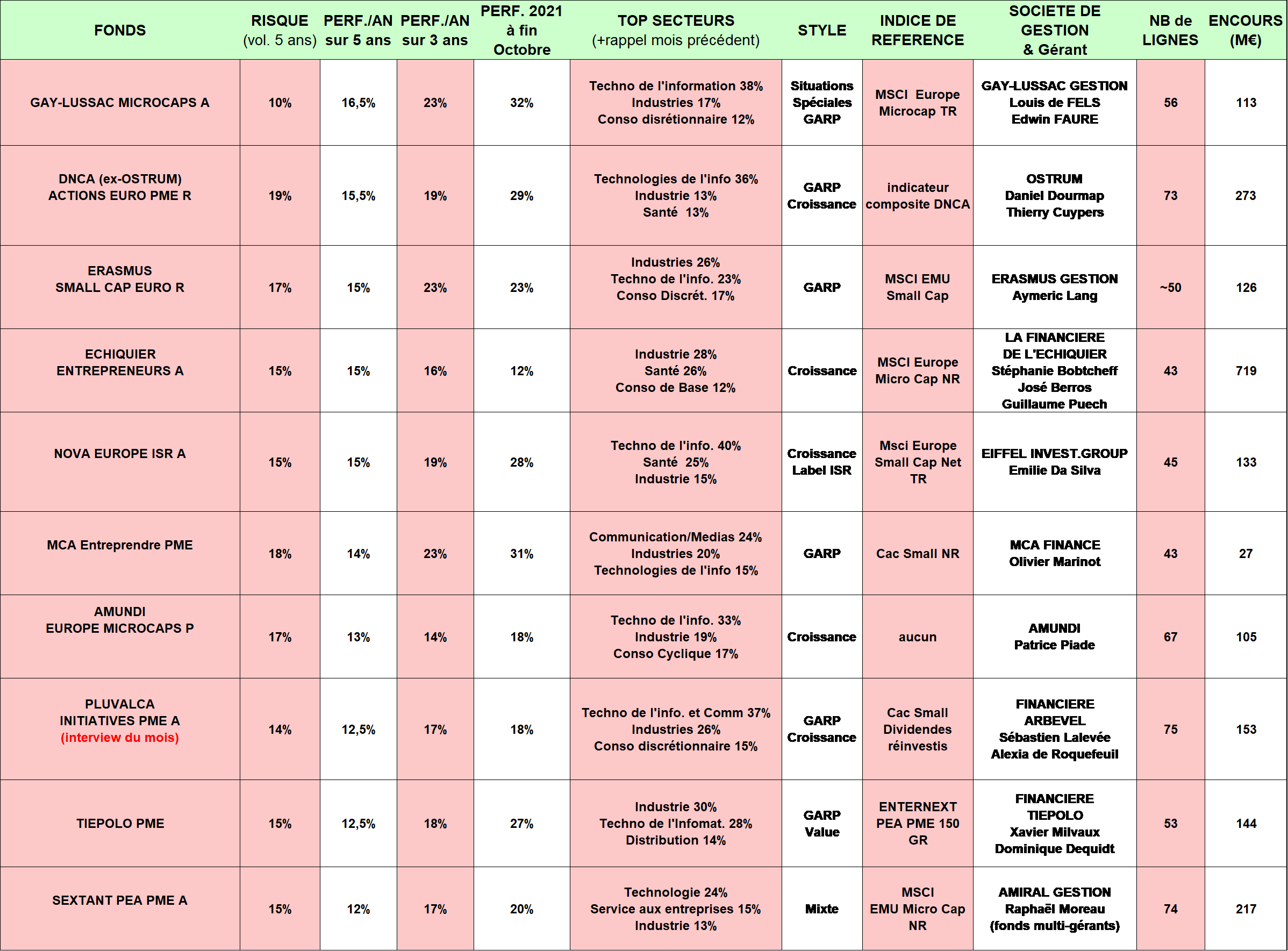

Pour terminer, voici quelques informations complémentaires sur la dizaine de fonds de petites valeurs sélectionnés :

Les fonds ont été sélectionnés selon leur performance sur longue période (nous avons retenu une durée de 5 ans, durée généralement retenue pour l’investissement dans les fonds actions) et leur forte pondération en valeurs françaises capitalisant moins d’un milliard d’euros (minimum 20% du fonds).

On y remarque que le style de gestion « croissance » ou « growth » domine largement la sélection et que le nombre de titres en portefeuille varie facilement du simple (40 valeurs) au double (80 valeurs).

GLOSSAIRE : LES STYLES DE GESTION

Le style de Gestion « Croissance » ou « Growth » privilégie les valeurs de croissance. Ces valeurs sont choisies pour leur fort potentiel de développement, en mettant au second plan leur valorisation boursière au regard du chiffre d’affaires et des résultats actuellement réalisés. Ces sociétés sont en effet souvent populaires et chères car leurs perspectives sont élevées et leur valorisation anticipe une poursuite de la croissance des bénéfices. Les plus belles valeurs de croissance sauront croitre par-delà les cycles et prendre régulièrement des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : la technologie, la santé. Ex. de valeur de croissance : Virbac, Orpea, Esker, Pharmagest …Typiquement, leur PER dépasse les 20 voire 50x.

Le style de Gestion « Valeur » ou « Value » privilégie les valeurs décotées, mal valorisées, et souvent mal-aimées. Les gérants se focalisent alors sur les chiffres publiés, plus rassurants que des prévisionnels incertains par nature, et sur la valeur des actifs au bilan.

Secteurs surreprésentés : les valeurs cycliques, l’automobile, les bancaires, la construction. Ex. de valeur : Quadient, Hexaôm, Plastivaloire, ALD, NRJ Group … Typiquement, leur PER est inférieur à 10x.

Le style de Gestion « GARP » ou Growth At Reasonable Price ou Croissance à prix raisonnable, cherche à trouver un juste milieu entre les deux, à dénicher des valeurs de croissance certes, mais pas à n’importe quel prix.

Ex. de valeur : SII, Trigano, Bilendi, Bonduelle … Typiquement, leur PER se situe entre 10x et 20x.

Finissons par une citation de Warren Buffet : « Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu’une entreprise ordinaire à un prix extraordinaire. »

Bravo Jérémy

AVIS d'analystes🥐

vis d'analystes du jour : Ahold Delhaize, Vallourec, Daimler, Sika, Varta, Spie, Delivery Hero...

Chaque matin, retrouvez avant l'ouverture des marchés européens une sélection de recommandations d'analystes couvrant les principaux marchés du vieux continent. La liste comprend uniquement des sociétés qui ont fait l'objet d'une modification d'avis ou d'objectif de cours, ou d'un nouveau suivi. Elle est susceptible d'être mise à jour au cours de la séance. Ces informations permettent d'éclairer les mouvements de certaines actions ou le sentiment de marché sur une société.

- Ahold Delhaize : Oddo BHF passe de surperformance à neutre en visant 31 EUR.

- Alcon : Berenberg reste acheteur avec un objectif relevé de 85 à 90 CHF.

- Assa Abloy : Berenberg passe de conserver à acheter en visant 305 SEK.

- Covestro : HSBC passe de conserver à acheter en visant 70 EUR.

- Daimler : Berenberg démarre le suivi à la charge en visant 115 EUR.

- Delivery Hero : HSBC passe de conserver à acheter en visant 160 EUR.

- Emmi : Vontobel passe de conserver à acheter en visant 1250 CHF.

- Intertrust : HSBC passe de de vendre à conserver en visant 18 EUR.

- Komax : Mirabaud passe de conserver à acheter en visant 295 CHF.

- Naturgy : RBC passe de surperformance à sousperformance en visant 20 EUR.

- Sage Group : Jefferies reste à l'achat avec un objectif de cours relevé de 820 à 900 GBp.

- Sika : Credit Suisse relève son objectif de cours de 346 à 412 CHF.

- Spie : Berenberg reste acheteur avec un objectif relevé de 24,70 à 29 EUR.

- Vallourec : Jefferies reste à l'achat avec un objectif de cours réduit de 14 à 13 EUR.

- Varta : Morgan Stanley démarre le suivi à surpondérer en visant 140 EUR.

Endirect des marches

EN DIRECT DES MARCHES : Sanofi, Orange, Vallourec, Valneva, Aramis, Baidu, Amazon, ThyssenKrupp, Holcim...

Tous les matins, l'équipe Zonebourse recense et synthétise les informations marquantes concernant les sociétés cotées dans le monde, pour disposer des principales actualités dès le début de la journée boursière. Le contenu comprend une partie sur la France et l'autre sur les principaux marchés internationaux, en particulier les entreprises américaines et celles de grands marchés européens (Royaume-Uni, Allemagne, Suisse, Italie, Espagne) et d'Asie-Pacifique.

En France

Résultats des sociétés

- Vallourec vise le bas de son objectif de RBE 2021 (fourchette 475 à 525 M€) et une consommation de trésorerie plus élevée que prévu, à cause d'une hausse du BFR due au regain d'activité.

- Valneva : le laboratoire resserre à "85 à 100 M€" sa prévision de chiffre d'affaires annuel (vs "80 à 105 M€) et réduit ses prévisions de dépenses de R&D.

Annonces importantes (et moins importantes)

- Sanofi investit 180 M$ dans la startup Owkin.

- Pour le directeur financier d'Orange, les sorties de la cote d'Iliad et Altice pourraient favoriser les fusions dans le secteur français des télécoms.

- Safran renouvelle son partenariat avec Saab pour la maintenance des moteurs des AW109 suédois.

- Bureau Veritas organise une journée investisseurs le 3 décembre.

- Getlink accroît les activités d'Europorte à La Rochelle.

- Aramis renforce ses capacités de reconditionnement de voitures d'occasion avec un nouveau centre en Belgique.

- ID Logistics se déclare premier logisticien à intégrer l'intelligence artificielle sur ses sites.

- Mersen embarque sur le télescope James Webb de la NASA.

- SMCP n'examinera pas la requête de Glas visant à convoquer une assemblée générale pour modifier le conseil.

- Invibes retraite ses comptes et dévoile ses ambitions stratégiques.

- Enertime obtient un PGE de 0,5 M€.

- Groupe Tera signe un partenariat stratégique et commercial avec Flowbird.

- Groupe Parot vend ses concessions VP en Ile-de-France.

- European High Growth Opportunities Securitization Fund (Alpha Blue Ocean) détient 48,1% de Pharmasimple.

- Mauna Kea annonce une nouvelle publication démontrant l'avantage économique du Cellvizio® pour la prise en charge des kystes pancréatiques.

- Abionyx va racheter IRIS Pharma Holding en émettant des actions à 3,60 EUR pièce.

- Le retrait obligatoire des actions Filae être mis en œuvre.

- Damartex, Parrot, Jacquet Metals et Emova ont publié leurs comptes.

Dans le monde

Résultats des sociétés

- Baidu : le groupe a publié des résultats plus élevés que prévu mais chute en bourse à cause d'interrogations sur le marché de la publicité en Chine.

- Cisco : les résultats déçoivent, le titre perd 5% hors séance.

- Holcim : le groupe a présenté ses projets et objectifs de moyen terme.

- Nvidia : l'action gagne 5% hors séance après de bons résultats.

- ThyssenKrupp : les résultats du T4 sont meilleurs que prévu. L'Ebit devrait doubler en 2021/2022.

Annonces importantes (et autres)

- Les immatriculations de véhicules neufs chutent de 29% en Europe en octobre, selon l'ACEA.

- Amazon met les intermédiaires de cartes bancaires comme Visa et Mastercard sous pression pour qu'ils limitent leurs frais.

- La CEO de ThyssenKrupp songe à la scission de la division acier.

- Joe Biden demande à la FTC d'enquêter sur les pratiques des majors pétrolières comme Exxon Mobil et Chevron, soupçonnées de comportement potentiellement illégal dans la fixation des prix de l'essence.

- La FTC soulève à son tour des interrogations sur le rachat d'ARM par Nvidia.

- Carlyle met fin à ses discussions en vue d'un rachat de Metro Bank.

- Implenia décroche un contrat de 690 MCHF en coentreprise avec Webuild sur le tunnel du Brenner.

- Cosmo finalise la reprise de Cassiopea.

- Roche étoffe sa gamme de systèmes de diagnostic moléculaire en Europe.

- Le PDG de Just Eat Takeaway rejette les appels à la vente de Grubhub et recherche des partenariats.

- Apple va proposer un service de pièces détachées pour les iPhones à destination du grand public qui souhaite réparer son téléphone.

- China Evergrande Group va céder ses 18% dans HengTen Networks pour 274 M$.

- Principales publications de résultats : Alibaba, Intuit, Applied Materials, com, Workday, Palo Alto, National Grid, NN Group, Bâloise, Pershing Square…

Lectures

- Diego Maradona, Boris Becker, Olga Korbut… Les mauvaises finances des anciennes gloires du sport (Le Monde).

- Que s'est-il passé avec Zillow ? Un algorithme immobilier a fait dérailler son grand pari (Wall Street Journal, en anglais).

- Recommandations littéraires : quand l’édition investit dans l’influence (Le Monde).

- Histoire de la tartine et genèse d’un fantasme : la pâte à tartiner chocolatée… (The Conversation).

- Ce que Biden devrait - et ne devrait pas - faire pour combattre l'inflation (Intelligencer, en anglais).

mardi 16 novembre 2021

LISTE STOCKAGE D'ENERGIE

La liste des entreprises présentées dans le rapport d'étude de marché sur le stockage d'énergie mécanique comprend :

- Active Power Inc. (États-Unis)

- Ingersoll Rand (États-Unis)

- Puissance de balise (États-Unis)

- Powerthru (Canada)

- Hitachi Ltd. (Japon)

- Porter-Cable (États-Unis)

- Schwungrad Energie Limited (Irlande)

- Voith GmbH (Allemagne)

- DeWalt (États-Unis)

- Sulzer SA (Suisse)

- Kirloskar Pneumatic Co Ltd. (Inde)

- Atlas Copco AB (Suède).

- Entre autres.