DELFINGEN...LAGARDERE...ERA...VISIATIV...BON...TEP...AXWAY../////ALLEZ BONNE SEMAINE

Mes choix et mouvements sont basés sur l'analyse technique des graphiques,merci pour votre attention et fidélité,le succès de chaque individu dépend de son fond, le dévouement,le désir et la motivation. Soutenir trades actions biotechs en faisant un Don via le bouton Paypal(totalement sécurisé) merci pour vôtre contribution.

Articles les plus consultés

-

francis 13 Version sans publicité Marchés Actualités Analyses Crypto Fonds Graphiques Technique Brokers Outils Portefe...

-

6% Hydroxyethyl Starch 130 / 0.4 in 0.9% Injection de chlorure de sodium (Voluven 500 mL freeflex flexible en plastique intraveineuse solut...

-

Top Gaining Stocks % Chg Dernier Symb Compagnie Le volume 16,22% 2.15 SRNE Sorrento Therapeut 7030 10,92% 2,64 CIE Cobalt Inte...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Iridium 14.95 + 39.07% 0,60K Mondialisation de l'Inde. 0,4800 + 18,52% 1,80K...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Oracle Corporation 51.30 + 10,73% 58.90K Staples Inc 9.25 + 6,81% 12,31K Delcat...

-

Citoyens_Français @citoyenneFrance 8 juin Plus Attali : « Les élus n’ont plus de pouvoir et voici votre avenir » - Effr......

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Lipocine In 5.32 + 32,34% 38.64K Enphase Energy Inc 0,938 + 17,57% 10,37K Delca...

-

Pre Market Top Gainers prénom Dernier Chg. % Vol. Delcath 0.1230 + 24,24% 196,67K Neos Therapeutics I. 10.50 +16.67% 34.36K Enpha...

-

28 juin 2017 Nom du médicament et numéro de demande Ingrédient actif Formulaire de posologie / itinéraire Soumission Compagnie ...

-

Plus fortes hausses en préouverture Nom Dernier Var.% Vol. DragonWave Inc 1,3900 +25,23% 3,55K Alibaba 139,95 +11,35% 1,40M MoSys...

samedi 19 novembre 2022

vendredi 18 novembre 2022

SMALL CAPS....18/11/2022

Small Caps – Les derniers choix des stars de la gestion

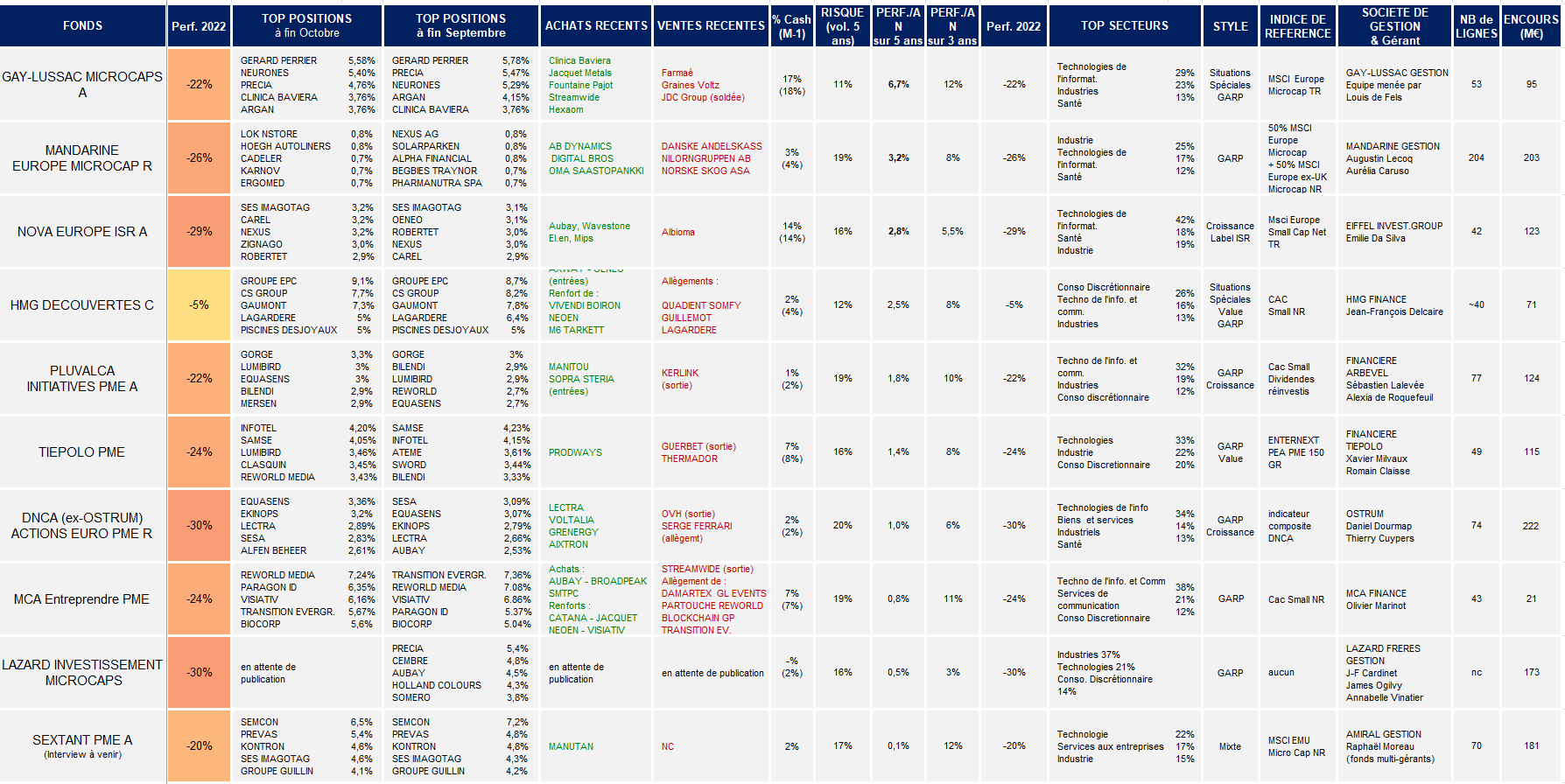

Chaque mois, nous épluchons les rapports mensuels d’activité des fonds (OPC) investis dans les petites valeurs et vous résumons sous forme de tableau synthétique les derniers choix des meilleurs gérants. L’objectif : vous aider à mieux les sélectionner, mieux comprendre leurs performances, et vous permettre de suivre facilement les dernières décisions des meilleurs « stock-picker » français. Et pourquoi pas de vous en inspirer dans vos propres choix de valeurs.

Un rebond … sous-performant

Se concentrant sur les bonnes nouvelles (ou le bon côté des moins bonnes) après avoir broyé du rouge en septembre, les marchés d’actions ont fortement rebondi depuis début octobre. Sur le seul mois d’octobre, alors que le Cac 40 reprenait 8.75% sur le mois, l’indice CAC Small NR s’est accordé un +6.15% (+8% pour le CAC Mid & Small et le MSCI EMU small cap). La sous-performance des petites valeurs s’est renforcée depuis.

Côté micro-économie, les publications sont dans l’ensemble en ligne voire meilleurs qu’anticipés. Cependant, le ton est moins optimiste qu’à la rentrée, les avertissements sur résultat non anecdotiques et la visibilité sur 2023 reste faible.

Boursièrement, les performances sectorielles sont très hétéroclites et les valeurs sensibles au cycle ont surperformé alors que les secteurs défensifs ont sous-performé.

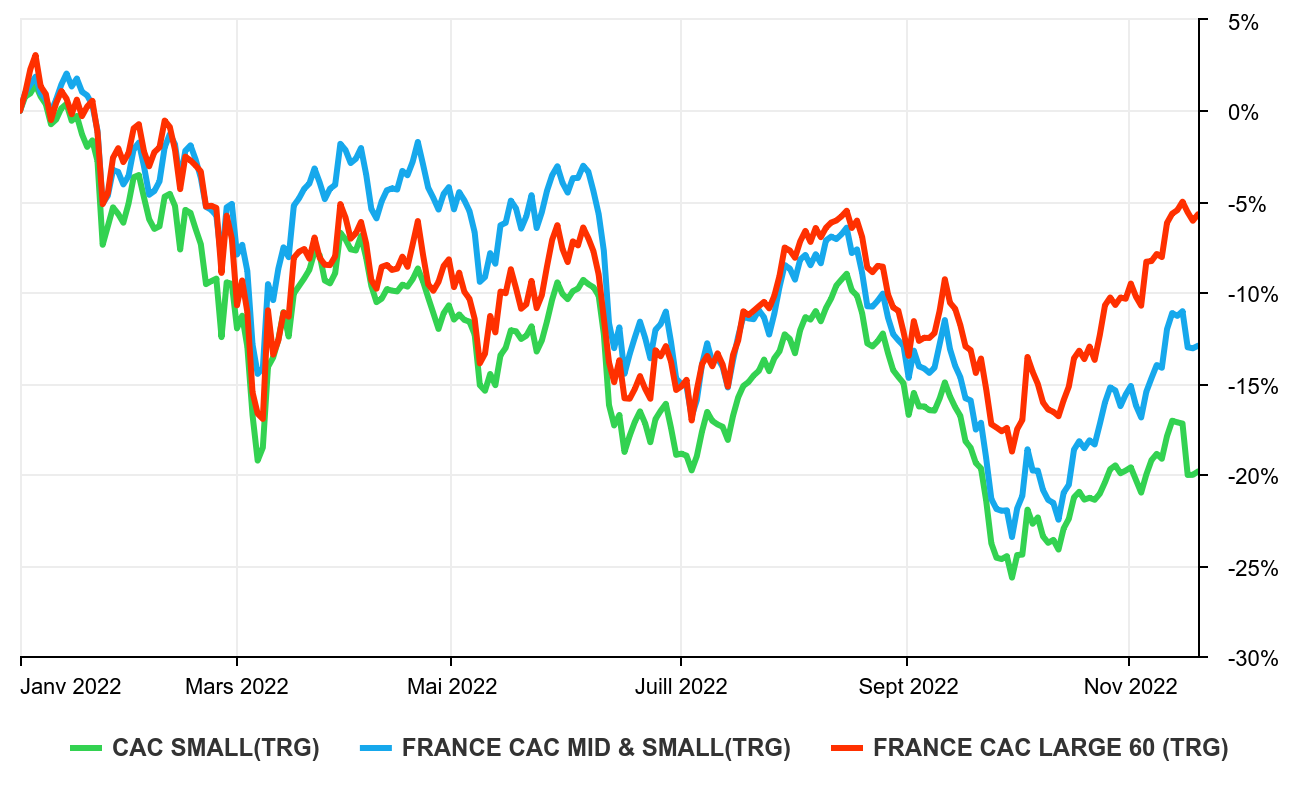

Evolution, dividendes capitalisés, des indices actions français par taille de capitalisation depuis le 1er janvier 2022 (au 13/10/22)

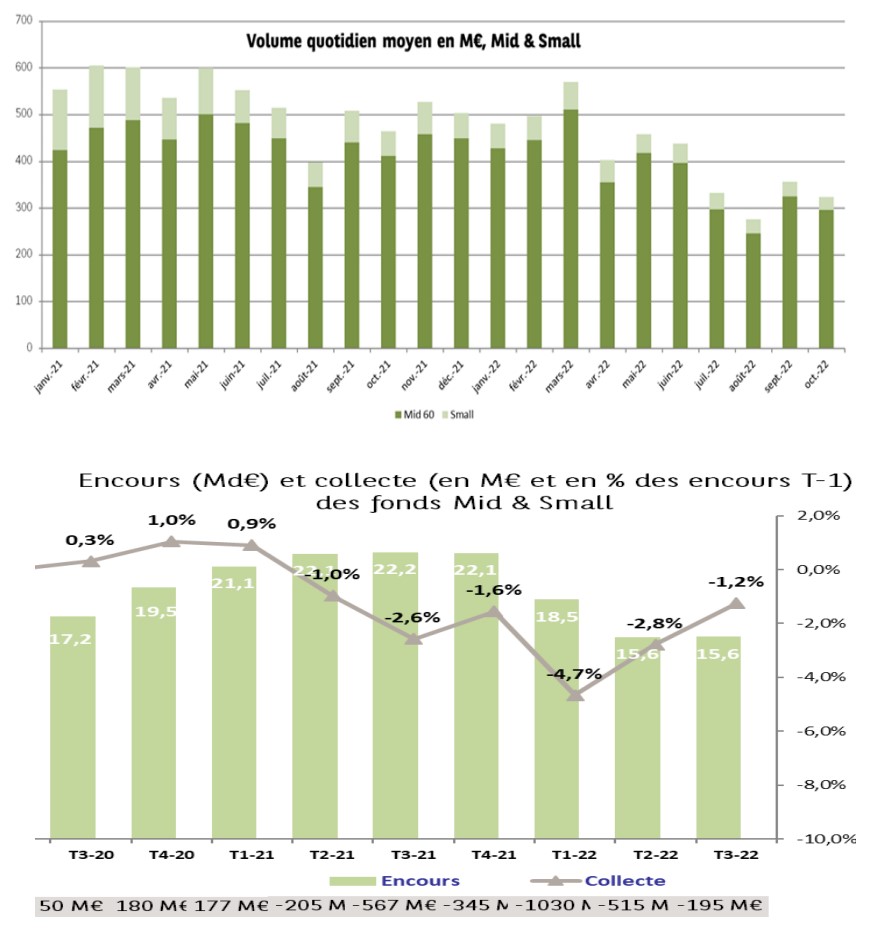

Le graphique ci-dessus montre la très nette sous-performance des petites valeurs cette année. La classe d’actif est délaissée : les volumes quotidiens moyens sont en berne depuis le printemps et la décollecte se tarit tout juste depuis la fin octobre. La série d’offres publiques lancées depuis un mois sur des sociétés de qualité de la part de leur actionnaire familial majoritaire (Manutan, Linedata, Somfy) est un autre signe de ce désintérêt des investisseurs pour la classe d’actifs. Ces familles, qui connaissent la valeur de leur entreprise et ont le recul de plus de 20 ans de cotation boursière, ont vu dans la valorisation actuelle de leur société l’occasion de se renforcer à bon compte, et ce malgré une prime de 20 à 50% sur le dernier cours de Bourse qui ne semble pas garantir le succès de ces opérations à en croire les cours de Bourse post-annonce. Amiral Gestion a même franchi en hausse le seuil des 5% du capital de Manutan depuis l’annonce de l’opération sur son capital.

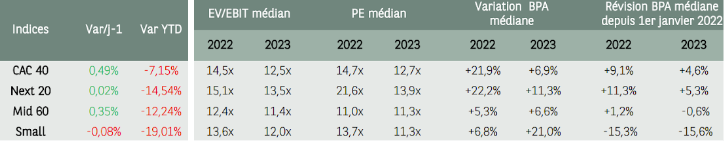

Ce désintérêt se retrouve dans des ratios de valorisation des indices de petites et moyennes valeurs inférieurs 1/ à leur moyenne historique et 2/à ceux des grandes valeurs comme on peut le constater dans ce tableau :

Ratios de valorisation médians (Source : Portzamparc BNP Paribas - au 13/10/2022)

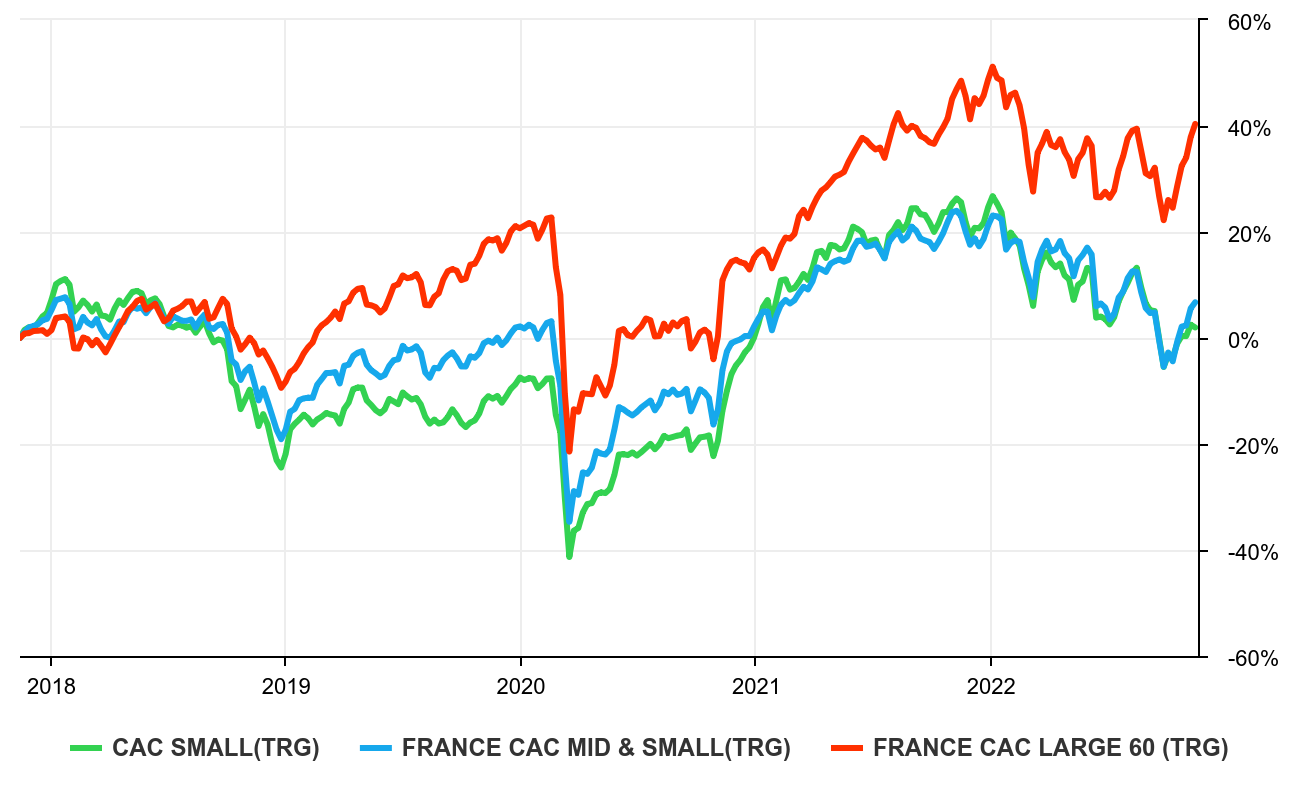

Sur 5 ans, les indices (retraités des dividendes versés) de petites (CAC SMALL TRG) et moyennes (CAC MID 60 TRG) valeurs françaises sont redevenus positifs grâce à leur récent rebond. Mais les grandes capitalisations françaises (indice CAC LARGE 60 TRG) les devancent de plus de 30 points !

Evolution, dividendes inclus, des indices actions par taille de capitalisation sur 5 ans.

Ainsi, les petites valeurs, qui battaient les grandes 8 années sur 10 pendant mes 20 premières années d’investissement en Bourse (1998-2018), sont devenues durablement sous-performantes et il faut remonter à plus de 7 ans d’historique pour les revoir surperformer.

Revue des meilleurs fonds Small Caps à la fin du mois dernier

(Source : Quantalys, rapport mensuel des sociétés de gestion / Cliquer pour agrandir)

Le contexte étant dressé, venons-en aux mouvements de nos fonds vedette à travers notre tableau synthétique.

De façon générale, nous remarquons que :

- La performance moyenne des fonds de la sélection en 2022 (-23%) est plutôt inférieure à celle des indices de petites valeurs européennes et des indices de petites valeurs françaises. Cette sélection de fonds, en tête sur 5 ans, continue d’embarquer une forte performance des années passées qu’elle doit aux valeurs de croissance européennes de qualité, lesquelles avaient atteint des ratios de valorisation très élevés qui ont dégonflé en 2022.

- Certains fonds ont profité des offres publiques sur Linedata (Gay-Lussac Microcaps, HMG Découvertes), Manutan (Tiepolo PME, Sextant PME, Lazard Investissement PEA-PME) ou profiteront en novembre de l’offre sur Somfy (prime de 20%).

- Il n’y a pas de valeur achetée de façon consensuelle ce mois-ci. De même, il y a peu de valeurs très détenues comme c’est le cas en période de forte hausse. Tout juste retrouve-t-on quelques dossiers en bonne position dans plusieurs fonds comme Reworld Media, Oeneo, Precia, Equasens, Bilendi, Robertet, Neurones, Lumibird, Samse, Wavestone, Infotel ou encore Aubay.

- Les taux d’investissement ressortent stables dans l’ensemble.

De façon plus particulière, nous notons que :

- Le fonds Gay-Lussac Microcaps s’est placé « sur certaines valeurs trop injustement décotées » et continué d'alléger Farmaé et Graines Voltz « qui a souffert d'un mauvais newsflow ces derniers mois et dont la visibilité nous apparait réduite ». JDC a été soldé pour des « raisons de valorisations ». Du côté des achats, le fonds a renforcé sa position dans Clinica Baviera (4e position du fonds) « le leader espagnol des cliniques ophtalmiques, dont le CEO s'est récemment renforcé au capital. Nous avons complété notre ligne Delfingen, qui continue de largement surperformer le marché automobile et jouit d'un positionnement porteur autour de l'électrification des véhicules. Nous avons initié une ligne Jacquet Metals, qui nous apparaissait bien trop décotée au regard de la valeur des stocks dont elle dispose. L'italienne Digital Value fait également partie de nos achats, la société bénéficiant d'une bonne dynamique à la fois sur son chiffre d'affaires comme sur ses marges, peu sensible au contexte macroéconomique. Enfin, nous avons poursuivi nos achats opportunistes sur des valeurs chichement valorisées, telles que Fountaine Pajot, Streamwide ou Hexaom ».

A noter que le fonds a bénéficié de l’OPRA à 50€ lancée sur Linedata (prime de 45%) et apportera ses titres achetés en février (prix de revient 40.7€).

- En France, DNCA Actions Euro PME a vendu OVH « car le modèle est intensif en capital et la société endettée », « allégé Serge Ferrari (société cyclique) et « renforcé Lectra car la publication montre que la fusion avec Gerber se passe bien ». Enfin, l’énergie renouvelable a été renforcé avec des compléments d’achat sur Voltalia et Grenergy » en Allemagne. Les gérants se montrent préoccupés par les prix de l’énergie, parlent de « choc énergétique » et indiquent qu’ils vont « continuer à optimiser le portefeuille pour obtenir la combinaison la plus favorable de titres de qualité (qui ont généralement le pouvoir d’imposer des hausses de prix pour lutter contre l’inflation), disposant de perspectives d'amélioration des profits et de valorisations raisonnables ».

- Mandarine Europe Microcap a soldé notre « Danske Andelskassers Bank qui a reçu un avertissement des autorités locales, Norske Skog dont les marchés devraient se normaliser, et Nilorngruppen dont le profil GARP se dégrade » et a « initié Oma Savings Bank qui poursuit sa croissance rentable en Finlande, AB Dynamics qui participe au développement des futurs véhicules autonomes, et Digital Bros, champion Italien des jeux vidéo ». Les gérants ajoutent : « Sur le plan extra-financier, et à la suite de la mise à jour annuelle de notre analyse ESG de l’univers incluant un nouvel indicateur sur la biodiversité, nous avons lancé un travail d’engagement avec les sociétés les plus mal notées du portefeuille. A ce jour, nous avons questionné environ 15% d’entre elles. Pour rappel, cet engagement permet aux sociétés apportant des réponses satisfaisantes d’améliorer leur note, à l’inverse celles qui ne répondent pas ou ayant des réponses toujours insuffisantes deviendront inéligibles à l’investissement »

- Pluvalca Initiatives PME a initié deux nouvelles lignes. « Sopra Steria, une société de services informatiques sous valorisée alors que son profil résilient devrait lui permettre de résister correctement en 2023 en cas de ralentissement marqué, non visible à ce jour » ainsi que « Manitou, dont la tendance devrait s’améliorer progressivement côté rentabilité alors que le groupe a souffert de l’inflation et de son profil à carnet de commandes à cycle long ». Kerlink a été sortie.

- HMG Découvertes a renforcé Neoen, Boiron « qui accélère ses lancements de produits au sein d’un groupe désormais mieux discipliné en termes de coûts de structure », ainsi que Eurofins « dont la chute de plus de 50% du cours de bourse depuis un an nous semble bien excessive. Deux situations spéciales « ont vu leurs lignes être confortées : Vivendi et Tarkett (revêtements de sols). Notons aussi le retour dans le portefeuille de l’éditeur de logiciels de transferts de fichiers Axway, « qui vient d’annoncer une dépréciation d’actifs sur certains produits non stratégiques, ce qui devrait favoriser son profil de rentabilité pour 2023, alors que sa valorisation demeure très abordable (10,1 fois son résultat d’exploitation 2023). Enfin, une petite ligne en Oeneo (spécialiste du bouchage et de « l’élevage » de vins) a été initiée alors que le secteur des vins, notamment de haut de gamme, semble enfin retrouver des couleurs après trois années difficiles liées à la crise sanitaire, doublées de phénomènes climatiques défavorables ».

- MCA Entreprendre a « souhaité se recentrer sur des entreprises avec un carnet de commande important donnant de la visibilité à leur développement et sur des sociétés moins endettées qui seront moins pénalisées par la hausse des taux ». Et de citer Catana, Visiativ et Aubay puis d’ajouter : « Les publications sont dans l’ensemble plutôt bonnes, à l’image de Dekuple, Paragon ID ou encore de Pizzorno environnement. Cependant, d’autres ont déçu, The Blockchain group a accentué ses pertes, nous avons ainsi réduit la position. » Les meilleures contributions du mois sont 1/ « Paragon ID (+1,14%) : la société a publié ses résultats annuels, avec une progression de son chiffre d’affaires de 56%, d’un ebitda de +79% et a par la même occasion annoncé relever sa guidance de croissance à +20% pour le prochain exercice (vs +10% annoncé précédemment). » 2/ Reworld Media (+0,68%) : «le titre profite d’une revalorisation après une forte baisse ces dernières semaines » et 3/ Biocorp (+0,63%) : « la société a annoncé courant octobre des partenariats avec Becton Dickinson et Merck. » « Nous avons courant octobre, initié des positions en Aubay et Broadpeak qui présentent une partie importante de revenus récurrents. Par ailleurs, nous avons initié une ligne en SMTPC, dans l’objectif de se décorréler du marché. En contrepartie, nous avons préféré réduire la pondération des entreprises plus endettées. Enfin, nous avons cédé en totalité Streamwide pour des questions de liquidité »

NB : les fonds ont été sélectionnés selon leur performance sur longue période (nous avons retenu une durée de 5 ans, durée généralement retenue pour l’investissement dans les fonds actions), leur volatilité et leur forte pondération en valeurs françaises capitalisant moins d’un milliard d’euros (minimum 20% du fonds).

On y remarque que le style de gestion « croissance » ou « growth » domine largement la sélection et que le nombre de titres en portefeuille varie facilement du simple (40 valeurs) au double (80 valeurs).

GLOSSAIRE : LES STYLES DE GESTION

- Le style de Gestion "Croissance" ou "Growth" s’intéresse aux valeurs de croissance. Ces valeurs sont choisies pour leur fort potentiel de développement, en mettant au second plan leur valorisation boursière au regard du chiffre d’affaires et des résultats actuellement réalisés. Ces sociétés sont en effet souvent populaires et chères car leurs perspectives sont élevées et leur valorisation anticipe une poursuite de la croissance des bénéfices. Les plus belles valeurs de croissance, généralement positionnées sur des secteurs porteurs, sauront croitre par-delà les cycles et prendre régulièrement des parts de marché par croissance organique ou externe. En général, les valeurs de croissance distribuent moins de dividendes que la moyenne car elles ont besoin de réinvestir leurs bénéfices pour financer leur développement.

- Le style de Gestion "Valeur" ou "Value" s’intéresse aux valeurs décotées, mal valorisées, et souvent mal-aimées. Les gérants se focalisent alors sur les chiffres publiés, plus rassurants que des prévisionnels incertains par nature, et sur la valeur des actifs au bilan (notion de valeur intrinsèque). Mais comment évaluer au plus juste la valeur réelle d’une entreprise ? La question est importante car il faut ici écarter les sociétés sous-évaluées amenées à le rester faute de résultats convaincants (notion de value trap). Dans le style de gestion value, les entreprises génèrent souvent des flux de trésorerie significatifs leur permettant de verser un dividende conséquent.

- Le style de Gestion "GARP" ou Growth At Reasonable Price ou Croissance à prix raisonnable, cherche à trouver un juste milieu entre les deux, à dénicher des valeurs de croissance certes, mais pas à n’importe quel prix.

jeudi 17 novembre 2022

EN DIRECT DES MARCHES

En Direct des Marchés : Bouygues, Renault, Atos, FDJ, Enel, Sika, Nvidia, Netease, Cisco, DLocal...

Tous les matins, l'équipe Zonebourse recense et synthétise les informations marquantes concernant les sociétés cotées dans le monde, pour disposer des principales actualités dès le début de la journée boursière. Le contenu comprend une partie sur la France et l'autre sur les principaux marchés internationaux, en particulier les entreprises américaines et celles de grands marchés européens (Royaume-Uni, Allemagne, Suisse, Italie, Espagne) et d'Asie-Pacifique.

En France

Résultats d'entreprises

- Bouygues : confirme ses prévisions 2022 après les résultats du T3.

- La Française des Jeux : les objectifs 2022 et de moyen terme sont confirmés en marge de la journée investisseurs tenue ce jour. Le groupe annonce en parallèle le rachat de ZEturf.

Annonces importantes (et moins importantes)

- Renault pourrait réduire sa participation dans le japonais Nissan de 43 à 15% pour équilibrer l'alliance, selon Nikkei.

- Stellantis rachète la start-up hongroise aiMotive, spécialisée dans l'intelligence artificielle et la conduite autonome.

- Trafic en hausse de 58% en octobre 2022 sur un an pour la division aéroports de Vinci.

- Le fonds de pension canadien CPPIB a renforcé sa position dans Aéroports de Paris de 1,59% pour atteindre 5,64%.

- Air France-KLM a émis 305,3 M€ de convertibles.

- Atos négocie la cession de ses activités en Italie à la société italienne Lutech.

- Argan réceptionne une nouvelle plateforme de messagerie.

- Olympique Lyonnais fait suspendre sa cotation en attendant une communication sur l'opération Eagle Football.

- Enogia signe un partenariat avec Parlym.

- Global Bioenergies livre un lot de carburant d'aviation durable pour des tests commandés par le Ministère des Armées.

- Implanet signe une accord de distribution en Chine avec Sanyou Medical.

- Cabasse Group lance l'introduction en bourse sur le marché Euronext Growth de sa filiale Cabasse.

- Autres publications : Bastide, Esso, Jacques Bogart, Parrot, Colas…

AVIS ANALYSTES DU JOUR

Avis d'analystes du jour : Elis, Saipem, Talanx, SES-Imagotag, Varta, Vestas, Genmab...

Chaque matin, retrouvez avant l'ouverture des marchés européens une sélection de recommandations d'analystes couvrant les principaux marchés du vieux continent. La liste comprend uniquement des sociétés qui ont fait l'objet d'une modification d'avis ou d'objectif de cours, ou d'un nouveau suivi. Elle est susceptible d'être mise à jour au cours de la séance. Ces informations permettent d'éclairer les mouvements de certaines actions ou le sentiment de marché sur une société.

- Elis : entre dans la liste des midcaps préférées de Berenberg.

- Flutter : Jefferies reste à l'achat avec un objectif de cours relevé de 12 900 à 15 000 GBp.

- Genmab : AlphaValue passe d'alléger à accumuler en visant 3559 DKK.

- ISS : Morgan Stanley passe de souspondérer à pondération en ligne en visant 145 SEK.

- Lectra : Exane BNP Paribas passe de surperformance à neutre.

- Philips : AlphaValue reste à l'achat avec un objectif de cours réduit de 24,40 à 23,90 EUR.

- Sage : Jefferies reste à l'achat avec un objectif de cours relevé de 780 à 950 GBp.

- Saipem : Berenberg passe de conserver à acheter en visant 1,45 EUR.

- Schweiter : Baader Helvea passe d'accumuler à acheter en visant 875 CHF.

- SES-imagotag : entre dans la liste des midcaps préférées de Berenberg.

- Talanx : Oddo BHF passe de neutre à surperformance en visant 47 EUR.

- Technicolor Creative Studios : Kepler Cheuvreux passe d'acheter à conserver en visant 0,50 EUR.

- Varta : Berenberg reste à conserver avec un objectif de cours réduit de 45 à 35 EUR.

- Vestas : Berenberg reste à conserver avec un objectif de cours réduit de 205 à 200 DKK.

mardi 15 novembre 2022

LA PRESSE

https://www.lapresse.ca/sports/tennis/2022-11-15/finales-de-l-atp/felix-auger-aliassime-l-emporte-en-deux-manches-contre-rafael-nadal.php?utm_source=dlvr.

SANOFI........ACHAT

ACHAT |

| Cours d'entrée : 84.09€ | Objectif : 90.21€ | Stop : 79€ | Potentiel : 7.28% |

| La valeur Sanofi est enfermé au sein d'un trading range. Cette phase de distribution doit laisser place au retour d'une tendance affirmée. On pourra se positionner à l'achat pour viser les 90.21 €. |