Les marchés financiers continuent à se laisser porter par l'inéluctable accélération de la croissance économique, dopée à la levée des restrictions sanitaires et à la base de comparaison très favorable. Illustration dès vendredi avec la Chine, qui publiera la première estimation de son PIB du 1er trimestre. Les économistes attendent en moyenne 18,3% de hausse sur un an, ce qui donnera évidemment lieu à une orgie médiatique de superlatifs. Je promets d'essayer de ne pas tomber dans ce travers à la fin de la semaine. Vous vous souvenez peut-être que la Chine avait été frappée par le coronavirus dès le 1er trimestre 2020, ce qui rendra ses chiffres d'autant plus spectaculaires. Pour le reste du monde, c'est surtout au second trimestre que la base de comparaison va offrir du levier. Même en Europe, où l'on coupe déjà les cheveux en quatre pour savoir s'il faut ou non plus de ceci ou moins de cela avant même d'avoir libéré les montants promis il y a plusieurs mois pour la relance.

Les principaux indices mondiaux affichent des gains moyens à deux chiffres en 2021. C'est un peu plus en Europe et un peu moins aux Etats-Unis actuellement, mais Wall Street est en train de combler son retard à l'allumage. Le rythme de progression des marchés actions reste soutenu et devrait être alimenté par la hausse des résultats. Une grande banque suisse, celle qui ne s'est pas retrouvée engluée dans toutes les affaires foireuses du moment, soulignait vendredi que nous sommes désormais à un stade du cycle où les bénéfices devraient être un moteur beaucoup plus puissant que les multiples. Après la ruée vers les cycliques et celle, plus récente et plus discrète vers les valeurs défensives, il existe des opportunités basées sur l'accroissement des résultats dans de nombreux secteurs, estime la banque.

A quoi pourrait ressembler concrètement l'allègement des restrictions ? Réponse aujourd'hui en Angleterre où les niveaux de vaccination atteints autorisent le gouvernement à déployer le calendrier promis. Parmi les commerces les plus symboliques, les salles de sport et les terrasses de restaurants rouvrent ce matin. Pour une illustration concrète, je laisse la plume au chef-économiste d'Unicredit, Erik Nielsen, qui expliquait hier dans son commentaire dominical qu'il vaut mieux le contacter ce matin pour être sûr de l'avoir, parce qu'il a réservé dès midi une table sur le trottoir de son restaurant espagnol préféré et qu'il a bien l'intention d'y traîner un peu et d'y revenir pour l'apéritif et le dîner en fin de journée. Il a quand même prévu le manteau et les gants, car le printemps anglais reste le printemps anglais.

Cette semaine sera aussi marquée par le retour, déjà, des publications d'entreprises. Traditionnellement, les bancaires américaines occupent le début de l'agenda des résultats trimestriels. Ce sera à nouveau le cas, avec deux valeurs du luxe à la française. Place donc à LVMH, JPMorgan Chase, Wells Fargo et Goldman Sachs dès mercredi, puis L'Oréal, Bank of America ou BlackRock jeudi. Notez que Teleperformance a publié ce matin ses revenus du T1 tout en relevant ses prévisions.

Comme chaque lundi, voici quelques informations qu'il ne fallait pas manquer au cours du week-end :

- En France, la vaccination ouverte aux plus de 55 ans dès aujourd'hui.

- Dans l'hexagone toujours, l'Assemblée nationale vote la suppression de certaines lignes aériennes intérieures après d'âpres débats.

- Un nouveau candidat au poste de chancelier pour succéder à Angela Merkel : Markus Söder (CSU) se positionne face à Armin Laschet (CDU).

- En Angleterre, les salles de sport et les terrasses de pub rouvrent aujourd'hui.

- Une explosion sur le site nucléaire iranien de Natanz, imputée à Israël, risque de retarder de plusieurs mois le programme nucléaire du pays.

Le CAC40 perdait 0,2% à 6157 points peu après l'ouverture. En Asie, toutes les places affichent des dégagements à l'heure où ces lignes sont écrites. Dans ce genre de situation en l'absence de justification, on parle de "consolidation des indices". Les indices consolident donc en ce début de semaine, à défaut d'explication valable.

Les temps forts économiques du jour

Le PIB mensuel britannique (8h00), l'indice du sentiment des affaires de la Banque de France (8h30) et les ventes de détail européennes de février sont au programme. Il n'y aura pas d'indicateur majeur aux Etats-Unis.

L'euro revient flirter avec les 1,19 USD. L'once d'or recule à 1740 USD. Le pétrole est en légère baisse, à 63 USD le baril de Brent et à 59,34 USD le baril WTI. Le rendement du T-Bond ressort à 1,65 % sur 10 ans. Le Bitcoin se négocie sur de nouveaux records, à 60 560 USD ce matin.

Les principaux changements de recommandations

- ABB : Goldman Sachs reprend le suivi à l'achat.

- Adecco : J.P. Morgan passe de surpondérer à neutre en visant 70 CHF.

- Adidas : Jefferies passe de conserver à acheter en visant 340 EUR.

- ASML : Kempen passe de neutre à achat en visant 625 EUR.

- Carrefour : AlphaValue reste acheteur avec un objectif relevé de 20,80 à 21,10 EUR.

- Cineworld : Jefferies reste à l'achat avec un objectif relevé de 110 à 150 GBp.

- EasyJet : HSBC passe d'acheter à conserver en visant 1050 GBp.

- ENI : Jefferies passe de conserver à acheter en visant 13,30 EUR.

- Ilika : Liberum reste à l'achat avec un objectif de cours relevé de 100 à 320 GBp.

- J D Wetherspoon : Jefferies reste à l'achat avec un objectif relevé de 1425 à 1675 GBp.

- Johnson Matthey : Jefferies reste à l'achat avec un objectif relevé de 3875 à 4100 GBp.

- L'Oréal : Jefferies reste à conserver avec un objectif de cours relevé de 300 à 317 EUR.

- Nanobiotix : Jefferies reste à l'achat avec un objectif de cours relevé de 20,50 à 21 EUR.

- Nemetschek : Stifel passe de conserver à acheter en visant 72 EUR.

- Orange : Jefferies reste à l'achat avec un objectif réduit de 14 à 13 EUR.

- Randstad : J.P. Morgan passe de surpondérer à neutre en visant 65 EUR.

- Ryanair : HSBC passe d'acheter à conserver en visant 17 EUR.

- Schneider Electric : Jefferies reste à conserver avec un objectif de cours relevé de 98 à 122 EUR.

- Telefonica : Jefferies reste à sousperformance avec un objectif réduit de 3,20 à 3,05 EUR.

- Traton : Stifel passe de conserver à acheter en visant 29 EUR.

- Tryg : Berenberg reste à l'achat avec un objectif relevé de 169,70 à 175 DKK.

- Va-Q-Tec : Kepler Cheuvreux passe d'acheter à conserver en visant 35 EUR.

Actualités des sociétés

En France

Résultats des sociétés

- Teleperformance : surprise ce matin avec l'annonce de revenus en croissance organique de 36% à 1,71 Md€, qui permet au groupe de relever à "au moins 12%" sa projection de croissance 2021 (vs 9% annoncé).

Annonces importantes

- L'UE propose un gel tarifaire de six mois avec les USA dans le dossier Airbus / The Boeing Company.

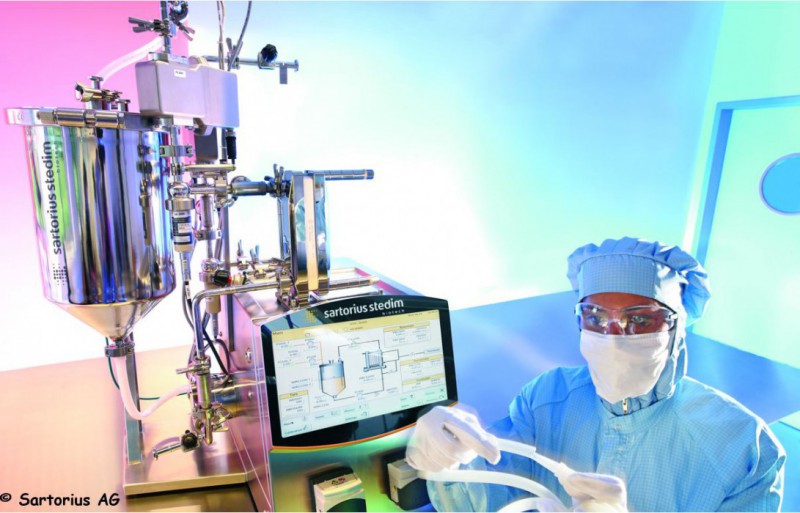

- Sanofi s'offre Tidal Therapeutics, un spécialiste de l'ARNm, pour 160 M$ et 310 M$ de paiements d'étapes potentiels. Par ailleurs, le groupe va investir dans un site de production de pointe à Singapour et poursuit le renforcement de ses capacités de fabrication de vaccins.

- Les salariés du site Stellantis de Douvrin dans le Pas-de-Calais manifestent contre la délocalisation de la production.

- EssilorLuxottica précise que la finalisation de l'acquisition de GrandVision reste soumise au feu vert de l'autorité de concurrence turque, "de même qu'aux décisions arbitrales à venir".

- L'Ouganda, la Tanzanie, Total et CNOOC s'accordent pour la construction d'un oléoduc.

- Saint-Gobain a signé un protocole d'entente avec l'australien Alpha pour le développement et la fourniture de matériaux de construction.

- Chez Carrefour, le PDG Alexandre Bompard obtient 3,975 M€ d'actions de performance à l'horizon 2024.

- Le projet Hercule "n'est pas du tout enlisé", dit le PDG d'Electricité de France.

- Le tramway "lumière" d'Alstom est entré en service commercial sur la ligne de Tram 9 en Île-de-France.

- BlackRock, DWS et le SPAC créé par Tikehau, Mustier et Arnault font partie des prétendants à la gestion d'actifs de Credit Suisse, selon Reuters.

- New Port (société des cadres de la société) a vendu 2,14% du capital de Nexity à AG2R La Mondiale, pour rembourser par anticipation un crédit bancaire.

- BigBen a déployé le nantissement des actions Nacon au profit des porteurs d'obligations échangeables en actions, comme prévu.

- Valneva poursuit son projet d'IPO aux Etats-Unis.

- Solutions 30 écrit à ses actionnaires.

- Mare Nostrum lance une boutique RH virtuelle.

- Valbiotis publie des résultats précliniques positifs de TOTUM 854 dans la prévention de l'hypertension artérielle au congrès annuel de l'ESH – ISH.

- Carmat émet une deuxième tranche de BSA dans la cadre de sa ligne de financement en fonds propres Kepler Cheuvreux.

- Enensys fournit sa solution AdsReach Regional à SPR au Mexique.

- S&P rehausse de "SD" à "CCC+" la notation crédit d'Europcar, avec perspective négative.

- Tessi, Bourse Direct et Geneuro ont publié leurs comptes et/ou leurs prévisions.

Dans le monde

Annonces importantes

- La FINMA avait interrogé Credit Suisse sur les risques liés à Greensill Capital "des mois" avant la banqueroute, selon le SonntagsZeitung.

- Microsoft négocierait le rachat de Nuance Communications pour 16 Mds$, selon Bloomberg.

- Didi Chuxing postulerait pour une IPO aux Etats-Unis.

- Pfizer et BioNTech déposent une demande d'autorisation de leur vaccin pour les 12-15 ans aux Etats-Unis.

- Les salariés d'com repoussent le principe d'un syndicat.

- DiaSorin s'offre Luminex pour 1,8Md$ en numéraire.

- Ingersoll Rand en passe de céder sa division de voiturettes de golf à Platinum Equity pour 1,7 Md$.

- La Chine inflige une amende de 2,75 Mds$ à Alibaba pour abus de position dominante. Le titre est en vive hausse car le groupe a précisé que cela clôt l'enquête antitrust en Chine.

- Saudi Arabian Oil Company (Saudi Aramco) récupère 12,4 Mds$ de la cession de 49% de ses oléoducs.

- Clariant ouvre une usine d'additifs en Chine avec la firme Tiangang.

- LG Energy Solution (LG Chem) et SK Innovation enterrent la hache de guerre dans les batteries pour véhicules électriques, moyennant un versement de 1,8 Md$ de SK.

- Principales publications de résultats. Mediatek, ICA Gruppen, Galp Energia, Aphria…

Lectures