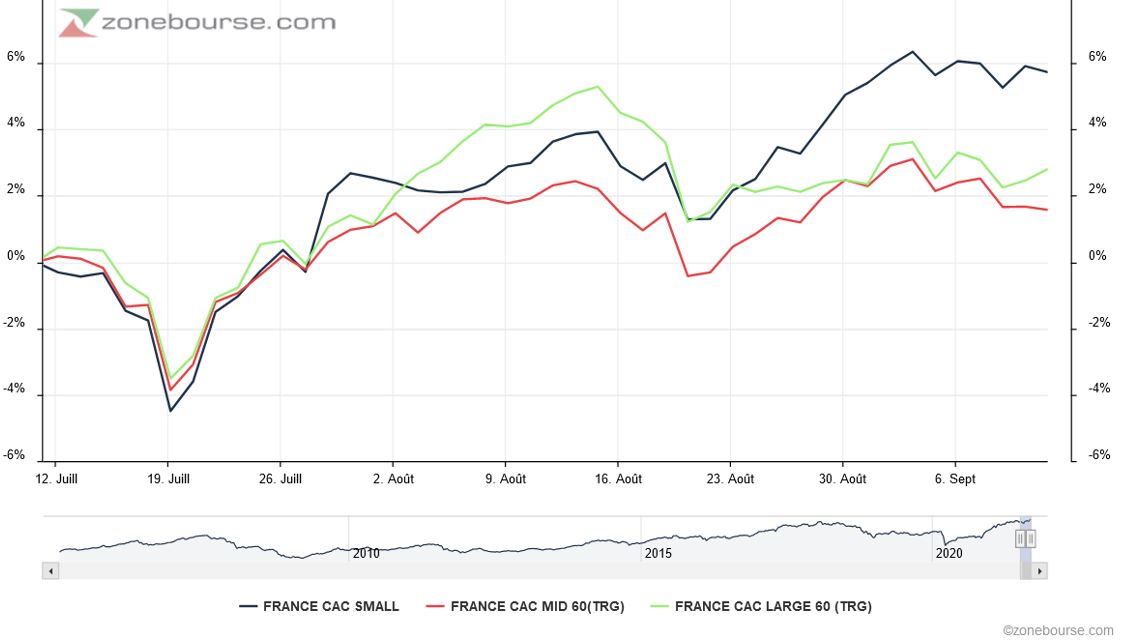

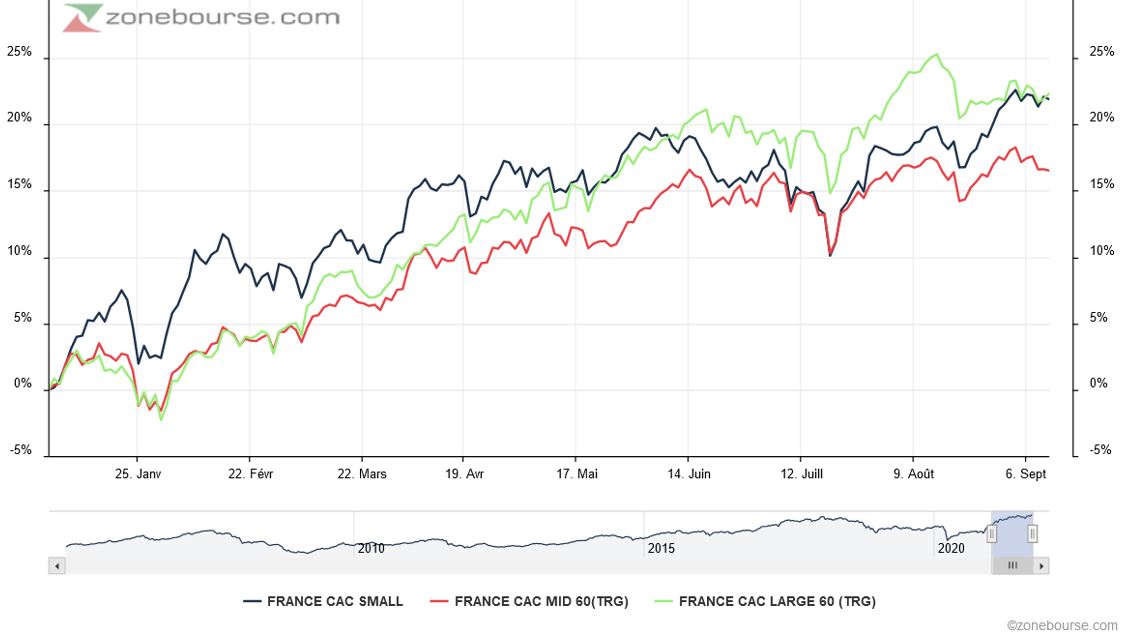

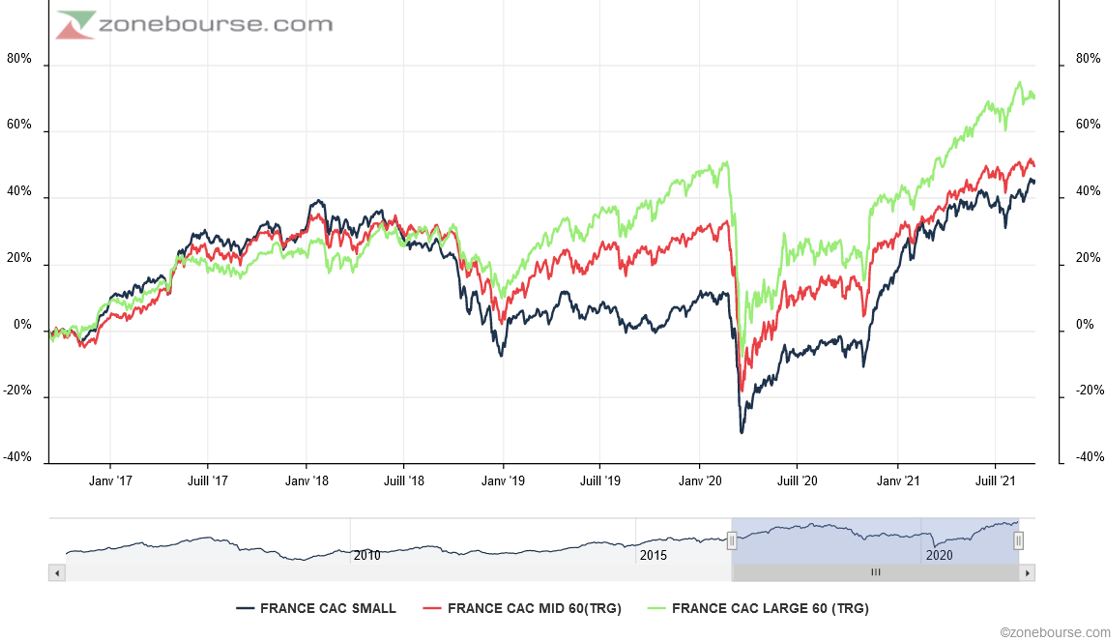

Evolution, dividendes inclus, des indices actions par taille de capitalisation depuis 5 ans : les grandes l’emportent

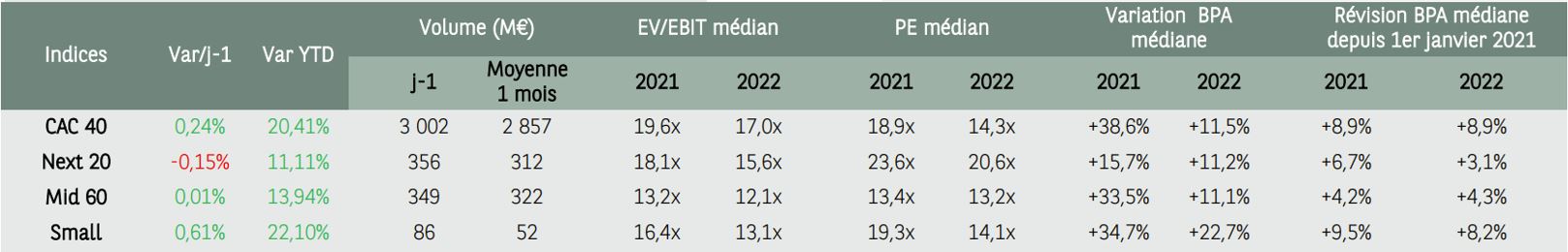

En termes de valorisations, le document ci-dessous indique que les multiples de valorisations des petites et moyennes capitalisations sont inférieurs à ceux du CAC 40, tout en restant élevés. Les hausses bénéficiaires 2021 et 2022 ainsi que les révisions à la hausse depuis le 1er janvier sont particulièrement élevées pour les petites capitalisations vs les Mid.

Source : Portzamparc le 10/9/21

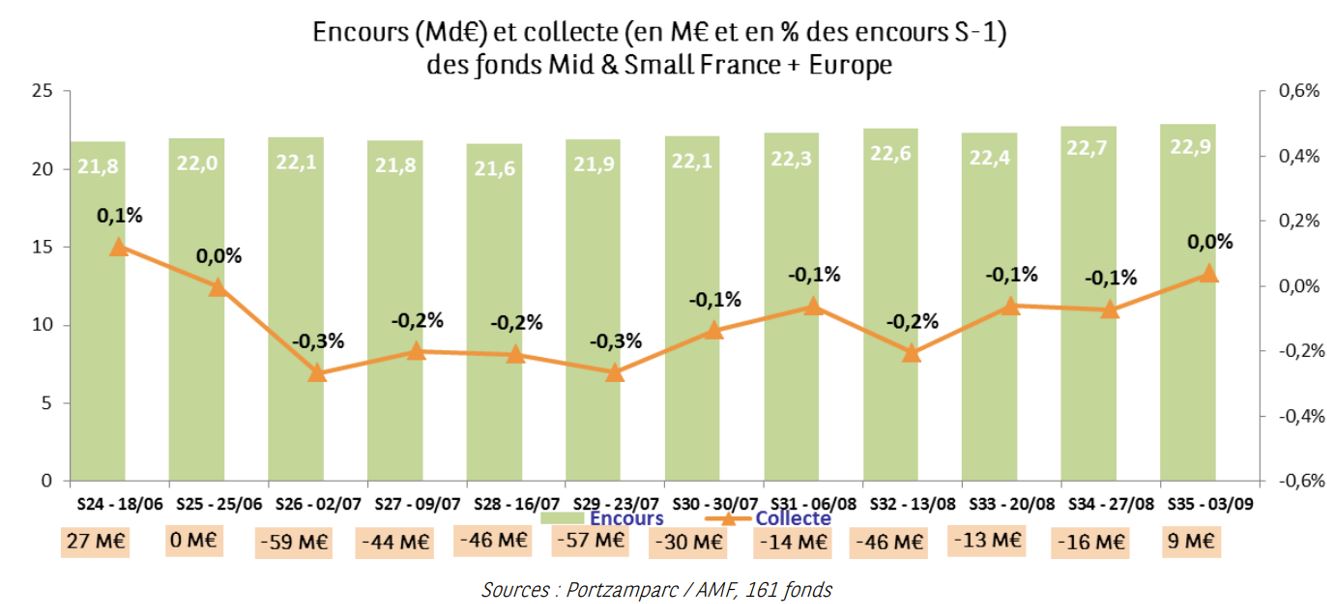

Concernant l’évolution des encours des fonds liés à la collecte/décollecte, les données fournies par Portzamparc confirment l’absence de dynamique de collecte sur le compartiment des petites valeurs. Conjugué à la publication des résultats semestriels, le stock-picking peut jouer à plein.

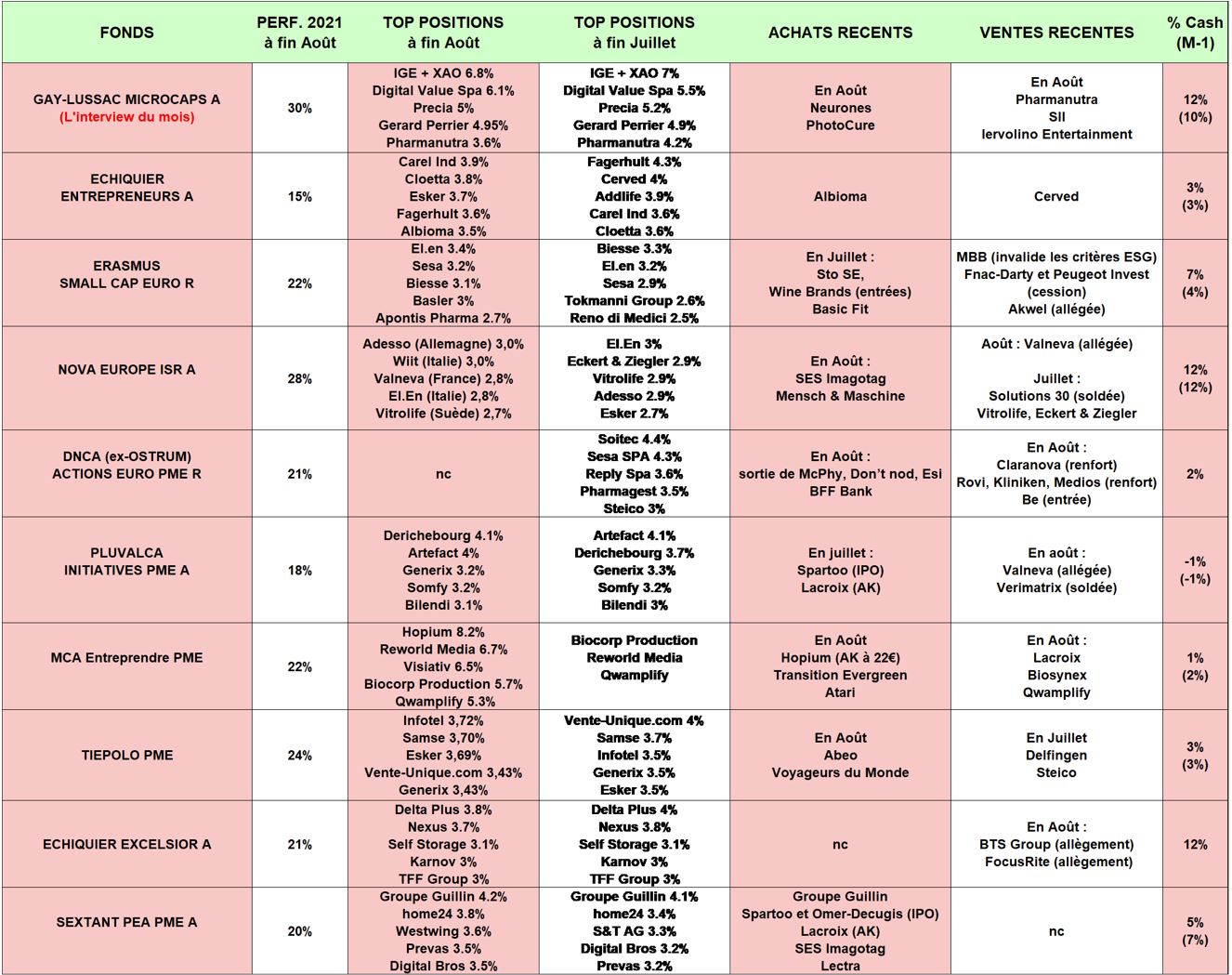

Revue des meilleurs fonds Small Caps à la fin du mois dernier :

(Source : Quantalys, reporting mensuel des sociétés de gestion)

Le contexte étant dressé, venons-en aux mouvements de nos fonds vedette à travers notre tableau synthétique.

De façon générale, nous remarquons :

- La performance moyenne des fonds de la sélection en 2021 (+22%) est en phase avec les indices small cap de référence. A noter que ces fonds prennent rarement position sur les bio et medtech du fait du manque de chiffre d’affaires et de profits dégagés par ce type de société, ce qui a un peu pénalisé la sélection en août. Deux fonds ont néanmoins profité de l’envolée de 77% de Valneva : Pluvalca Initiatives PME et Nova Europe ISR. Ce dernier en a profité pour alléger mais garde la valeur dans ses top convictions. Ce fonds est presque le meilleur performeur en 2021, à +28%, juste derrière Gay Lussac Microcaps (+30%) dont nous préparons une interview du gérant.

- Technologies de l’information, Industries et Santé constituent les secteurs les mieux représentés dans les tous meilleurs fonds.

- Les taux d’investissement sont stables dans l’ensemble ainsi que les encours.

De façon plus particulière, nous notons :

- L’énorme pari d’Olivier Marinot, gérant de MCA Entreprendre PME sur Hopium, 1ère position du fonds avec un poids de …. 8.2% ! Cette société, cotée au marché libre depuis peu, porte un projet de construction de véhicules haut-de-gamme à propulsion hydrogène dont le prototype a été dévoilé en juin dernier. Nous pouvons supposer que le fonds a profité de la levée de fonds (6 M€ seulement) réalisée en août à un cours décoté de 22€ par le biais d’un placement privé. Le titre s’est stabilisé autour de 29€ après avoir connu une ascension puis une consolidation de grande ampleur.

- Nouveau venu dans la sélection ce mois-ci, Echiquier Excelsior A est le petit frère de Echiquier Entrepreneurs A. La capitalisation médiane du fonds s’élevait à 537M€ en août. Il progresse de 3,07% sur le mois et de 20,72% depuis le début de l'année. Les gérants commentent cette belle performance : « Le fonds a poursuivi sa progression au mois d’août, porté par les bonnes publications de résultats des sociétés en portefeuille et notamment par les excellentes performances de BTS Group et de FocusRite. BTS Group est une société suédoise positionnée sur le marché de la formation des cadres en entreprises. Cette participation historique du fonds – Echiquier Excelsior est actionnaire depuis 2009 – a rapidement retrouvé le chemin de la croissance après le trou d’air de 2020. Depuis notre premier investissement, la taille du groupe a été multipliée par quatre et le cours de bourse a progressé de plus de 1600 % ! Le fournisseur anglais de matériel audio FocusRite a de son côté continué de bénéficier de l’enthousiasme des particuliers pour l’enregistrement de musique à domicile et devrait renouer avec la croissance sur sa division de matériel de sonorisation Martin Audio grâce à la reprise des évènements publics. Nous restons exposés à ces belles histoires de croissance dans le fonds mais avons allégé nos positions compte-tenu de l’excellent parcours récent et de valorisations devenues exigeantes. ». Le fonds garde des liquidités, considérant le marché des actions bien valorisé.

- Le fonds Pluvalca Initiatives PME a progressé de +2,2% en août. Derichebourg profite de la reprise des matières premières tandis que Id Logistics a profité d’un rattrapage de valorisation suite au spin off de l’activité logistique contractuelle de XPO Logistics. Valneva s'est fortement appréciée profitant de la persistance de la pandémie et des incertitudes sur la durée de la protection vaccinale, rendant le booster qu'elle développe pertinent. Nous avons pris quelques bénéfices après la forte hausse du cours. Verimatrix a continué de peser dans la lignée de juillet suite à une revue de sa stratégie moyen terme et de ses objectifs financiers. La ligne a été totalement soldée. Le retail online a également souffert en août sur des craintes d’un ralentissement de la dynamique de consommation à l’instar de SRP, Vente-Unique ou Spartoo.

- En août, le fonds DNCA Actions Euro PME a progressé de +3.7%, tiré par Sesa (+12%), Reply (+13%), Carel (+21%), WIIT (+23%). La valeur allemande M1 Kliniken (-16%) a été renforcée. En Finlande, les fonds a procédé à un allègement de Revenio après la déception sur les résultats trimestriels. En France, le fonds a soldé ses petites positions sur McPhy, Don’t nod, Esi et renforcé Claranova. Le fonds a constitué une ligne Be, société informatique italienne doté d’une clientèle principalement constituée par les banques et une volonté de consolider sa niche autour de cette cible de clientèle. Enfin, Rovi (laboratoire pharmaceutique espagnol) a été acheté pour « profiter de sa forte baisse due à un défaut dans leur activité de remplissage des seringues pour le vaccin Moderna. Cette activité est marginale, tandis que Rovi va lancer en 2022 un important traitement contre la schizophrénie » justifie le gérant.

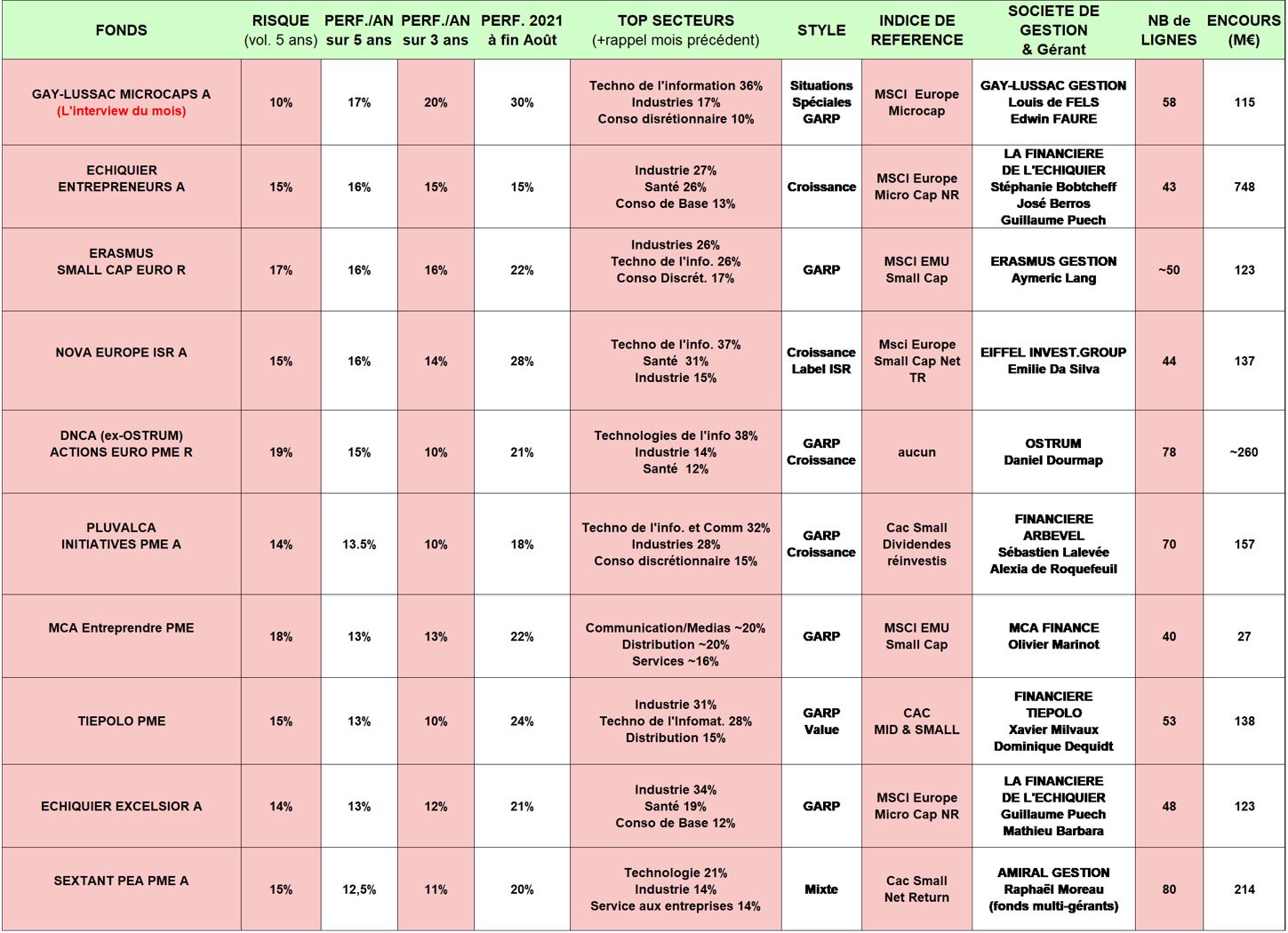

Pour terminer, voici quelques informations complémentaires sur la dizaine de fonds de petites valeurs sélectionnés.

Les fonds ont été sélectionnés selon leur performance sur longue période (nous avons retenu une durée de 5 ans, durée généralement retenue pour l’investissement dans les fonds actions) et leur forte pondération en valeurs françaises capitalisant moins d’un milliard d’euros (minimum 20% du fonds).

On y remarque que le style de gestion « croissance » ou « growth » domine largement la sélection et que le nombre de titres en portefeuille varie facilement du simple (40 valeurs) au double (80 valeurs).

GLOSSAIRE : LES STYLES DE GESTION

Le style de Gestion « Croissance » ou « Growth » privilégie les valeurs de croissance. Ces valeurs sont choisies pour leur fort potentiel de développement, en mettant au second plan leur valorisation boursière au regard du chiffre d’affaires et des résultats actuellement réalisés. Ces sociétés sont en effet souvent populaires et chères car leurs perspectives sont élevées et leur valorisation anticipe une poursuite de la croissance des bénéfices. Les plus belles valeurs de croissance sauront croitre par-delà les cycles et prendre régulièrement des parts de marché par croissance organique ou externe.

Secteurs surreprésentés : la technologie, la santé. Ex. de valeur de croissance : Virbac, Orpéa, Esker, Pharmagest …Typiquement, leur PER dépasse les 20 voire 50x.

Le style de Gestion « Valeur » ou « Value » privilégie les valeurs décotées, mal valorisées, et souvent mal-aimées. Les gérants se focalisent alors sur les chiffres publiés, plus rassurants que des prévisionnels incertains par nature, et sur la valeur des actifs au bilan.

Secteurs surreprésentés : les valeurs cycliques, l’automobile, les bancaires, la construction. Ex. de valeur : Quadient, Hexaôm, Plastivaloire, ALD, NRJ Group … Typiquement, leur PER est inférieur à 10x.

Le style de Gestion « GARP » ou Growth At Reasonable Price ou Croissance à prix raisonnable, cherche à trouver un juste milieu entre les deux, à dénicher des valeurs de croissance certes, mais pas à n’importe quel prix.

Ex. de valeur : SII, Trigano, Bilendi, Bonduelle … Typiquement, leur PER se situe entre 10x et 20x.

Finissons par une citation de Warren Buffet : "Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu’une entreprise ordinaire à un prix extraordinaire."