Dans la watchlist des analystes Zonebourse

Plongez au cœur des watchlists de quelques-uns de nos analystes chez Zonebourse. Des valeurs que nous surveillons de près pour leurs fondamentaux et leurs perspectives de croissance mais que nous n’avons pas encore dans nos portefeuilles. Regardons les choix de la rédaction.

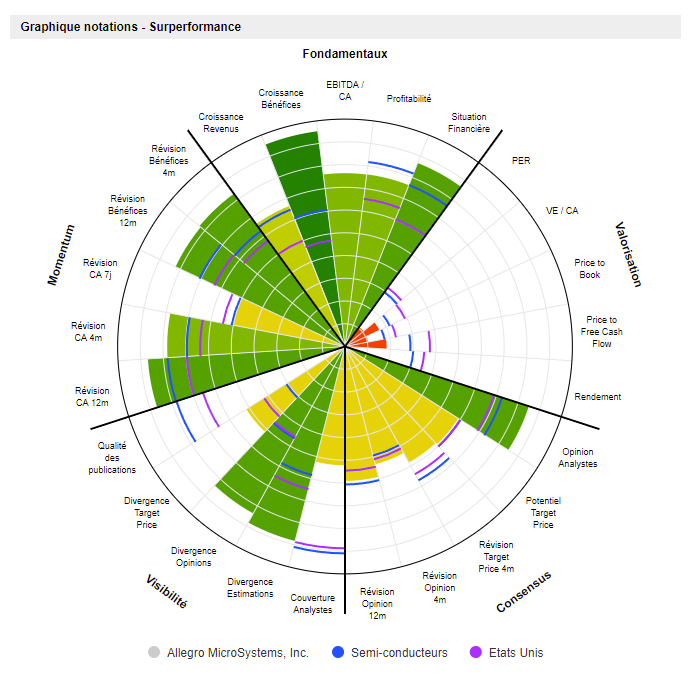

Dans la watchlist de Tommy : Allegro Microsystems

Allegro Microsystems est une entreprise américaine qui s’est introduite en bourse fin 2020 mais la société a déjà 30 années d'expériences dans le développement et la fabrication de circuits intégrés fabless. Tout s’est accéléré pour Allegro avec la montée en puissance des voitures électriques ces dernières années. La société réalise en effet une grande part de son chiffre d’affaires dans l’industrie automobile en fournissant des capteurs de courant surpuissants pour la recharge électrique, des systèmes d’aides à la conduite, des dispositifs de sécurité et d'électrification des véhicules ou encore des technologies d’économie d’énergie. Sa gamme de technologies de sécurité oculaire constitue la base photonique des systèmes de détection et de télémétrie par la lumière (LiDAR) à longue portée pour l'automobile ou des systèmes LiDAR flash à moyenne portée. Le LiDAR, pour “Light Detection And Ranging”, est une technique de mesure à distance qui utilise la lumière laser pour déterminer les propriétés physiques d’un objet. La technologie LiDAR est en passe d’être adoptée à large échelle sur la plupart des nouveaux véhicules produits. Le marché porteur des voitures électriques est une mégatendance qui semble s’ancrer au même titre que la robotique, l’intelligence artificielle ou la 5G. La société présente des fondamentaux solides : situation de trésorerie nette positive, retours sur capitaux propres, sur actifs nets et des marges élevées, un free cash flow en croissance, etc. Les analystes sur le dossier estiment que le bénéfice net par action devrait être multiplié par dix d'ici 2024. Avec ses atouts, la société se paie un peu cher pour le moment. Une baisse serait appréciée pour rentrer sur cette valeur qualitative à un prix plus attractif.

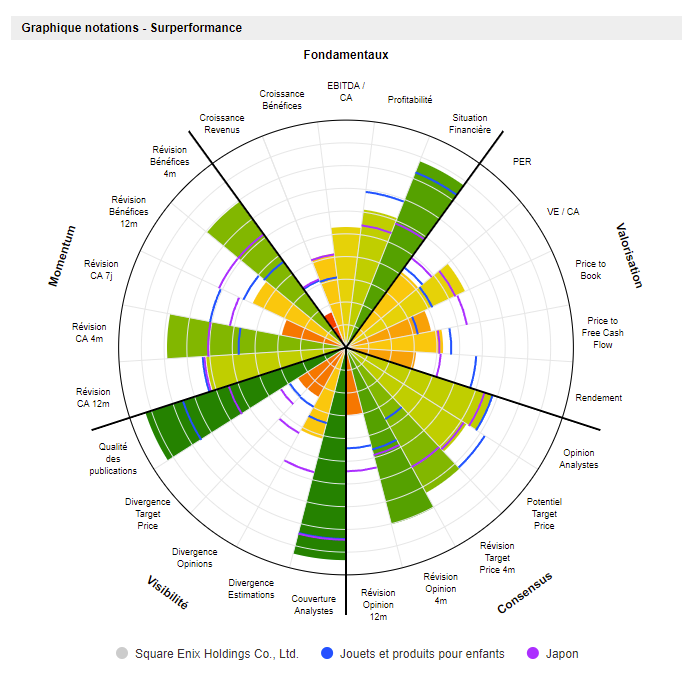

Dans la watchlist de Laurent : Square Enix Holdings

Au cours des dernières décennies l’industrie des jeux vidéo s’est imposée comme étant un marché très lucratif sur son secteur du divertissement. Une pandémie mondiale est en plus passée par là pour doper le secteur. 175 milliards de dollars en 2020 c’est le chiffre d’affaires de l’industrie qui été “pumpé” de 20% par rapport à l’année précédente. La société nipponne Square Enix créée en 2003 est l’une des pièces maîtresses de l'échiquier mondial du jeu vidéo. Présente sur les activités de planification, de développement, de vente, de concession de licences ou encore de l’exploitation de contenus de divertissement numérique, lui permettent de rayonner mondialement autant auprès des éditeurs de jeux vidéo que auprès des gamers. Si je vous dis “Final Fantasy” , “Marvel Guardians Of The Galaxy”, “Just Cause” , “Tomb Raider", je suis certain que ces titres vous remémorent des instants de joie tels une madeleine de Proust. La firme japonaise exploite également les produits dérivés liés à son activité comme des figurines, bijoux, peluches, jeux de société, vêtements, musiques ou encore des livres. Consciente des enjeux du ”smartphone gaming”, à travers “Square Enix London Mobile”, la société a créé un studio animé ayant pour objectif de publier des jeux mobiles gratuits de haute qualité. Le studio développe actuellement deux jeux qui seront publiés en 2022 "Tomb Raider” et "Avatar : The Last Airbender”. La société est bien consciente du changement de paradigme de la console de salon à la consommation smartphone. Le virage pris par la société dans le business model du free-to-play prouve bien sa volonté de faire partie du game et les solides licences mondialement connues qu’elle détient pourraient faire d’elle un acteur incontournable du divertissement ces prochaines années. La situation financière de la société paraît excellente, les anticipations de chiffres d’affaires sont en hausse et la progression du BNA est très positive sur les derniers mois. Les analystes anticipent également une meilleure rentabilité que précédemment. Le résultat d’exploitation est en hausse continue ces dernières années, démontrant ainsi la capacité de l’entreprise à générer des bénéfices à partir de ses activités. Nous pisterons de près la mise sur le marché de ses jeux gratuits sur mobile et de sa capacité à surfer sur le business lucratif du free to play afin d’en déduire une potentielle entrée sur la valeur.

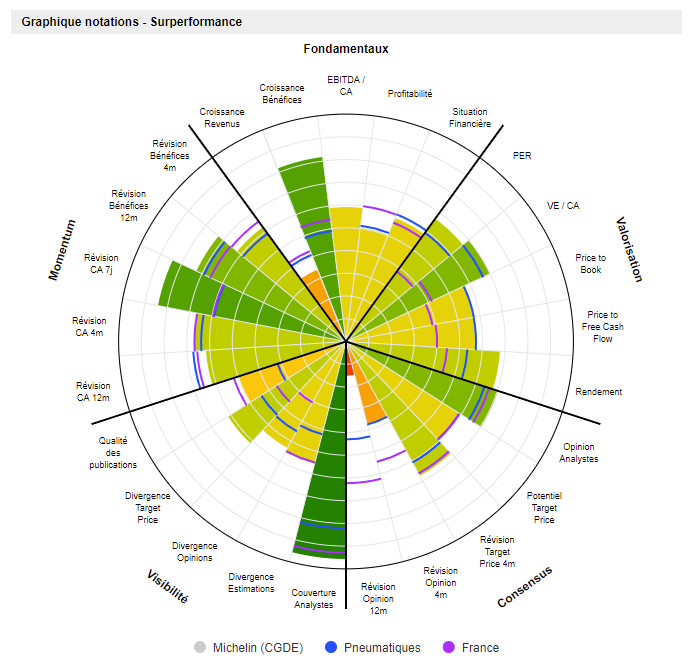

Dans la watchlist de Louis : Michelin

Bien que possédant un modèle d’affaire relativement peu séduisant, Michelin mérite que nous lui portions un peu de notre attention. Figurant parmi les principaux fabricants et commerçants mondiaux de pneumatiques, la multinationale française créée en 1886 à connu un fort ralentissement de ses activités durant la crise sanitaire. Activités qui n’ont toujours pas pleinement redémarrées suite de la hausse des matières premières et à la pénurie de semi-conducteurs. La production de véhicules ayant drastiquement diminué, la demande de pneumatique roule pour le moment au ralentie. Néanmoins, disposant de solides fondamentaux, de perspectives de croissances structurelles intéressantes et d’une place centrale dans son industrie, Michelin ne devrait avoir aucun souci à surmonter cette période plus complexe. A moyen/long-terme, Michelin devrait même continuer à offrir de bons rendements. Au-delà de son leadership industriel en matière d’objectifs ESG, son envie d’étendre ses activités « non-pneumatiques » et ses importantes dépenses de R&D dans de nouveaux matériaux, Michelin connaît, aujourd’hui encore, une croissance importante de son activité principale - la vente de pneumatiques. De 2010 à 2019, le bénéfice net par action BNA de la firme tricolore est passé de 6,97€ à 11,14€, soit une augmentation annuelle de 6%. Année plus compliquée, 2020 vient apporter un fort contraste à cette belle dynamique puisque le BNA a chuté de près de 45% à 5,97€. Mais au vu des raisons énoncées précédemment, ce résultat est plutôt compréhensible. Michelin devrait néanmoins retrouver sa dynamique et ses niveaux d’avant crise une fois les problèmes de supply-chain réglés. Les véhicules électriques pourraient être un levier de croissance important. En effet, les gouvernements encouragent les particuliers à se tourner vers ce type de véhicules, la demande pourrait accélérer dans les années à venir. Néanmoins, malgré une belle croissance des Free Cash Flow de 2,18 milliards en 2020 - P/FCF de x8.6, Michelin me semble bien trop cher aux cours actuels et j’attends un retour vers une zone proche des 110€ pour potentiellement me positionner sur le titre. A ce prix, Michelin serait une valeur idéale pour endosser la place d’action « fond de portefeuille », offrant à la fois de jolies dividendes - 3.5% - et une croissance modérée mais stable.

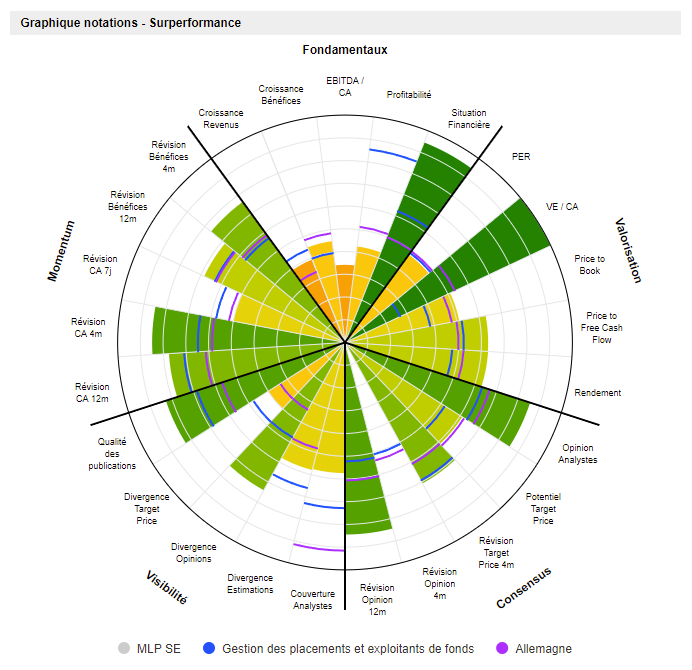

Dans la watchlist de Victor : MLP

MLP SE est une société allemande de gestion de patrimoine, d’assurance et de services financiers. Créée en 1971 dans l’optique de donner aux avocats des conseils financiers, la société s’est petit à petit transformée pour délivrer des services d’assurances (hors assurance vie) pour particuliers, pour commerces et industriels, ainsi que des services de banque, d’investissement immobilier et de gestion de patrimoine. MLP a connu un plus haut historique de son cours de bourse il y a fort longtemps ‘(il y a 21 ans pour être précis). Depuis son cours a chuté de 175€ à 2,5€ en Février 2016 et a entamé un retournement vers le haut depuis, retrouvant des couleurs au rythme des rachats de DOMCURA (services d’assurances) en 2016, DEUTSCHLAND.Immobilien Group (investissement immobilier) en 2019 et RVM (courtier en assurances industrielles et commerciales) en 2021. Cette diversification a engendré une flopée de nouveaux clients qui se sont comptés au nombre de 9800 entre Janvier et Juin 2021. C’est 1400 de plus que sur toute l’année 2020. Cela s’est donc traduit par un total d’actifs sous gestion pour le S1 2021 supérieur à toute l’année 2020 ( 51,4 Mds$ vs 42,7 Msd$). Les finances de l’entreprise ne s’en sont retrouvées que meilleures : l’EBIT bondit de 67% entre le S1 2021 et S1 2020 (31,4 M€ vs 18,8 M€), les flux de trésorerie liées aux activités d’exploitation ont plus que doublé entre ces deux mêmes périodes (380,5 M€ vs 159 M€) et les plans de MLP pour 2022 visent un EBIT entre 75 et 85 M€. Si 2020 était une année record pour MLP, l’exercice 2021 semble bien parti pour atteindre de nouveaux sommets. Nous attendons cependant une confirmation de ce début de tendance favorable pour rentrer sur la valeur.

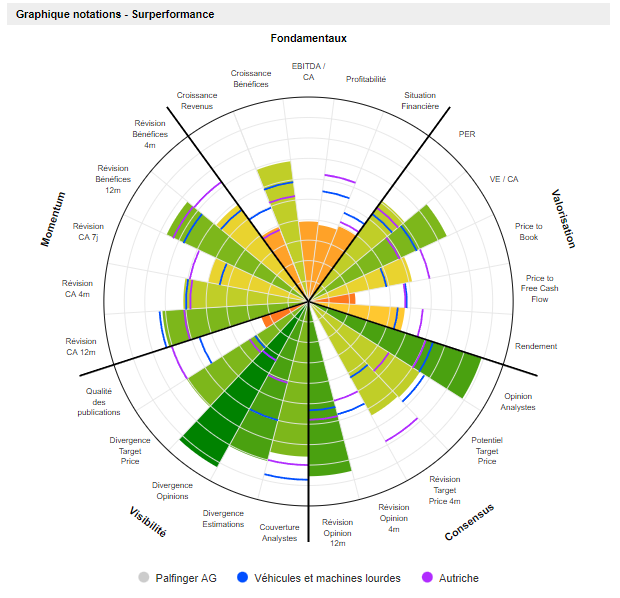

Dans la watchlist d’Eduardo : Palfinger AG

Palfinger est une entreprise autrichienne qui possède un des critères préférés de l’Oracle d'Omaha, un “moat”. L’entreprise fabrique des systèmes hydrauliques de levage, de chargement et de manutention pour toutes les interfaces de la chaîne de transport. Son produit phare est la grue à flèche articulée montée sur camion. L’entreprise produit également des systèmes de manutention de conteneurs, des chariots élévateurs à fourche transportables, des hayons élévateurs, des applications ferroviaires de haute technologie et des plateformes d'accès. L'entreprise maintient une part de marché d'environ 30% dans ce segment, avec des produits phare au niveau international et qui jouit d'une excellente réputation. Son chiffre d'affaires est réparti sur l'Europe (57%), l'Amérique du Nord (20%) et l’Asie (7%). La reprise économique post-covid a permis d’augmenter les résultats de l'entreprise suite à la forte demande du secteur du bâtiment, les services aux collectivités mais également le fret maritime. Le groupe dispose des fondamentaux solides avec une marge nette attendue en 2022 de 5.13% en hausse de 12% comparé à celle de 2019 (4.56%). L’entreprise dispose également d’une dette maîtrisée et un PER en légère diminution attendu pour 2022 à x12.6 et une valeur d’entreprise sur CA de seulement x1. Le groupe pourrait bien bénéficier du plan de l'infrastructure du président Biden aux Etats-Unis qui lui permettrait d’augmenter ses bénéfices ce qui se traduit par des révisions à la hausse de son BNA par les analystes qui suivent la valeur. Pour le moment, la valeur est proche de son plus haut de 2017. Une baisse vers son dernier plus bas à 31 euros serait appréciée pour rentrer sur cette valeur qualitative.

Valeurs citées dans l'article | Varia. | Dernier | Var. 1janv | ||

| ALLEGRO MICROSYSTEMS, INC.  | -1.39% | 33.36 | 25.13% | |

| MICHELIN (CGDE)  | 0.70% | 136.6 | 29.30% | |

| MLP GROUP S.A.  | 0.00% | 75 | -9.64% | |

| MLP SE  | 0.72% | 8.39 | 54.26% | |

| PALFINGER AG  | 2.09% | 39 | 47.49% | |

| SQUARE ENIX HOLDINGS CO., LTD.  | -2.20% | 6230 | -0.48% |