Le meilleur moment pour acheter

Le meilleur moment pour acheter, c'est maintenant !

Que vaut-il mieux ? Regarder sans cesse son compte et être à l'affût des moindres signaux baissiers pour se préparer à vendre ou plutôt ignorer les annonces d'évangélistes sur la fin du monde et conserver ses actions contre vents et marrées ? Bien que les indices boursiers aient augmenté vendredi, la semaine dernière a été assez dure pour les investisseurs. Le Nasdaq Composite, qui est un marché très technologique, a été durement touché. L'indice de marché a chuté de près de 5 %, ce qui souligne l'attitude frileuse des investisseurs à l'égard des entreprises technologiques, après un marché haussier axé sur la technologie, à la suite du crash du marché de la Covid-19 au début de l'année dernière.

Habitués à un marché haussier en continu sur une côte de bonne pente, les investisseurs semblent oublier que des corrections surviennent et surviendront encore régulièrement à l'avenir. La logique long terme du bon père de famille change brutalement pour les nouveaux investisseurs qui viennent de rentrer sur les marchés en 2021. Et dans ces moments de correction, ils ont tendance à se transformer tels des loups garous sous une pleine lune en spéculateurs inquiets et impatients.

Un tel recul brutal suscite une question d'actualité pour les investisseurs : Est-ce un signe que d'autres baisses sont à venir ? Ou est-ce un bon moment pour acheter des actions. La réponse à cette question est contradictoire mais complémentaire. Oui des baisses surviendront et oui "le meilleur moment pour acheter est toujours maintenant" nous rappelle Warren Buffett qui estime que pour une réussite à long terme sur les marchés, "il ne s'agit pas du timing sur le marché, mais du temps passé sur les marchés".

Si vous vous êtes fixé un horizon de temps long, respectez votre engagement même dans les marchés baissiers. Tenter de "chronométrer" le marché ou de prédire sa prochaine évolution n'est pas une façon intelligente d'investir. Non seulement le marché s'est historiquement avéré extrêmement imprévisible, mais tenter de le faire détourne les investisseurs du but de l'investissement : identifier des opportunités et profiter de l'appréciation potentielle du prix des actions sur le long terme.

Un autre investisseur célèbre, Peter Lynch, est allé jusqu'à mettre en garde contre les dangers du timing marketing, laissant entendre qu'il entraînerait des pertes de portefeuille. "Les investisseurs qui se préparent aux corrections ou qui essaient d'anticiper les corrections ont perdu beaucoup plus d'argent que les corrections elles-mêmes", a-t-il déclaré.

Ces deux investisseurs se sont assez bien débrouillés, ce qui donne de la crédibilité à leurs conseils et à leurs stratégies d'investissement sous-jacentes. Le fonds Magellan de Fidelity a réalisé l'une des plus grandes séries d'investissements sur 13 ans de tous les temps lorsque Lynch supervisait ses avoirs. Les actions de Berkshire Hathaway, le conglomérat de Buffett, a augmenté à un taux moyen de 20% entre 1965 et fin 2020, faisant plus que doubler le taux de croissance annuel moyen composé de 10,2 % (dividendes compris) du S&P 500 sur cette même période.

Quand le marché chute, ne vendez pas… renforcez !

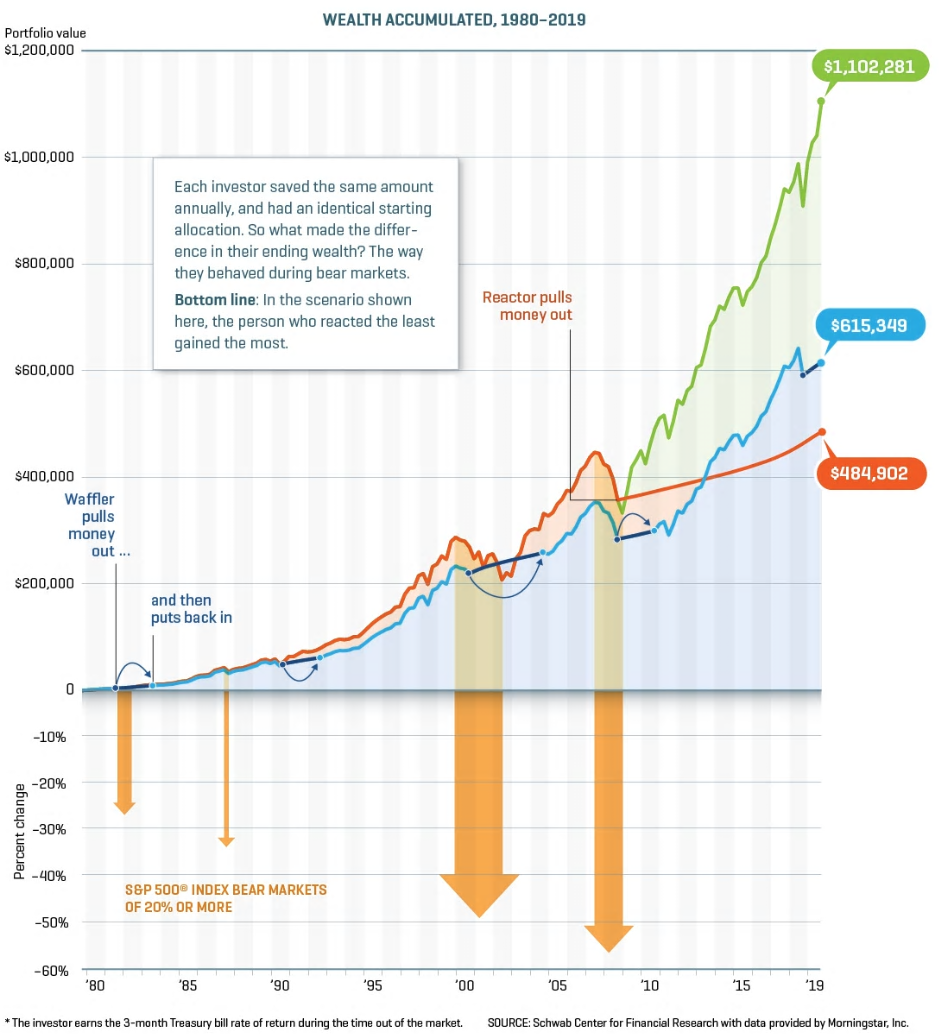

Et puisqu'une image vaut bien souvent mille mots, présentons un exemple illustré tiré d'une étude réalisée par le cabinet de recherche du courtier Charles Schwab.

Trois portefeuilles investis sur l'indice S&P 500 rattachés à trois investisseurs différents : Mike, Ruben et Franck. Ces trois investisseurs réussissent à épargner 10% de leur même salaire et à investir ces 10% sur un tracker suivant le S&P 500.

Mike (en rouge) est un investisseur qui a vécu plusieurs marchés baissiers, mais il a choisi de se retirer du marché en 2008 pour conserver le tout en cash. Il a continué d'épargner 10% de son salaire dans l'espoir de récupérer une partie de ses pertes de la crise des subprimes mais il n'est pas rentré à nouveau sur les marchés depuis.

Ruben (en bleu) a une attitude un peu différente. Il sort du marché s'il perd après une année de rendement négatif. Il revient dans le marché si le marché repart à la hausse les deux années suivantes.

Franck (en vert) est un investisseur discipliné qui place chaque mois ses 10% sur les marchés, sans jamais arrêter, peu importe la performance de l'indice.

Regardons de plus près leurs performances après 40 ans d'investissement :

Commentaires